Trong ĐHCĐ thường niên 2013 của Berkshire Hathaway, khi được hỏi:

“Một công ty lý tưởng của ông là gì?”

Warren Buffett đã trả lời rằng:

Công ty lý tưởng đối với tôi sẽ tạo ra lợi nhuận trên vốn đầu tư (Return on Invested Capital) cao, và có thể tái đầu tư vốn vào công ty đó với lợi nhuận cao tương tự.

Thử tưởng tượng…

Một công ty 100 triệu đô kiếm được 20% mỗi năm, rồi lại tái đầu tư 20 triệu đô lợi nhuận, năm tới lại kiếm được 20% từ 120 triệu đô và cứ thế tiếp tục…

Như vậy, có thể thấy chỉ số Return on Invested Capital (ROIC) chính là 1 công cụ tuyệt vời mà Warren Buffett sử dụng để tìm ra các doanh nghiệp tiềm năng cho riêng mình.

Tuy nhiên, không phải nhà đầu tư nào cũng biết và hiểu rõ về chỉ số tài chính này.

Vì thế, qua bài viết này, GoValue sẽ giới thiệu đến bạn chỉ số ROIC – Return on Invested Capital (hay Tỷ suất lợi nhuận trên vốn đầu tư).

Chỉ số ROIC là gì?

ROIC – Return on Invested Capital là một chỉ số tài chính. Phản ánh khả năng sinh lời của vốn đầu tư, mà không xét đến nguồn gốc của vốn đầu tư (nợ vay hay vốn chủ sở hữu).

Về cơ bản, chỉ số này cho chúng ta biết lợi nhuận được tạo ra (trên Báo cáo KQKD) là bao nhiêu so với số vốn đầu tư vào doanh nghiệp (trên Bảng CĐKT)?

Nếu ROIC là 10%, có nghĩa là doanh nghiệp tạo ra được 10 đồng lợi nhuận với mỗi 100 đồng vốn đầu tư.

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnCông thức tính ROIC

Không có công thức chuẩn để tính toán ROIC !?!

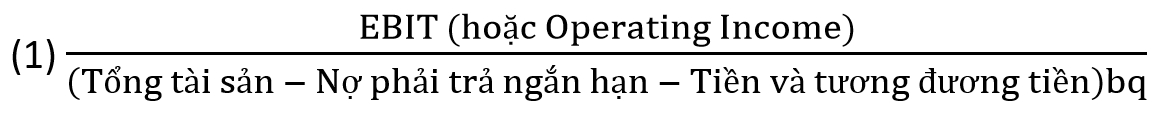

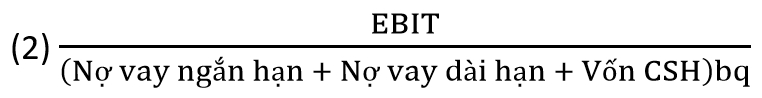

Nhưng 2 công thức phổ biến nhất được sử dụng đó là:

hoặc:

- Tìm hiểu thêm: EBIT và EBITDA: Cách tính và áp dụng khi phân tích (CHUẨN)

Vì sao chỉ số ROIC lại quan trọng như vậy?

Yếu tố đầu tiên khiến chỉ số này trở lên quan trọng là vì…

ROIC giải thích được nguồn gốc tạo ra của cải cho cổ đông trong tăng trưởng

Một điều quan trọng mà bạn cần nhớ là, việc “tăng trưởng” không phải miễn phí.

Doanh nghiệp có thể “bào mòn” giá trị của cổ đông bằng việc tăng trưởng nếu ROIC của nó thấp hơn chi phí sử dụng vốn bình quân (WACC).

Ví dụ, 1 doanh nghiệp vay 100 triệu USD với lãi suất 7% để thực hiện đầu tư cho việc tăng trưởng.

Nhưng điều này chỉ giúp doanh nghiệp tăng lợi nhuận thêm 6 triệu USD mỗi năm. (Trong khi phải trả lãi vay 7 triệu USD/năm)

Như thế, doanh nghiệp sẽ phải trả nhiều hơn cho ngân hàng so với mức tăng lợi nhuận, làm giảm giá trị doanh nghiệp.

Thứ hai,

Doanh nghiệp có ROIC cao tạo ra giá trị cho cổ đông lâu dài và mạnh mẽ hơn

Mình lấy ví dụ…

Cả công ty X và công ty Y đều có 100 USD để đầu tư vào năm 0. Sự khác biệt là công ty X có ROIC là 30% và công ty Y là 10%.

Với giả định cả 2 công ty đều tái đầu tư 50% thu nhập mà họ tạo ra mỗi năm vào các tài sản mới của công ty như CAPEX, M&A hay R&D…

Kết quả của việc tái đầu tư thu nhập, 100 USD của công ty X tạo ra tổng cộng 609 USD lợi nhuận EBIT cho nhà đầu tư trong 10 năm tới, so với mức chỉ 126 USD của công ty Y.

Công ty X: ROIC 30%; 50% lợi nhuận để tái đầu tư

| Năm 1 | Năm 2 | Năm 3 | Năm 4 | Năm 5 | Năm 6 | Năm 7 | Năm 8 | Năm 9 | Năm 10 | ||

| VĐT | 100.0 | 115.0 | 132.3 | 152.1 | 174.9 | 201.1 | 231.3 | 266.0 | 305.9 | 351.8 | |

| EBIT | 30.0 | 34.5 | 39.7 | 45.6 | 52.5 | 60.3 | 69.4 | 79.8 | 91.8 | 105.5 | 609.1 |

Công ty Y: ROIC 10%; 50% lợi nhuận để tái đầu tư

| Năm 1 | Năm 2 | Năm 3 | Năm 4 | Năm 5 | Năm 6 | Năm 7 | Năm 8 | Năm 9 | Năm 10 | ||

| VĐT | 100.0 | 105.0 | 110.3 | 115.8 | 121.6 | 127.6 | 134.0 | 140.7 | 147.7 | 155.1 | |

| EBIT | 10.0 | 10.5 | 11.0 | 11.6 | 12.2 | 12.8 | 13.4 | 14.1 | 14.8 | 15.5 | 125.8 |

Do đó, nếu công ty Y muốn tăng thu nhập của mình với tốc độ tương đương như công ty X, thì sẽ buộc phải tăng vốn chủ sở hữu (phát hành thêm) hoặc đẩy mạnh việc vay nợ.

Thứ ba, chỉ số ROIC giúp…

Đánh giá chất lượng của đội ngũ quản lý và hoạt động của doanh nghiệp

Phân bổ vốn tốt là một trong những kỹ năng quan trọng nhất mà người lãnh đạo doanh nghiệp cần nắm vững. Sự thật là không phải ban lãnh đạo nào cũng quan tâm đến mục tiêu này.

ROIC giúp đánh giá đội ngũ quản lý trong việc chi tiêu hiệu quả tiền của cổ đông vào các khoản đầu tư sinh lời, để gia tăng tài sản cho cổ đông.

Ngoài ra, nó giải thích liệu công ty có “con hào kinh tế” nào mang lại cho họ lợi thế cạnh tranh so với các công ty khác hay không?

Chúng ta đang nói ở đây về sự đổi mới vượt trội, thương hiệu tốt hơn, chiến lược độc đáo…

Nếu công ty có ROIC thấp, điều này có nghĩa là công ty không tìm thấy một cơ hội đầu tư thú vị nào để tăng tài sản của cổ đông trong dài hạn. Những gì bạn thường thấy ở các công ty có ROIC thấp sẽ là công ty đang chi trả dòng tiền của họ bằng cổ tức thay vì tái đầu tư vào hoạt động kinh doanh của họ.

Chỉ số ROIC bao nhiêu là tốt?

Thông thường, ROIC càng cao, (thể hiện) doanh nghiệp có khả năng phân bổ vốn hiệu quả hơn.

Nhưng điều đó không giúp ích gì nhiều vì chúng ta không biết mức ROIC có thể được coi là tốt hay xấu với từng doanh nghiệp riêng lẻ.

Đó là lý do tại sao ROIC cần được phân tích so với các tiêu chuẩn kinh doanh riêng, và các tiêu chuẩn khác từ các doanh nghiệp đang hoạt động trong điều kiện tương tự.

Một cách để đánh giá ROIC tốt là so sánh nó với Chi phí sử dụng vốn bình quân (WACC) của doanh nghiệp.

ROIC > WACC, tức lợi nhuận từ các dự án của doanh nghiệp vượt quá chi phí để tài trợ cho các dự án đó. Nghĩa là về cơ bản, doanh nghiệp đang tạo ra giá trị cho cổ đông.

Ngược lại, nếu ROIC < WACC, làm giảm giá trị của cổ đông.

- Tìm hiểu thêm: Đòn bẩy tài chính: Cách sử dụng hiệu quả nhất (NÊN BIẾT)

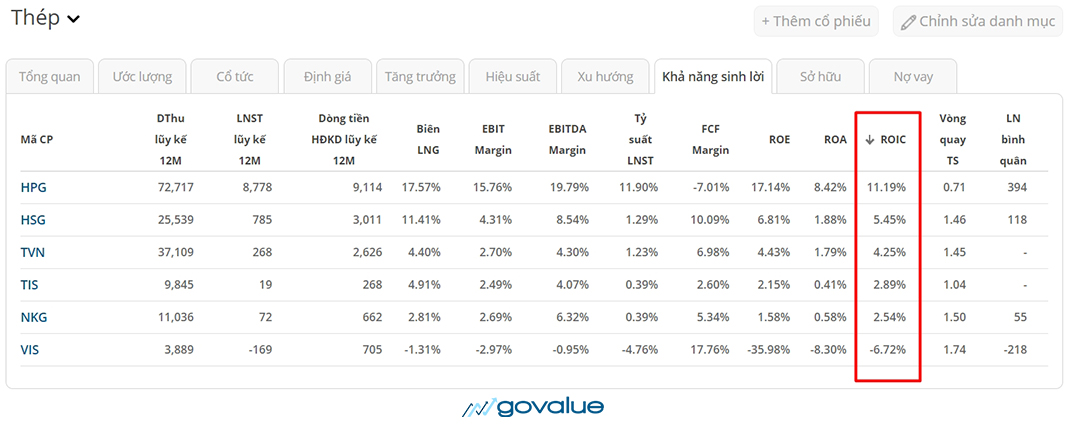

Bạn cũng có thể biết ROIC tốt như thế nào bằng cách so sánh trực tiếp với các doanh nghiệp khác trong ngành, hoặc mức trung bình ngành.

Các ngành khác nhau sẽ có các tiêu chuẩn ROIC khác nhau. ROIC càng cao thì hiệu quả sử dụng vốn cũng càng tốt.

Chỉ số ROIC tốt cho biết điều gì?

Nhìn chung, chênh lệch giữa ROIC và WACC của doanh nghiệp sẽ giảm theo thời gian, vì các doanh nghiệp khác tham gia vào thị trường và sẽ cố gắng cạnh tranh để có được lợi nhuận cao hơn.

Đây là lý do vì sao “con hào kinh tế” là cần thiết đối với 1 doanh nghiệp để có thể duy trì lợi nhuận cao trong khoảng thời gian dài.

A truly great business must have an enduring “moat” that protects excellent returns on invested capital.

—Warren Buffett, ĐHCĐ 2007—

“Con hào kinh tế” giúp doanh nghiệp duy trì lợi thế so với các đối thủ khác, khiến họ không chiếm được thị phần và giúp doanh nghiệp duy trì mức lợi nhuận cao trong một thời gian dài.

Các lợi thế này có thể kể đến như: rào cản gia nhập ngành lớn, lợi thế về chi phí, bằng sáng chế hoặc chi phí chuyển đổi cao…

Vì vậy, nếu bạn đang phân tích 1 doanh nghiệp, và cho rằng doanh nghiệp đó có 1 lợi thế cạnh tranh lớn nào đó…

…thì hãy thử kiểm tra lịch sử ROIC của doanh nghiệp để xem liệu giả thuyết của bạn đưa ra có chính xác không?

Và hãy tránh xa những doanh nghiệp có ROIC luôn thấp hơn chi phí sử dụng vốn (WACC). Điều này có nghĩa là BLĐ doanh nghiệp đang bào mòn giá trị của cổ đông bằng cách vay tiền để đầu tư vào các dự án “tăng trưởng”.

Kết luận

Tỷ suất sinh lời trên vốn đầu tư (ROIC) là một số liệu hữu ích có thể được sử dụng như một công cụ để đo lường hiệu quả sử dụng và phân bổ vốn của doanh nghiệp và cũng phản ánh tính hiệu quả trong hoạt động của Ban lãnh đạo.

So sánh ROIC với chi phí vốn (WACC) sẽ cho bạn một bức tranh tốt hơn về hiệu quả và chất lượng chung của doanh nghiệp.

Số liệu ROIC ổn định và cao hơn mức trung bình ngành trong quá khứ cho thấy doanh nghiệp đã tạo dựng được một nền tảng vững chắc và có khả năng tiếp tục gia tăng giá trị với việc tăng trưởng đều đặn trong tương lai.

Tất nhiên, việc đưa ra các quyết định đầu tư chỉ dựa trên ROIC của một doanh nghiệp sẽ không đủ vì có nhiều yếu tố khác phải được xem xét. Nói như vậy, đây vẫn là một trong những thước đo quan trọng mà mọi nhà đầu tư cần xem xét đến khi đi tìm kiếm những cổ phiếu có chất lượng cao!!!

Các bài viết hữu ích khác:

26 thoughts on “ROIC: Chỉ số giúp bạn tìm thấy những cổ phiếu hấp dẫn”

Dạ cho em có tìm hiểu thì thấy là ROIC bằng LNST/Nợ + VCSH ấy ạ, mà cthuc của add là Ebit là lợi nhuận trước thuế vs lãi vay thì em thấy ngược nhau. Mong add giải đáp giúp em ạ

bạn Hiếu tham khảo của các nguồn khác xem sao nhé, ROIC dùng EBIT là đúng bản chất hơn đó vì ở phía dưới mẫu chúng ta đã cộng nợ vay vào rồi mà.

Cho em hỏi công thức thứ 2 mẫu là Nợ ngắn hạn + nợ dài hạn + vốn CSH thì khác gì Tổng tài sản đâu ạ ?

Em chú ý 1 chút xíu nha: Nợ vay ngắn hạn + Nợ vay dài hạn + Vốn chủ sở hữu em nha. Nó là nợ vay chứ ko chỉ là nợ e nhé.

tỷ số hòa vốn có phải là tỷ số ROIC, có web nào có cách tính các chỉ số tài chính qua bảng BCTC của cty không a.

Các trang thông tin như Vietstock, cafef hay web CTCK thì đều có tính toán 1 số chỉ tiêu tài chính của DN nhé

AD ơi nhân bình quân là nhân với cái gì vậy ạ. ad có thể cho em xem một ví dụ được không ạ

Không phải nhân bình quân đâu =)))

Đây là Vốn đầu tư bình quân, tức là: 1/2 x [(Nợ vay ngắn hạn + Nợ vay dài hạn + VCSH)cuối kỳ + ((Nợ vay ngắn hạn + Nợ vay dài hạn + VCSH)đầu kỳ]

Bạn đọc bài này để hiểu vì sao phải tính bình quân nhé: https://govalue.vn/bao-cao-tai-chinh/

Mình cũng tính theo công thức nhưng không ra kết quả của cổ phiếu DBC năm 2020 như các trang web công bố. Ad giúp mình với.

Thanks kiu ad.

Có thể họ dùng LNST (thay vì EBIT) để tính.

Cái này thì bạn cần hỏi các trang web bạn xem họ tính dựa vào công thức nào thôi (vì trong bài viết này mình cũng có đề cập rồi, Không có công thức chuẩn để tính toán ROIC !?!)

Ở phần này thì mình nghĩ, bạn chỉ cần hiểu sự khác nhau giữa ROE và ROIC là ok rồi. Cụ thể là, ROE thì chỉ tính lợi nhuận so sánh với vốn chủ sở hữu (1 đồng vốn chủ sở hữu, equity, huy động từ cổ đông, có thể tạo ra bao nhiêu đồng lợi nhuận. Còn ROIC or ROCE là so sánh lợi nhuận với tổng vốn (con số xấp xỉ), bao gồm vốn chủ sở hữu (equity) và vốn vay (debt). Do đó, trong tình huống 1 doanh nghiệp có tỷ lệ đòn bẩy cao (dùng nhiều vốn vay) thì bạn nên xem xét chỉ số ROIC or ROCE thì sẽ có góc nhìn chính xác hơn nha ?

công thức để tính ROIC trên excel thì như nào vậy ad? mình cám ơn

Mình có đưa ra công thức tính trong bài rồi.

Bạn cứ nhặt số trên BCTC và tính thôi. Bạn thử xem nhé 😀

Cho mình hỏi có thể tra cứu chỉ số ROIC của các doanh nghiệp Việt Nam tại trang web nào ạ?

GoValue có tính toán chỉ tiêu này.

Bạn có thể xem nó trong Tab Danh mục của tôi (Khả năng sinh lời) trên https://app.govalue.vn/ nhé

Tính WACC dựa trên BCTC như thế nào vậy ạ?

Bạn đọc 2 bài viết này để biết cách tính WACC, chi phí sử dụng vốn chủ sở hữu nhé. Còn chi phí sử dụng nợ vay sẽ là lãi suất đi vay của dn

https://govalue.vn/chi-phi-su-dung-von-wacc/

https://govalue.vn/mo-hinh-capm/

Mình chưa phân biệt rõ lắm sự khác nhau giữa ROIC và ROCE? Mong team GV giải thích (kèm ví dụ càng tốt) giúp ah. Cám ơn bài viết của Govalue!

Về ý nghĩa thì 2 chỉ số ROIC và ROCE là như nhau bạn nhé. Ở VN thì mọi người hay dùng ROIC, còn ở nước ngoài (và nhiều tài liệu nước ngoài) thường sử dụng ROCE. Ở phần này thì mình nghĩ, bạn chỉ cần hiểu sự khác nhau giữa ROE và ROIC là ok rồi. Cụ thể là, ROE thì chỉ tính lợi nhuận so sánh với vốn chủ sở hữu (1 đồng vốn chủ sở hữu, equity, huy động từ cổ đông, có thể tạo ra bao nhiêu đồng lợi nhuận. Còn ROIC or ROEC là so sánh lợi nhuận với tổng vốn (con số xấp xỉ), bao gồm vốn chủ sở hữu (equity) và vốn vay (debt). Do đó, trong tình huống 1 doanh nghiệp có tỷ lệ đòn bẩy cao (dùng nhiều vốn vay) thì bạn nên xem xét chỉ số ROIC or ROCE thì sẽ có góc nhìn chính xác hơn nha 😉

Rất hay, cảm ơn Tuấn nhiều

Cảm ơn bạn ^^