Chỉ số P/E là gì?

Chỉ số P/E (viết tắt của chỉ số Price to Earning ratio) là chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu (Price) và thu nhập trên một cổ phiếu (EPS).

Công thức tính chỉ số P/E:

P/E = Giá thị trường của cổ phiếu (Price)/Thu nhập trên một cổ phiếu (EPS)

Chỉ số P/E là 1 chỉ số quan trọng được sử dụng trong định giá cổ phiếu.

Ý nghĩa của chỉ số P/E

Chỉ số P/E thể hiện mức giá mà bạn sẵn sàng bỏ ra cho một đồng lợi nhuận thu được từ cổ phiếu.

Hay, bạn sẵn sàng trả giá bao nhiêu cho cổ phiếu của 1 doanh nghiệp dựa trên lợi nhuận (thu nhập) của doanh nghiệp đó.

Ví dụ:

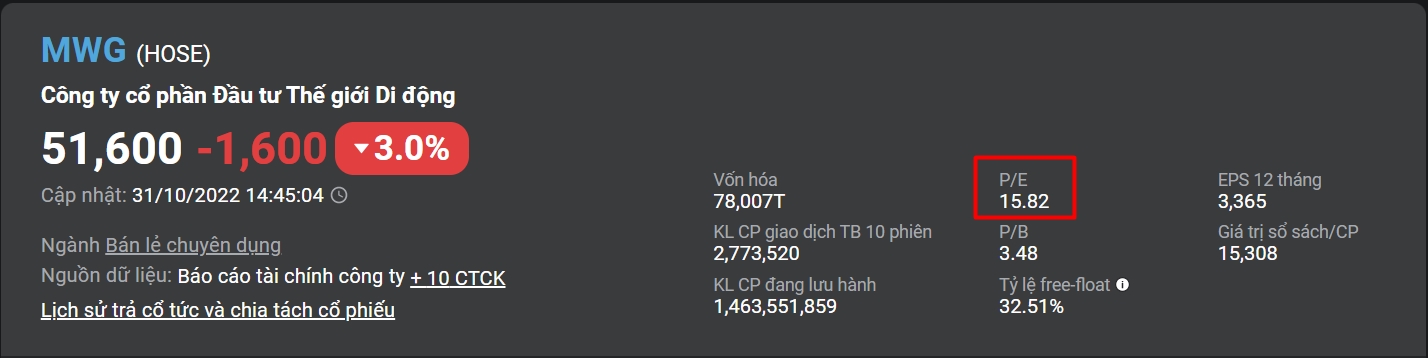

CTCP Thế giới di động (Mã: MWG) hiện có P/E bằng 15,82.

Điều đó nghĩa là…

Nhà đầu tư chấp nhận bỏ ra 15,82 đồng để đổi lấy 1 đồng lợi nhuận từ MWG.

Cách tính chỉ số P/E

Để tính chỉ số P/E của doanh nghiệp, bạn cần xác định 2 yếu tố cấu thành nên chỉ số. Đó là: Price và EPS.

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vn- Price là giá thị trường của cổ phiếu.

- EPS là thu nhập (lợi nhuận ròng) của một cổ phiếu.

Trong đó, EPS được coi là biến số quan trọng nhất.

EPS là phần lợi nhuận mà doanh nghiệp phân bổ cho mỗi cổ phần đang lưu hành trên thị trường. Nó thể hiện khả năng tạo ra lợi nhuận của doanh nghiệp.

EPS = (Lợi nhuận sau thuế – Cổ tức ưu đãi) / Số lượng cổ phiếu thường đang lưu hành

Trong việc tính toán EPS, sẽ chính xác hơn nếu bạn sử dụng Số lượng cổ phiếu lưu hành bình quân trong kỳ.

Tuy nhiên, để đơn giản hóa, chúng ta thường dùng số cổ phiếu lưu hành vào thời điểm cuối kỳ.

Tìm hiểu thêm: Chỉ số EPS là gì? Cách tính chỉ số EPS (CHUẨN)

Ví dụ cách tính chỉ số P/E năm 2021 của NT2

Để tính chỉ số P/E năm 2021 của CTCP Điện lực dầu khí Nhơn Trạch 2 (Mã: NT2)

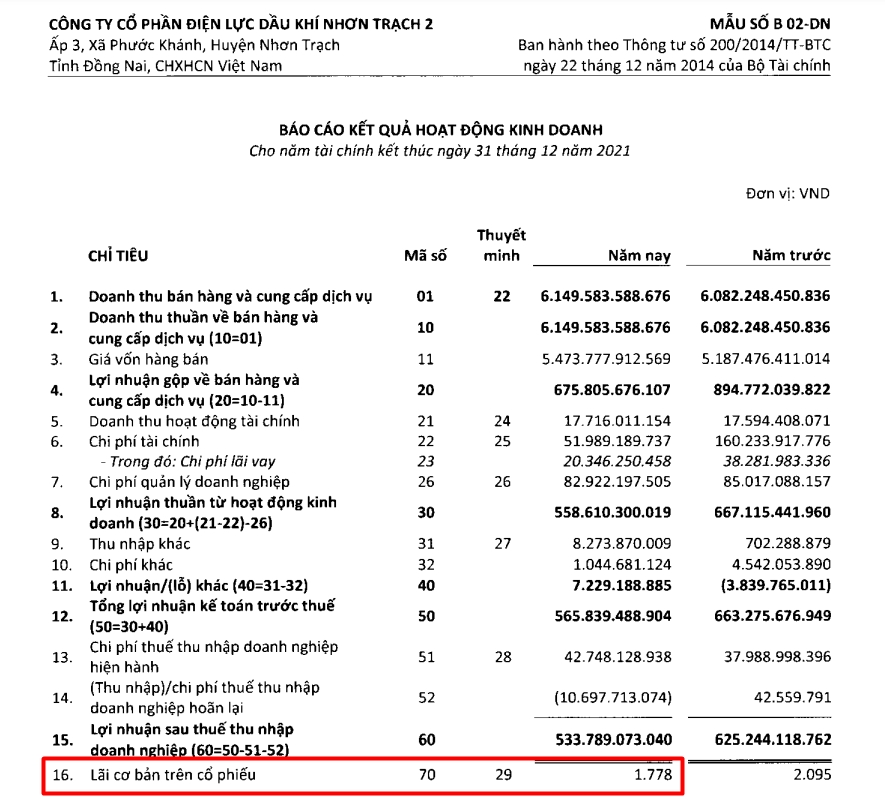

- Bước 1: Tìm chỉ tiêu EPS (hay Lãi cơ bản trên cổ phiếu) trên Báo cáo kết quả kinh doanh của NT2.

Báo cáo tài chính của hầu hết các doanh nghiệp đều sẽ cung cấp số EPS.

*Trong trường hợp doanh nghiệp không tính EPS trong báo cáo (vì điều này không bắt buộc)…

…thì bạn vẫn hoàn toàn có thể tự mình tính toán bằng công thức mình đã nêu ở trên.

- Bước 2: Xác định Giá thị trường trường (Price)

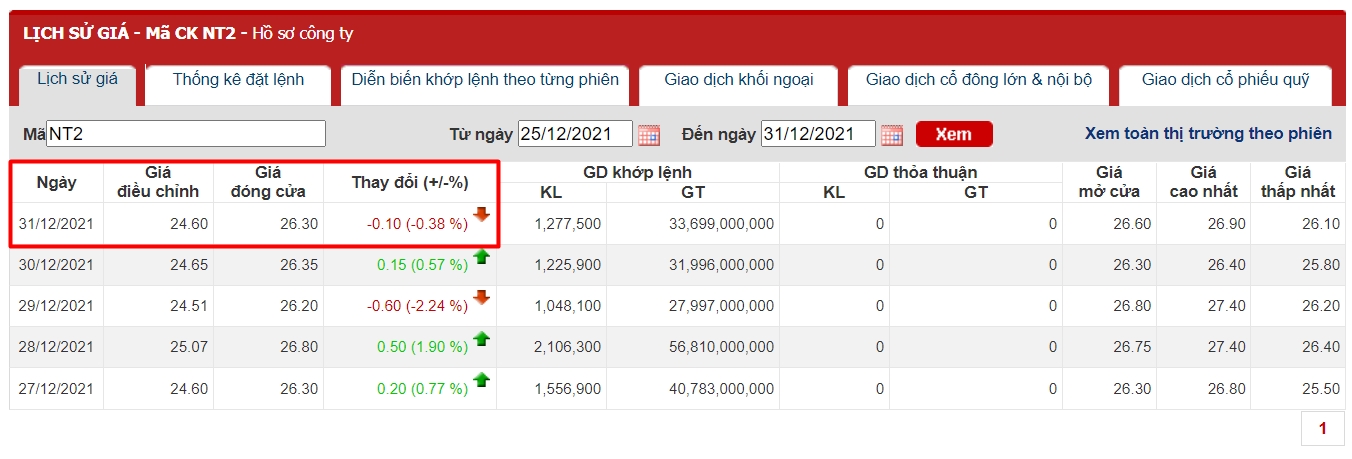

Về mức giá thị trường, con số này khá dễ lấy, hãy xem Lịch sử giá giao dịch của cổ phiếu NT2.

Ở đây, mình sẽ lấy mức giá đóng cửa tại phiên cuối cùng của năm 2021 (tức tại ngày 31/12/2021). Giá cổ phiếu (chưa điều chỉnh cổ tức sau này) của NT2 khi đó là 26.300 đồng/cổ phiếu

- Bước 3: Tính toán chỉ số P/E năm 2021

Lấy Giá thị trường chia cho EPS, ta sẽ tính được chỉ số P/E của NT2 trong năm 2021 bằng 14.8 (= 26.300 / 1.778).

Xem nhanh chỉ số P/E

Hiện nay có khá nhiều trang web tính sẵn chỉ số P/E như Simplize, Cafef, Vietstock,…

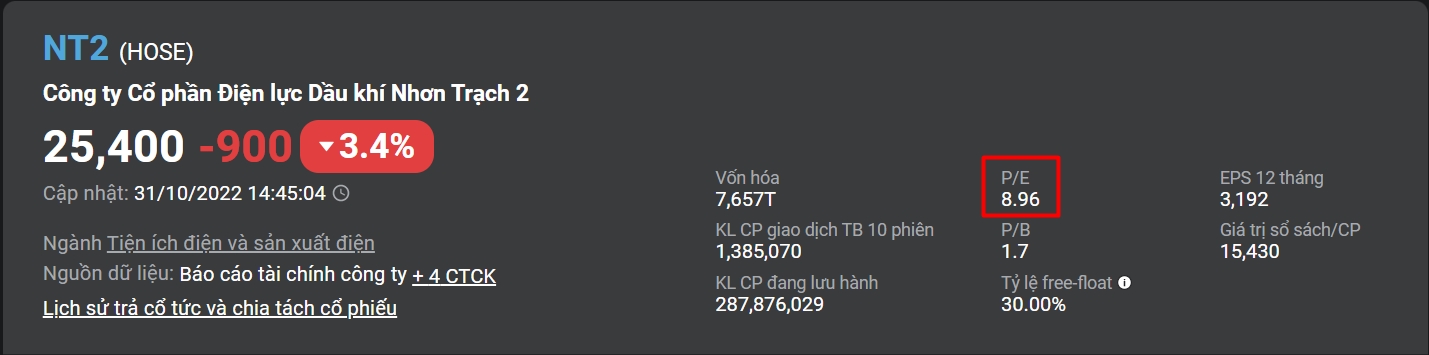

Ví dụ GoValue đang xem nhanh chỉ số P/E của NT2 trên Simplize…

Như bạn thấy, tại thời điểm 31/10/2022, P/E của NT2 đang là 8.96 lần

Chỉ số P/E như thế nào là tốt?

Xem video hướng dẫn chi tiết về các sử dụng chỉ số P/E của GoValue:

Thông thường, chỉ số P/E cao thể hiện sự kỳ vọng của nhà đầu tư về việc tăng trưởng thu nhập từ cổ phiếu đó sẽ cao hơn trong tương lai.

Các nhà đầu tư chuyên nghiệp thường sẵn sàng trả một mức “premium” cho những doanh nghiệp hàng đầu. Vì thế mà những doanh nghiệp này có chỉ số P/E rất cao.

Chỉ số P/E cao

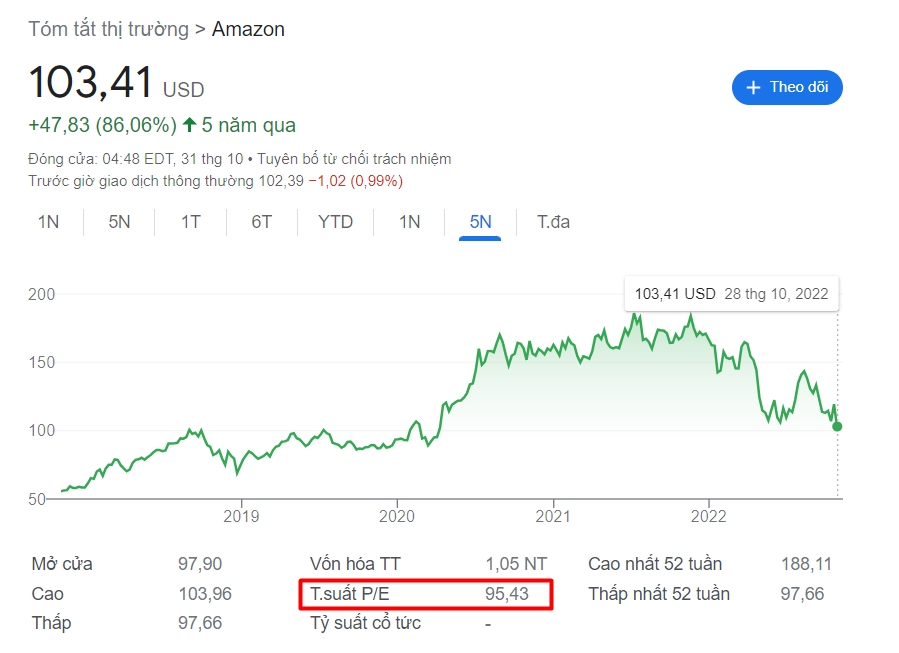

Ví dụ tiêu biểu nhất có lẽ phải nói đến cổ phiếu Amazon của vị tỷ phú giàu nhất hành tinh Jeff Bezos. Công ty này chưa từng trả 1 đồng cổ tức cho cổ đông từ khi niêm yết và mức P/E hiện tại là 95,43, trong khi sàn Nasdaq nơi công ty này niêm yết chỉ có mức P/E xấp xỉ 19.

Tuy nhiên, điều này không phải lúc nào cũng đúng…

Chỉ số P/E cao đôi khi là biểu hiện việc doanh nghiệp kinh doanh kém hiệu quả (các chỉ số tài chính sẽ chỉ ra điều này rõ ràng hơn), khiến EPS thấp (thậm chí = 0) nên chỉ số P/E mới cao.

Chỉ số P/E thấp

Có rất nhiều lý do để doanh nghiệp có chỉ số P/E thấp ở một thời điểm.

Có thể doanh nghiệp hoạt động hiệu quả hơn so với thời gian trước. Vì thế, lợi nhuận trên 1 cổ phần (EPS) tăng lên, khiến cho P/E thấp. Trong trường hợp này có thể nói cổ phiếu đang bị định giá thấp và là cơ hội để chúng ta mua vào.

Tuy nhiên, P/E thấp có thể do doanh nghiệp thu được lợi nhuận bất thường (từ thanh lý tài sản, hay bán công ty con,…). Nhưng khoản lợi nhuận này sẽ không bền vững. Chúng không đến từ hoạt động kinh doanh cốt lõi và không lặp lại trong tương lai.

Hoặc do các cổ đông hiện hữu, họ không còn thấy khả năng phát triển của doanh nghiệp, nên quyết định bán chốt lời. Khiến giá cổ phiếu giảm. Dẫn tới P/E thấp.

Với những trường hợp này, chỉ số P/E ở mức thấp có thể sẽ duy trì trong một khoảng thời gian, nhưng có lẽ cổ phiếu đó không được coi là rẻ, bởi triển vọng phát triển của doanh nghiệp không còn tươi sáng.

Chỉ số P/E tốt là…

Như đã phân tích ở trên

Thật khó để nói rằng chỉ số P/E nào đó là tốt và tốt như thế nào…

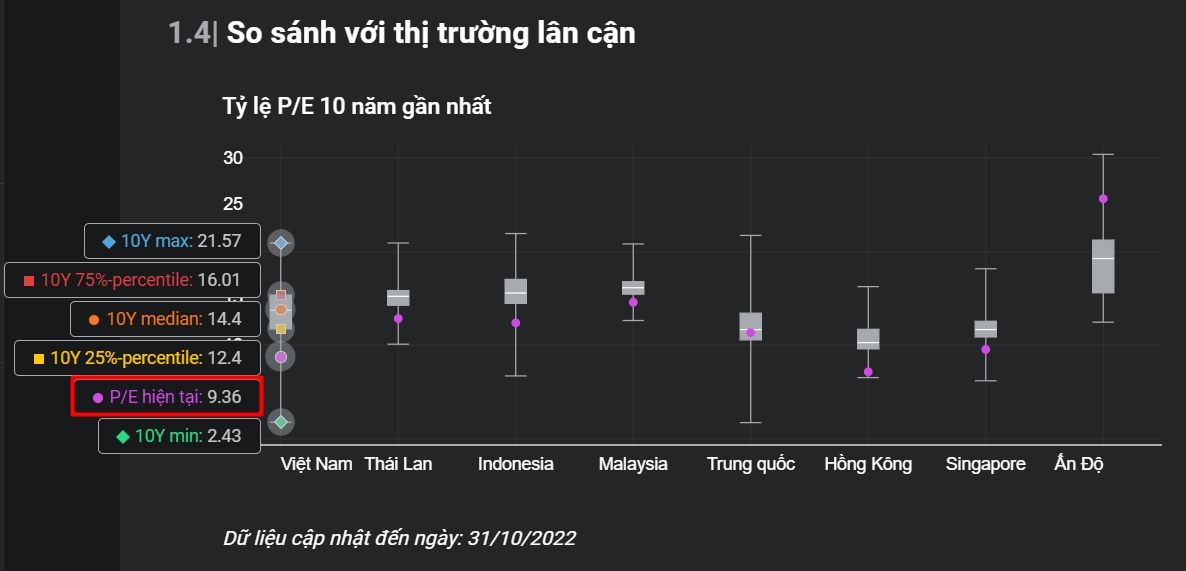

Chỉ số P/E hiện tại cao hay thấp không có nhiều ý nghĩa nếu đứng một mình. Nó cần được đem ra so sánh với P/E toàn ngành cũng như với tốc độ tăng trưởng lợi nhuận và thu nhập dự kiến của công ty.

Ví dụ minh họa về chỉ số P/E

Dưới đây là các ví dụ về chỉ số P/E…

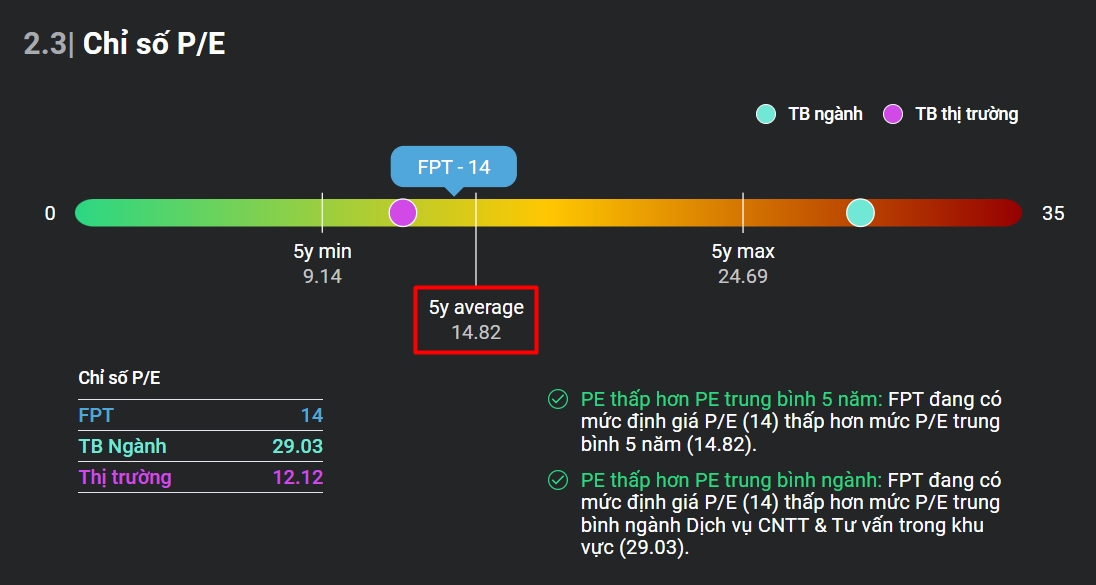

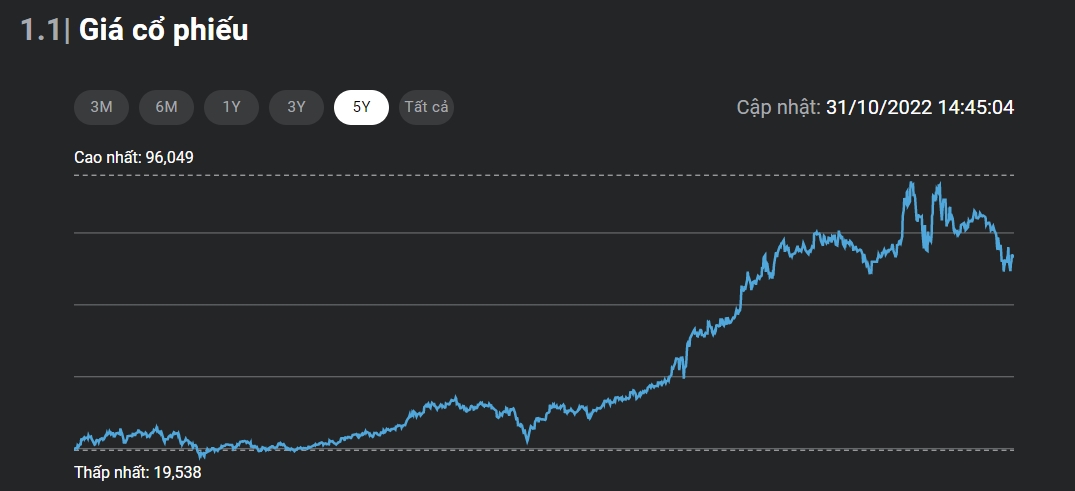

Chỉ số P/E của FPT

P/E của CTCP FPT (Mã: FPT) luôn duy trì ở mức cao trong các năm qua. Thậm chí còn cao hơn trung bình toàn thị trường.

Thực tế cũng đã chứng minh, mua cổ phiếu FPT với P/E cao là một sự lựa chọn đúng đắn. Giá cổ phiếu FPT liên tục tăng kể từ khi niêm yết.

Như vậy, ý nghĩa chỉ số P/E cao của FPT là: Triển vọng của FPT trong tương lai rất tốt. Vì thế nhà đầu tư sẵn sàng trả 14 đồng cho 1 đồng lợi nhuận của FPT.

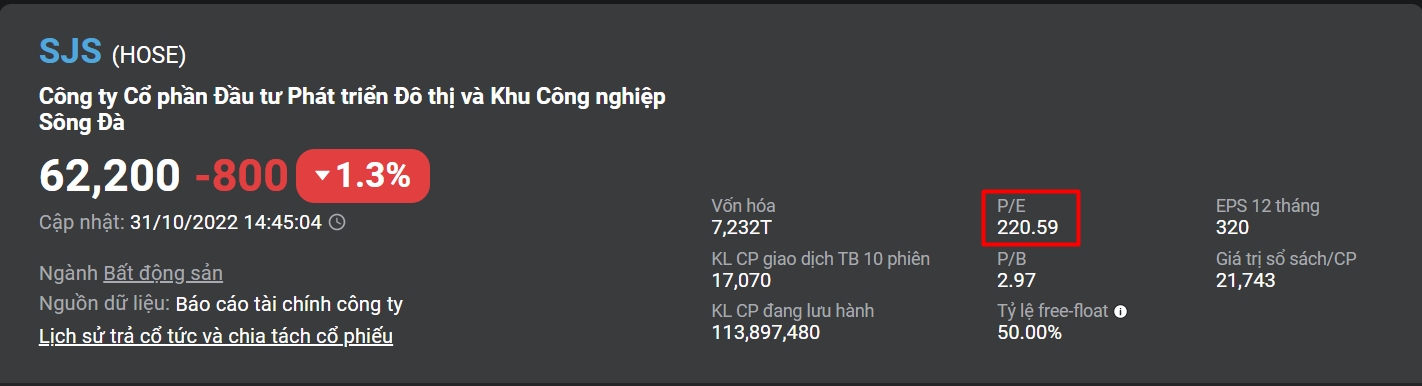

Chỉ số P/E của SJS

Hiện chỉ số P/E của CTCP Đầu tư Phát triển Đô thị và Khu Công nghiệp Sông Đà (Mã: SJS) là 220,59.

Cao đấy chứ nhỉ! Thậm chí còn gấp 15.8 lần mức P/E của FPT.

Đừng vội mừng…

P/E = 220.59, nghĩa là bạn sẽ phải đợi hơn 2 thế kỷ mới có thể thu hồi vốn?!?, hoặc…

…bạn đang tin tưởng rằng, trong tương lai SJS sẽ là một “Amazon” thứ hai.

Vốn dĩ, chỉ số P/E của SJS cao như vậy là do EPS của doanh nghiệp quá thấp, chỉ khoảng 320 đồng/CP, trong khi giá cổ phiếu 62,200 đồng

Bạn chắc hẳn sẽ nhận ra SJS trong trường hợp này: vượt rất xa so với giá trị thực.

Nếu nắm giữ SJS lâu dài…

Tôi tin rằng, bạn sẽ sớm trở thành David Copperfield thứ hai, một ảo thuật gia với khả năng biến “Tiền vàng thành giấy lộn”.

Nên cân nhắc khi đầu tư vào những cổ phiếu có P/E hơn “nửa đời người”

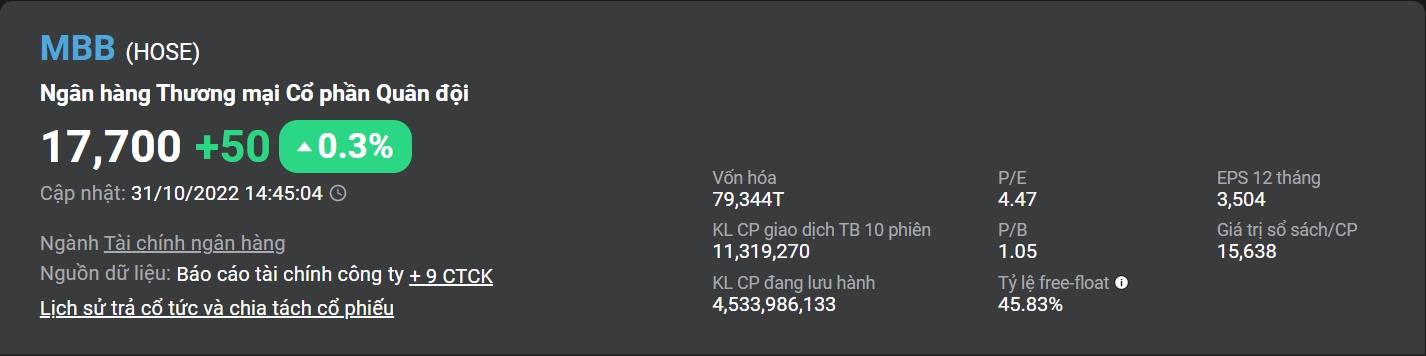

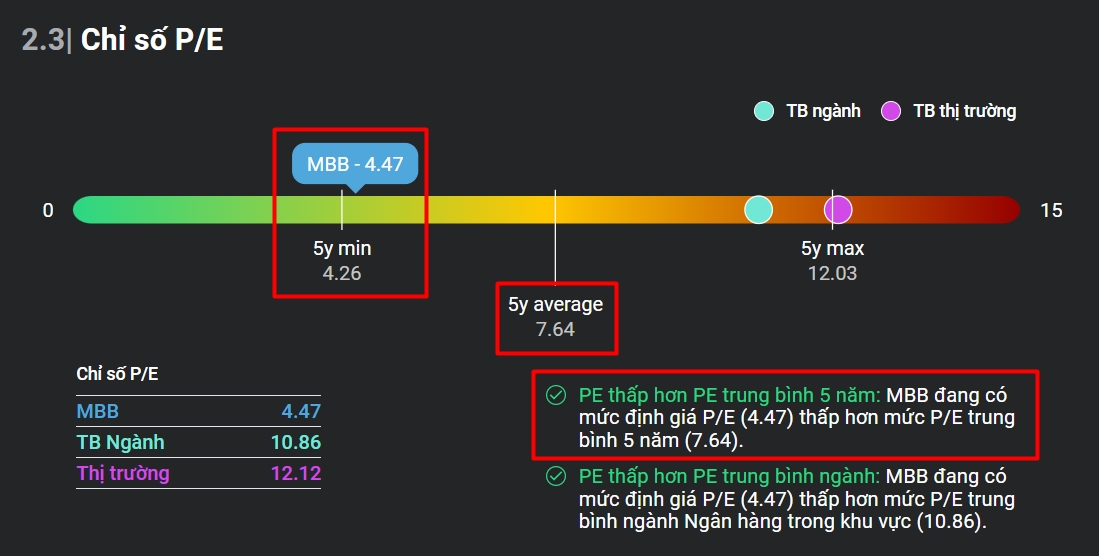

Chỉ số P/E của MBB

Ngân hàng TMCP Quân đội (Mã: MBB) hiện đang giao dịch với mức P/E là 4.47x

Thậm chí mức P/E này còn thấp hơn chính nó trong quá khứ.

Ưu, nhược điểm của phương pháp P/E

Chỉ số P/E có rất nhiều ưu điểm như:

Đơn giản

Chỉ cần vài bước đơn giản, bạn có thể dễ dàng tính được chỉ số P/E của doanh nghiệp.

Do đó chỉ số này được rất nhiều nhà đầu tư mới tham gia thị trường sử dụng.

Hiệu quả

Chỉ số P/E vừa phản ánh kết quả hoạt động của công ty (EPS) và tâm lý thị trường (Price), do đó đây là chỉ số tuyệt vời để định giá đơn giản doanh nghiệp.

Theo đó, cổ phiếu có thể tăng giá trong tương lai khi EPS tăng (P/E không đổi) hoặc mức khi vọng của nhà đầu tư với cổ phiếu tăng (P/E tăng).

Thước đo tâm lý hiệu quả

Không chỉ là chỉ số định giá của doanh nghiệp, do chỉ số VNINDEX được lấy theo tỷ trọng (weighted) của các cổ phiếu sàn nên bạn hoàn toàn có thể tính được chỉ số P/E của toàn thị trường.

Theo đó thời điểm năm 2018 khi tâm lý đám đông quá hưng phấn (trong khi EPS của doanh nghiệp chưa kịp tăng), chỉ số P/E của toàn thị trường sau khi vượt 22 lần đã điều chỉnh xuống mức 17.5 lần.

Bạn có thể vẽ chỉ số P/E của doanh nghiệp (thị trường) trong lịch sử khoảng 10 năm để xem doanh nghiệp (thị trường) đang đắt hay rẻ so với chính nó.

Nhược nhiểm của chỉ số P/E:

P/E âm

Khi doanh nghiệp hoạt động thiếu hiệu quả và xảy ra lỗ (dẫn tới EPS âm) thì chỉ số P/E của doanh nghiệp đó sẽ không sử dụng được.

Chất lượng của EPS

Do EPS được tính dựa trên lợi nhuận của doanh nghiệp nên sẽ cực kỳ thiếu xót nếu bạn chưa đánh giá lợi nhuận của doanh nghiệp có bền vững không?

Rất nhiều trường hợp doanh nghiệp sử dụng các nghiệp vụ kế toán để điều chỉnh hợp nhuận tăng (giảm) đột biến, phục vụ lợi ích của họ.

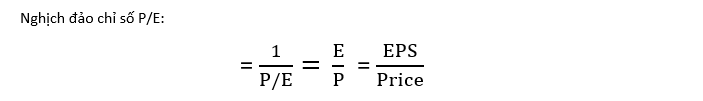

Nghịch đảo chỉ số P/E

Một số nhà đầu tư không sử dụng chỉ số P/E đơn thuần mà họ thích sử dụng nghịch đảo của chỉ số P/E hơn…

Chỉ số P/E cho bạn biết, mất bao nhiêu năm để doanh nghiệp kiếm đủ tiền trả cho thị giá hiện tại của cổ phiếu.

Ví dụ P/E của cổ phiếu MBB hiện tại là 4,47 lần, có nghĩa là doanh nghiệp sẽ mất 4,5 năm hoạt động để trả đủ thị giá hiện tại 17,700 đồng/cổ phiếu.

Ngược lại, EPS/Price hay còn được gọi là Earning Yield cho bạn biết mức lợi tức mà doanh nghiệp kiếm được trong năm hiện tại.

Ví dụ: E/P của cổ phiếu MBB = 1/4,47 = 22,4%.

Điều này có nghĩa rằng, nếu bạn mua MBB với giá 17,700 đồng/cổ phiếu, mỗi năm doanh nghiệp sẽ mang lại mức lợi tức khoảng 22,4%.

Với tư cách là một cổ đông, bạn thường mong muốn doanh nghiệp mình đầu tư có mức lợi tức lớn hơn hoặc bằng với Chi phí sử dụng vốn chủ sở hữu của doanh nghiệp.

Bottom lines?

Từ 3 ví dụ trên, bạn có thể thấy rằng:

- Đánh giá chỉ P/E bao nhiêu là tốt, là hợp lý không hề đơn giản. Chúng không phải những con số khô cứng, mà còn phụ thuộc vào nhiều yếu tố khác.

- Nên so sánh với P/E của các doanh nghiệp cùng ngành và P/E của chính doanh nghiệp đó trong quá khứ để biết được cổ phiếu đó hiện tại đang “đắt” hay “rẻ”.

- Không nên coi chỉ số P/E là nhân tố chính để quyết định mua hay bán cổ phiếu.

Bonus – Định giá theo phương pháp Absolute PE

Chỉ số P/E cũng là một trong những công cụ được sử dụng để định giá cổ phiếu.

Phương pháp P/E mà mọi người hay áp dụng…

Thông thường, nhà đầu tư và hầu hết các CTCK sẽ áp dụng chỉ số P/E để xác định giá trị doanh nghiệp theo cách sau:

- Bước 1: So sánh chỉ số P/E của doanh nghiệp với các đối thủ cạnh tranh (trong nước và khu vực).

- Bước 2: Nếu chỉ số P/E trung bình ngành (lấy từ đối thủ cạnh tranh) cao hơn P/E hiện tại của cổ phiếu. Họ sẽ sử dụng chỉ số P/E trung bình ngành (có điều chỉnh) làm hệ số nhân để kết hợp với mức EPS đã dự phóng.

- Bước 3: Kết quả của phép nhân giữa P/E (ngành) và EPS (dự phóng) là giá trị (tuyệt đối) của cổ phiếu đó.

Tuy nhiên…

Nhược điểm của cách tính trên là bạn rất dễ bị cuốn vào những “con sóng ảo”.

Vì nếu thị trường đang bị đẩy lên quá cao, việc sử dụng chỉ số P/E của các doanh nghiệp cùng ngành sẽ không chính xác.

Ngoài ra, việc so sánh tương đối với các doanh nghiệp khác dễ đem đến một tư duy “chệch” vì cấu trúc vốn của mỗi doanh nghiệp là khác nhau, mức độ rủi ro cũng như lợi thế cạnh tranh của doanh nghiệp cũng khác nhau.

Vì vậy, ở phần này, tôi sẽ giới thiệu đến bạn 1 phương pháp định giá khác cũng dựa trên chỉ số P/E.

Phương pháp định giá này khá đơn giản, dễ áp dụng, nhưng lại cực kỳ hiệu quả. Đây cũng chính là một trong các phương pháp đang được GoValue sử dụng trong định giá doanh nghiệp.

Đó chính là…

Phương pháp Absolute PE

Định giá theo Absolute PE được thực hiện theo 1 cách hoàn toàn khác, dựa trên giá trị nội tại của doanh nghiệp.

Mô hình sẽ xác định giá trị của 1 cổ phiếu dựa trên 5 yếu tố chính:

- Tốc độ tăng trưởng lợi nhuận

- Mức tỷ suất cổ tức

- Rủi ro kinh doanh

- Rủi ro tài chính

- Sự ổn định trong việc ước lượng lợi nhuận

Như vậy, muốn áp dụng thành công phương pháp này thì bạn sẽ phải thực sự hiểu rõ cấu trúc, hoạt động kinh doanh, đồng thời xác định được các yếu tố rủi ro bên trong doanh nghiệp.

GoValue đã có hẳn một bài viết hướng dẫn cách áp dụng phương pháp Absulute PE trong định giá cổ phiếu.

Bạn có thể tìm đọc tại đây: Hướng dẫn định giá cổ phiếu theo phương pháp Katsenelson Absolute PE.

*****

Bên cạnh chỉ số P/E, vẫn còn rất nhiều chỉ số tài chính khác được sử dụng để đánh giá một cổ phiếu.

Bạn có thể tham khảo thêm:

74 thoughts on “Chỉ số P/E là gì? Chỉ số P/E như thế nào là tốt? (+Ví dụ)”

Vậy xem lịch sử P/E Ratio của 1 CP ở đâu vậy bác?

Bạn có thể xem chỉ số pe theo quý/năm ở phần chỉ số tài chính dn trên trang CK Tân Việt nhé (có thể tải về file excel)

Đọc thấy hấp dẫn !

Có các ví dụ trực quan dễ hiểu!

Thanks Tác giả Tuấn Trần

Cảm ơn bạn nhiều ^^

Bổ ích cho người mới!

Cám ơn bạn Thuan 🙂

Bài viết rất ý nghĩa. Mình đã đọc lại nhiều lần.

Cảm ơn bạn ^^

Em mới bắt đầu học đầu tư và cách lựa chọn chứng khoán của em vẫn rất cơ bản, chỉ dựa vào tăng trưởng EPS, so sánh sự tăng trưởng doanh thu so với tăng trưởng lợi nhuận. Đến nay rất may là vẫn có lãi, tuy nhiên thì em cảm giác cách của em vẫn hơi may rủi. Anh có thể recommend một số sách phù hợp cho người mới bắt đầu học về chứng khoán và phân tích thị trường được không ạ?

Rất cảm ơn anh và team GoValue đã chia sẻ những kiến thức vô cùng bổ ích

Cảm ơn em,

2 cuốn mà GoValue recommend đó là: Nhà đầu tư thông minh, Cổ phiếu thường – lợi nhuận phi thường ^^

Mình ví dụ cụ thể DN điện NT2

Giả sử trường hợp xấu nhất

DN không tăng trưởng EPS(g=0) trong 3 đến 5 năm tới. Vì vậy PE=7 theo bảng đã điều chỉnh của Govalue

Mức tỷ suất cổ tức kỳ vọng của DN trong 3 đến 5 năm tới: 8%( dòng tiền ổn định, không có đầu tư mở rộng quy mô sx, nợ vay cũng sẽ trả hết vào năm 2021, ngoài ra công ty mẹ POW đang cần vốn để đầu tư)

→ PE có công thêm yếu tố tỷ suất cổ tức PE=7+8=15

Yếu tố về hệ số điều chỉnh PE cho rủi ro kinh doanh, rủi ro tài chính và khả năng ước lượng lợi nhuận. Do NT2 là doanh nghiệp tầm trung, có chất lượng trung bình, hệ số điều chỉnh sẽ là 1.

vì vậy Fair value PE=15

Trường hợp bình thường thì giả định 3 đến 5 năm tới EPS tăng trưởng 3%(g=3%)(nhu cầu điện vẫn rất lớn ở việt nam, nguồn khí sẽ ổn định hơn trong 3 đến 5 năm tới, giá điện kỳ vọng cũng sẽ tăng). do vậy PE=8.95

Tỷ suất cổ tức không đổi+yếu tố điều chỉnh cho rủi ro kinh doanh, rủi ro tài chính và khả năng ước lượng lợi nhuận giồng trường hợp trên

→PE=8.95+8=16.95

Vậy DN NT2 được ước lượng theo Phương pháp Katsenelson Absolute PE. thì PE khoảng 15 đến 16.95.

Theo mình nghiêu cứu PE lịch sử của NT2 giai đoạn phát triển nhất cũng không được thị trường đính giá cao đến mức này. Tất nhiên để định giá còn nhiều yếu tố nữa, nhưng nếu chỉ xét riêng phương pháp này có vẻ chưa phù hợp với trường hợp này. Vậy không biết Govalue nhận định sao về vấn đề này?

Do đây là định giá dựa trên quan điểm cá nhân của mình có thể chưa chính xác nếu trong trường hợp áp dụng được thì nhờ Govalue có thể chỉ thêm cho phù hợp hơn được không?

Mong nhận được sự giúp đỡ nhiều

Cách bạn làm không sai.

Tuy nhiên, nếu có thể, thì nên điều chỉnh cho từng rủi ro. Ví dụ như NT2 thì mặc dù rủi ro tài chính thấp, nhưng rủi ro kinh doanh sẽ cao, vì đầu vào là khí thiên nhiên – nguồn cung, giá khí (có xu hướng tăng) biến động. Từ đó, cũng sẽ ảnh hưởng đến khả năng ước lượng lợi nhuận của DN.

Bạn cũng có thể cut-off kết quả nếu không tự tin vào việc tính toán PE của mình. Để thêm sự thận trọng.

Ngoài ra, thì nên kết hợp thêm các pp định giá khác để ra được 1 khoảng giá trị định giá hợp lý cho DN.

Cho mình hỏi phương pháp định giá cổ phiếu theo phương pháp Katsenelson Absolute PE.

Đối với doanh nghiệp có mức tỷ suất cổ tức cao khoảng 8% dến 10%

thì phương pháp này áp dụng có phù hợp không?

Vì trong mô hình Absolute PE của Katsenelson, mỗi phần trăm tỷ suất cổ tức (dividend yield) sẽ tương ứng với 1 điểm PE tăng thêm.

Như vậy PE tăng thêm tương đương khoảng 8 đến 10 điểm

Vẫn áp dụng được bạn nhé. Nhưng mức tỷ suất cổ tức chúng ta sẽ xét trong dài hạn.

Cảm ơn bạn Tuấn!! Sách đây chứ đâu?

Cảm ơn bạn,

Bạn có thể đọc thêm các bài viết khác của GoValue tại đây nhé: https://govalue.vn/dau-tu-chung-khoan/

Anh ơi cho em hỏi với, khi đến đợt chia cổ tức công ty sẽ chia lợi nhuận dựa trên số cổ phiếu bán được hay dựa trên số cổ phiếu phát hành ạ (tính luôn cố phiếu không bán được) Em cảm ơn ạ!

Em đọc thêm bài viết này nhé: https://govalue.vn/co-tuc/

em thua anh hien nay em chi moi tap dau tu chung khoan nen co mot so van de em cung ko duoc ro lam mong giai thich giup em chut duoc ko a

em thua anh muon tinh phan bu rui ro phai tinh the nao a

Em có thể tham khảo bài viết này của GoValue: https://govalue.vn/mo-hinh-capm/ để xác định Phần bù rủi ro (Risk Premium) nhé!