Cách định giá cổ phiếu hợp lý sẽ tạo nên 50% thành công khi đầu tư chứng khoán.

Vấn đề là các phương pháp định giá đều mang nhiều yếu tố lý thuyết học thuật và không dễ để áp dụng.

Đối với nhiều nhà đầu tư không có nhiều kiến thức tài chính thì việc định giá cổ phiếu thực sự là 1 thách thức.

Thế nên họ thường bỏ qua công đoạn này.

Điều này thực sự nguy hiểm…

Nó giống như bạn chuẩn bị lao vào sòng bạc ở Las Vegas và tin rằng mình sẽ giàu lên nhờ… may mắn vậy!

Bài viết này sẽ giúp bạn như thế nào?

Tôi sẽ chia sẻ với bạn 9 phương pháp định giá đơn giản mà bạn có thể tự áp dụng ngay trong quá trình đầu tư.

Đây là những phương pháp mà chính tôi và GoValue vẫn sử dụng hàng ngày.

Trước tiên bạn cần hiểu đầy đủ 1 quy trình định giá cổ phiếu bao gồm những gì.

5 bước quan trọng trong định giá cổ phiếu doanh nghiệp

Quy trình định giá cổ phiếu luôn bao gồm 5 bước.

Mỗi bước có sự liên kết liên tục với nhau. Nghĩa là bạn không thể bỏ bất kỳ 1 bước nào. Nếu bạn bỏ đi 1 bước thì đồng nghĩa với việc bạn đang chơi trò “thầy bói xem voi”…

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnKhông khác gì đánh bạc.

Chú ý: Ở phần này chúng ta sẽ chỉ giới thiệu sơ lược 5 bước chính của việc định giá để bạn hình dung được tổng thể cả quá trình. Những công việc chi tiết sẽ được mô tả ở phần sau.

Bước 1: Hiểu về doanh nghiệp và ngành nghề mà doanh nghiệp đang kinh doanh

Trong đầu tư việc quan trọng đầu tiên bạn cần làm là tìm được 1 công ty tuyệt vời.

Làm sao bạn cho rằng nó tuyệt vời nếu không hiểu gì về nó.

Phải không?

Đầu tư không phải là nơi dành cho cảm xúc hay niềm tin (ảo tưởng). Bạn cần phải có những bằng chứng cụ thể để tin rằng mình đang nắm giữ 1 doanh nghiệp tuyệt vời.

Những vấn đề mà bạn cần xác nhận

Có 4 yếu tố quan trọng nhất:

- Những đối thủ cạnh tranh trong ngành

- Những yếu tố chính ảnh hưởng đến khả năng sinh lợi của toàn ngành

- Lợi thế cạnh tranh (đặc biệt) của doanh nghiệp

- Kết quả kinh doanh & hiệu quả hoạt động trong quá khứ

Một công ty tuyệt vời bao giờ cũng được lãnh đạo bởi 1 Ban điều hành tuyệt vời.

Những công ty như vậy thường có kết quả hoạt động kinh doanh và hiệu quả hoạt động rất tốt và ổn định trong nhiều năm…

Có thể là 5 năm hoặc nhiều hơn 10 năm.

Lấy thông tin ở đâu dễ nhất?

Bạn có thể vào những trang như cafef.vn hoặc simplize.vn.

Tôi thường sử dụng Simplize.vn vì nó miễn phí và cũng có lựa chọn xuất dữ liệu ra excel để xử lý.

Ví dụ với cổ phiếu FPT – CTCP FPT:

Bạn sẽ thấy các chỉ số tài chính đã được Simplize.vn tính toán và so sánh sẵn.

Bước 2: Ước lượng kết quả kinh doanh của công ty

Thông thường có 2 cách để bạn ước lượng kết quả kinh doanh của công ty: Top-down và Bottom-up.

Top-down?

Lấy ví dụ bạn muốn ước lượng doanh thu.

Bạn sẽ sử dụng những số liệu vĩ mô liên quan đến ngành nghề mà doanh nghiệp đang kinh doanh.

Bạn xác định thị phần của công ty trong ngành/lĩnh vực. Từ đó ước lượng ra số đơn vị sản lượng và giá bán tương đối trong tương lai.

Bottom-up?

Bạn sẽ bắt đầu bằng những thông số của chính công ty.

Chẳng hạn, ước lượng công suất dự kiến của nhà máy, số lượng cửa hàng bán lẻ… Từ đó xác định ra số đơn vị sản lượng sẽ bán ra trong tương lai.

Thông thường tôi sử dụng kết hợp cả 2 cách để tìm ra con số hợp lý nhất.

Bạn không có nhiều thời gian?

Đây là vấn đề chung của hầu hết nhà đầu tư cá nhân.

Có 2 giải pháp cho bạn…

Bạn có thể xem các ước lượng từ báo cáo phân tích của các công ty chứng khoán. Tuy nhiên hãy nhớ rằng mỗi công ty chứng khoán sẽ ước lượng ra 1 con số hoàn toàn khác nhau.

Cách tốt nhất là bạn hãy liệt kê hết ước lượng của các công ty chứng khoán và sử dụng con số bình quân.

Cách khác?

Bạn có thể tham khảo những báo cáo nghiên cứu của GoValue.

Cách ước lượng của GoValue dựa trên nguyên tắc thận trọng. Do đó con số ước lượng có thể thấp hơn kết quả kinh doanh thực tế của công ty.

Tuy nhiên cách làm này giúp bạn có được vị thế mua tốt hơn và biên an toàn cao hơn khi ra quyết định đầu tư.

Bước 3: Lựa chọn mô hình định giá phù hợp

Không có phương pháp định giá nào phù hợp cho tất cả mọi công ty!

Cách đơn giản nhất là sử dụng những mô hình định giá tương đối (relative valuation models).

Tuy nhiên trong một số tình huống thì những mô hình định giá tuyệt đối (absolute valuation models) sẽ có độ tin cậy cao hơn.

Mô hình định giá tương đối là gì?

Đây là cách định giá cổ phiếu dựa trên những chỉ số định giá như price-to-earnings (P/E), price-to-book value (P/B), price-to-sales (P/S), price-to-cash flow (P/CF) hay Enterprise Value-to-EBITDA (EV/EBITDA).

Ví dụ: các chỉ số định giá của VNM (Vinamilk)

Cách thực hiện đối với phương pháp này là…

Bạn cần xác định một mức hợp lý cho chỉ số định giá dựa trên số liệu của ngành hoặc 1 nhóm những doanh nghiệp tương đồng.

Chúng ta sẽ thảo luận chi tiết hơn ở bước tiếp theo.

Mô hình định giá tuyệt đối là gì?

Là… không tương đối.

Hay nói đầy đủ là không phải so sánh tương đối. Chúng ta không cần so sánh tương quan các chỉ số định giá của công ty với những doanh nghiệp khác.

Bạn sẽ ước lượng lợi nhuận và dòng tiền mà bạn kỳ vọng nhận được trong tương lai nếu nắm giữ cổ phiếu.

Những dòng tiền này sẽ tạo nên giá trị của công ty nhưng đều là những giá trị trong tương lai. Vì thế bạn sẽ cần sử dụng 1 vài công thức đơn giản để chiết khấu những dòng tiền này về hiện tại.

Khi đó giá trị của cổ phiếu là tổng tất cả những giá trị dòng tiền này.

Bạn sẽ nghe thấy một vài mô hình định giá tuyệt đối như:

- Chiết khấu dòng tiền (cổ tức, FCFF, FCFE)

- Lợi nhuận thặng dư (Residual income)

- Sức mạnh lợi nhuận (EPV hay Earning power value)

- Katsenelson Absolute PE

- Công thức Benjamin Graham

Bạn nên sử dụng mô hình nào?

Thực tế là…

TẤT CẢ!

Tất nhiên là các mô hình sẽ cho ra những kết quả không hoàn toàn giống nhau.

Tuy nhiên việc sử dụng nhiều phương pháp định giá sẽ giúp bạn có nhiều góc nhìn hơn về giá trị doanh nghiệp.

Bước 4: Chuyển đổi những ước lượng thành những yếu tố đầu vào của mô hình

Điều quan trọng nhất ở bước này là bạn cần xác định được những kịch bản phù hợp.

Nguyên tắc quan trọng nhất trong đầu tư là: “Không để mất tiền!”

Do đó tôi thường xác định các yếu tố đầu vào cho mô hình dựa trên 3 kịch bản:

- #Base: kịch bản cơ sở

- #Conservative: kịch bản thận trọng

- #Worst: kịch bản xấu nhất

Những yếu tố đầu vào bạn cần là gì?

Tùy theo mô hình bạn chọn và cổ phiếu bạn định giá mà xác định các yếu tố đầu vào khác nhau.

Tuy nhiên hãy nhớ rằng…

…Đây là những yếu tố quan trọng có ảnh hưởng lớn nhất đến hoạt động kinh doanh của doanh nghiệp.

Ví dụ như thị phần, tăng trường sản lượng dài hạn, số lượng cửa hàng…

Đây là ví dụ về định giá cổ phiếu BSR của GoValue.

Như bạn thấy…

Giá trị cổ phiếu sẽ thay đổi theo từng kịch bản tùy theo các yếu tố đầu vào: giá dầu, biên lợi nhuận gộp và tỷ lệ chi phí tài chính.

Bước 5: Diễn giải kết quả từ mô hình

Giá trị cổ phiếu mà bạn đang cố xác định không phải là 1 con số chính xác mà là một khoảng giá trị hợp lý.

Hãy nhớ kỹ điều này!

Đừng cố gắng gán cho cổ phiếu 1 con số chính xác và cho rằng đó là giá trị của nó.

Tại sao?

Bản thân những yếu tố đầu vào của mô hình chỉ là những giả thiết và niềm tin của bạn.

Những giả thiết này sẽ có sự sai lệch nhất định. Từ đó làm cho những kết quả cũng sẽ có sự sai lệch.

Không ai có thể chắc chắn dự báo chính xác 100% giá trị của cổ phiếu.

Vậy đâu là khoảng giá trị hợp lý?

Trong trường hợp của bạn, giá trị hợp lý của cổ phiếu chính là khoảng giá trị mà bạn tính toán ra giữa kịch bản #Worst và kịch bản #Base. Như ví dụ BSR ở trên là 13,600 – 22,700 đồng/cổ phiếu.

Nếu giá cổ phiếu BSR đang là 16.000 đồng/cổ phiếu thì tỷ lệ win-loss của bạn sẽ là:

(22,700 – 16,000)/(16,000 – 13,600) = 2.8

Điều này được hiểu là nếu bạn mua BSR ở mức giá 16,000 đồng thì lợi nhuận bạn nhận được nếu “đúng” sẽ gấp 2.8 lần nếu “sai”.

Đấy có vẻ là 1 lựa chọn tốt. Phải không!?

—————————-

Trên đây là 5 bước cần thực hiện khi bạn định giá một cổ phiếu.

Ngay bây giờ tôi và bạn sẽ đi vào chi tiết các phương pháp định giá.

Tôi sẽ chỉ trình bày những phương pháp đơn giản nhất mà bạn có thể áp dụng ngay và không mất quá nhiều thời gian.

Cách đầu tiên. Đơn giản và phổ biến nhất.

—————————–

Định giá cổ phiếu theo phương pháp P/E

Cách định giá cổ phiếu theo phương pháp P/E là cách phổ biến nhất và có thể áp dụng cho cổ phiếu ở hầu hết các ngành nghề.

Tỷ lệ P/E là gì?

Tỷ lệ P/E viết tắt của Price-to-Earnings được tính bằng cách lấy giá thị trường chia cho EPS của cổ phiếu.

Trong đó, EPS hay Earnings-per-share chính là lợi nhuận sau thuế trên mỗi cổ phiếu của doanh nghiệp.

Hầu hết các doanh nghiệp được định giá dựa trên lợi nhuận của nó.

Nguyên tắc ở đây rất đơn giản:

Tỷ lệ P/E càng thấp thì…

- Bạn càng mua được nhiều lợi nhuận của doanh nghiệp hơn, và

- Thời gian để bạn thu hồi vốn từ lợi nhuận của doanh nghiệp cũng ngắn hơn

Ví dụ:

EPS 12 tháng gần nhất của Vinamilk (VNM) tính đến hết 31/12/2022 là: 4,074 đồng/cổ phiếu.

Với mức giá ngày 20/02/2023 là 77,500 đồng/cổ phiếu, VNM đang giao dịch với tỷ lệ P/E:

77,500/4,074 = 19.02

Rất đơn giản! Phải không?

Tỷ lệ P/E hợp lý là bao nhiêu?

Đối với định giá cổ phiếu theo phương pháp P/E, thông thường có 2 cách để xác định mức P/E hợp lý:

So sánh với một nhóm những công ty tương đồng trong ngành

Những công ty được đem ra so sánh phải tương đồng với cổ phiếu mà bạn đang định giá về: quy mô, chất lượng và mức độ rủi ro.

Giả sử bạn nhóm các công ty ngành hàng tiêu dùng nhanh (FMCG) đang giao dịch ở mức P/E bình quân là 25,15.

Khi đó bạn có thể sử dụng mức P/E 25,15 này để áp dụng cho những doanh nghiệp FMCG đầu ngành khác.

Chẳng hạn như Vinamilk (VNM).

Nếu tại ngày 31/12/2022 chỉ số EPS của VNM là 4,074 đồng/cổ phiếu thì…

…Giá trị hợp lý của VNM là:

4,074 x 25.15 = 102,461 đồng/cổ phiếu

Bạn có thể lấy thông tin P/E bình quân ngành ở Investing.com, Simplize.vn hoặc trong cơ sở dữ liệu của các công ty chứng khoán.

Chú ý:

Hiện tại tôi và GoValue sử dụng dữ liệu chuẩn của Reuters Eikon (phải trả phí). Tôi không đảm bảo về tính chính xác nếu bạn sử dụng những nguồn dữ liệu miễn phí khác.

So sánh với tỷ lệ P/E trong quá khứ

Hay:

Cổ phiếu có rẻ hơn so với “chính nó” trong quá khứ không?

Các chỉ số như P/E luôn tuân theo quy luật “quay về mức trung bình” (hay mean-reversion).

Nghĩa là:

Sau 1 thời gian biến động, chỉ số P/E sẽ có xu hướng tăng/giảm về mức bình quân dài hạn của chính nó.

Cách thực hiện như thế nào?

Bạn cần thống kê tỷ lệ P/E của cổ phiếu trong tối thiểu 5 năm. Sau đó:

- Tính giá trị trung bình bằng hàm AVERAGE

- Tính giá trị độ lệch chuẩn (Standard Deviation, SD) bằng hàm STDEV (nếu được)

Khi đó biểu đồ biến động tỷ lệ P/E của cổ phiếu VNM sẽ như sau:

Thông thường nếu mức P/E hiện tại càng thấp hơn mức trung bình dài hạn (hoặc nhỏ hơn mức -1SD, -2SD) thì cổ phiếu càng hấp dẫn.

Bạn có thể sử dụng mức P/E bình quân này làm tham chiếu để tính giá trị của cổ phiếu.

———

Định giá cổ phiếu bằng phương pháp P/B

Cách định giá cổ phiếu bằng phương pháp P/B cũng là 1 trong những phương pháp đơn giản nhất.

Bạn chỉ cần dữ liệu về giá trị sổ sách (Book Value) của cổ phiếu.

Tỷ lệ P/B là gì?

Tỷ lệ P/B hay Price-to-Book là tỷ lệ giữa giá thị trường của cổ phiếu và giá trị sổ sách của nó.

Lấy ví dụ với VNM:

Giá thị trường là 77.2k/cổ phiếu và giá trị sổ sách là 15.7k/cổ phiếu.

Khi đó tỷ lệ P/B của VNM là:

77.2/15.7 = 4.92

Ngoài ra bạn cũng có thể cập nhật tỷ lệ P/B của VNM trên Investing.com.

Tỷ lệ P/B bao nhiêu là hợp lý?

Để định giá cổ phiếu bằng phương pháp P/B, bạn cần xác định 1 tỷ lệ P/B hợp lý của cổ phiếu.

Cách đơn giản nhất là tương tự như với tỷ lệ P/E, bạn so sánh tỷ lệ P/B với mức trung bình ngành.

Một cách khác thường được sử dụng gọi là: phân tích ngang hàng (Peer Analysis).

Peer Analysis

Cách làm?

Bạn chọn ra những doanh nghiệp tương đồng với cổ phiếu đang định giá về:

- Ngành nghề, lĩnh vực kinh doanh

- Quy mô (vốn hóa)

- Cơ cấu vốn (tỷ lệ đòn bẩy)

Những doanh nghiệp này có thể ở trong Việt Nam hoặc ở các nước trong khu vực lân cận (Đông Nam Á). Tuy nhiên bạn cần ưu tiên những thị trường có mức độ phát triển tương đương Việt Nam.

Riêng Singapore là 1 ngoại lệ.

Mức độ biến động các chỉ số định giá cổ phiếu tại thị trường Singapore vẫn mang nhiều nét tương đồng với các thị trường Đông Nam Á nói chung.

Vì thế tôi vẫn thường chọn cả các doanh nghiệp ở thị trường Singapore khi thực hiện Peer analysis.

Chú ý: Bạn có thể sử dụng Investing.com để tìm số liệu của các doanh nghiệp theo từng ngành nghề ở các nước khác.

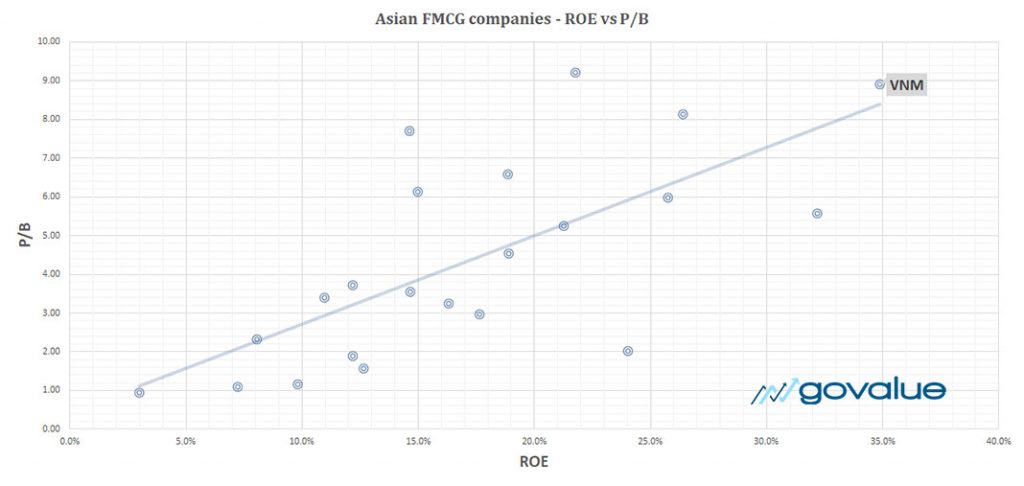

Ví dụ với cổ phiếu VNM

Dưới đây là số liệu tổng hợp những doanh nghiệp trong lĩnh vực FMCG tương tự như VNM…

…và vẽ lên biểu đồ (dạng Scatter trên Exel) theo tỷ lệ ROE và P/B:

Đường chéo ở trên thể hiện sự tương quan giữa tỷ lệ P/B với ROE của cổ phiếu.

Nửa dưới của đường chéo thể hiện những cổ phiếu bị định giá thấp. Nghĩa là cổ phiếu xứng đáng có 1 giá trị cao hơn, tương xứng với tỷ lệ ROE của nó.

Ngược lại…

Với nửa trên của đường chéo thể hiện những cổ phiếu đang được thị trường định giá quá cao.

Những cổ phiếu nằm ở gần đường chéo (như VNM) thể hiện…

…giá cổ phiếu phản ánh hợp lý giá trị của nó.

Định giá cổ phiếu VNM theo P/B

Mức tỷ lệ ROE 24.9% của VNM sẽ tương ứng với mức P/B hợp lý (trên đường chéo) khoảng 6x.

Đây chính là mức định giá hợp lý của VNM.

Giá trị của VNM sẽ được xác định là:

6 x 15,702 ~ 94,212 đồng/cổ phiếu

Rất dễ dàng và trực quan.

Phải không?

Khi nào thì áp dụng cách định giá bằng phương pháp P/B?

Hạn chế của phương pháp P/B

Hạn chế lớn nhất của phương pháp này là…

Giá trị sổ sách chỉ phản ánh được giá trị tài sản hữu hình của công ty.

Vì muốn giúp bạn khắc phục 1 phần điểm yếu này nên tôi đưa thêm tỷ lệ ROE vào để so sánh ngang hàng.

Khi kết hợp tỷ lệ P/B với tỷ lệ ROE sẽ giúp phản ánh thêm 1 phần tài sản vô hình ở trong đó.

Tại sao?

Một trong những tài sản vô hình lớn nhất của doanh nghiệp là…

Lợi thế cạnh tranh

Lợi thế cạnh tranh có thể đến từ thương hiệu, nhãn hàng, thị phần, mối quan hệ với khách hàng, đội ngũ lãnh đạo, nhân sự…

Hay cũng có thể đến từ những bằng phát minh sáng chế, quyền sở hữu trí tuệ…

Một công ty có lợi thế cạnh tranh càng lớn thì càng có nhiều điều kiện trong việc đàm phán với khách hàng hoặc đối tác, nhà cung cấp.

Điều này giúp doanh nghiệp có 1 biên lợi nhuận ở mức cao hơn so với trung bình ngành và duy trì ổn định trong một thời gian dài.

Từ đó tỷ lệ ROE cũng sẽ cao hơn tương ứng.

Với VNM thì sao?

Tỷ lệ ROE của họ luôn duy trì ở mức trên 35% trong nhiều năm liền. Đồng thời tỷ lệ P/B cũng sẽ cao hơn tương ứng.

Kết luận?

Bạn có thể định giá cổ phiếu bằng phương pháp P/B với hầu hết các ngành nghề nhưng…

…hãy nhớ kết hợp phân tích với tỷ lệ ROE.

Định giá bằng phương pháp P/B với cổ phiếu ngân hàng

Phương pháp P/B đặc biệt hữu ích khi áp dụng với cổ phiếu ngân hàng.

Có thể nói…

Bạn không thể định giá ngân hàng mà không áp dụng phương pháp P/B

Tại sao?

Đặc thù bảng cân đối của ngân hàng bao gồm chủ yếu là tiền và các công cụ tài chính.

Hầu hết phần lớn các công cụ tài chính đều phải được định giá lại theo giá thị trường (hay, Marked-to-market).

Các công cụ tài chính của ngân hàng là những tài sản có tính thanh khoản cao và dễ dàng chuyển đổi thành tiền mặt.

Do đó giá trị sổ sách sẽ phản ánh được khá rõ ràng giá trị tài sản ròng của ngân hàng.

Việc áp dụng kết hợp với tỷ lệ ROE sẽ đem đến sự chính xác rất cao.

Bottom line?

Nếu bạn đang quan tâm cổ phiếu ngân hàng thì định giá bằng P/B là phương pháp cực kỳ thích hợp cho bạn.

Định giá cổ phiếu bằng chiết khấu dòng cổ tức

Đối với các nhà đầu tư giá trị, khi họ đầu tư mua cổ phiếu, họ sẽ kì vọng nhận được hai loại dòng tiền…

…Đó là, dòng tiền cổ tức nhận được trong thời gian nắm giữ và dòng tiền nhận được khi bán cổ phiếu.

Nhưng giá bán của cổ phiếu lại phụ thuộc vào dòng cổ tức mà cổ phiếu đó đem lại trong tương lai.

Vì vậy, bạn cần nắm vững cách chiết khấu dòng cổ tức về hiện tại như thế nào nhé.

Phương pháp chiết khấu có 2 mô hình chính gồm:

- Mô hình cổ tức một giai đoạn

- Mô hình cổ tức trong nhiều giai đoạn

Mô hình cổ tức một giai đoạn

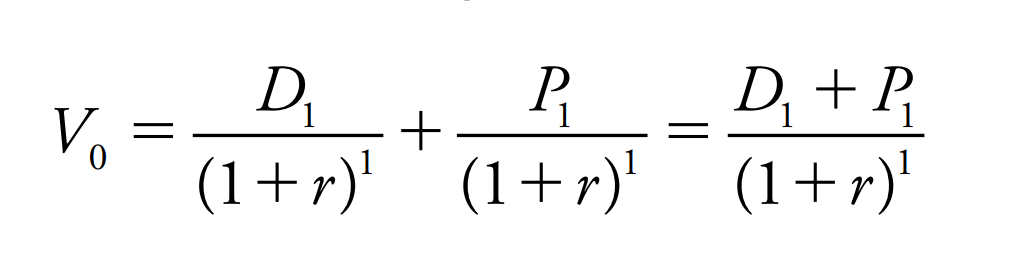

Công thức tính:

Trong đó:

Vo: giá trị của một cổ phiếu ngày hôm nay, tại t = 0

P1: giá kỳ vọng cho mỗi cổ phiếu tại t = 1

D1: cổ tức kỳ vọng trên mỗi cổ phiếu cho năm 1, giả định sẽ được trả vào cuối năm t = 1

r: tỷ suất lợi nhuận yêu cầu trên cổ phiếu

Ví dụ: Bạn mua cổ phiếu A, với kì vọng sau 1 năm nhận cổ tức 2.000đ/cp, bán được với giá 50.000đ/p. Và tỷ suất lợi nhuận yêu cầu là 8%.

Giá trị hiện tại của cổ phiếu là:

Vo = (2.000 + 50.000) / (1 + 8%) ^ 1 = 48.150 đồng/cp

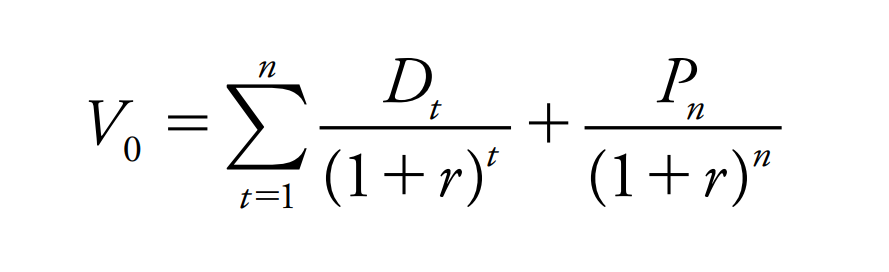

Mô hình cổ tức nhiều giai đoạn

Mô hình này là phần mở rộng cho mô hình nắm giữ năm một năm hay hai năm. Khác biệt chính là số kỳ nắm giữ cổ phiếu, với t = n năm.

Công thức tính:

Vo: giá trị của một cổ phiếu ngày hôm nay, tại t = 0

Pn: giá kỳ vọng cho mỗi cổ phiếu tại t = n

Dt: cổ tức kỳ vọng trên mỗi cổ phiếu cho năm n, giả định sẽ được trả vào cuối năm t = n

r: tỷ suất lợi nhuận yêu cầu trên cổ phiếu

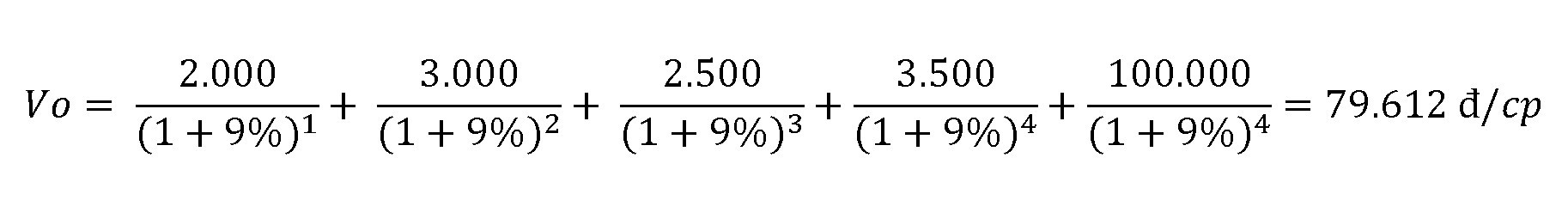

Ví dụ: Nhà đầu tư A nắm giữ cổ phiếu X trong 4 năm, với cổ tức kì vọng

Năm 1: 2.000đ/cp

Năm 2: 3.000đ/cp

Năm 3: 2.500đ/cp

Năm 4: 3.500đ/cp

Giá bán kì vọng năm thứ 4 là 100.000đ, tỷ suất lợi nhuận yêu cầu là 9%.

Áp dụng công thức trên thì:

——————————-

Định giá theo những phương pháp khác

Thực tế là khi bạn hiểu rõ và áp dụng được đầy đủ 2 phương pháp P/E và P/B như hương dẫn của tôi thì…

Bạn đã nắm chắc được đến 80% cơ hội thành công hơn đám đông và những nhà đầu tư khác.

Tôi tin rằng bạn muốn biết nhiều hơn.

Có rất nhiều phương pháp khác được áp dụng để định giá 1 cổ phiếu:

- Định giá cổ phiếu bằng phương pháp FCFF hoặc FCFE

- Định giá cổ phiếu bằng phương pháp thu nhập thặng dư

- Định giá cổ phiếu bằng phương pháp EPV

- Định giá cổ phiếu bằng phương pháp Katsenelson Absolute PE

- Định giá cổ phiếu bằng công thức Benjamin Graham

Tất cả những phương pháp này đều là phương pháp định giá tuyệt đối.

Bạn có cần phải biết hết không?

Bạn có thể tìm hiểu. Nếu có thì tốt.

Còn không biết thì cũng không quá quan trọng.

Tại sao?

Bạn nên hiểu rằng trong đầu tư…

Điều quan trọng là bạn có chiến lược đầu tư, nguyên tắc rõ ràng và định giá của bạn có đủ sự thận trọng cần thiết.

Đầu tư thành công không phải là việc bạn biết nhiều phương pháp định giá hơn người khác.

Với chỉ 2 phương pháp đơn giản P/B và P/E, bạn hãy thực hiện định giá với một góc nhìn khách quan, thận trọng (không quá lạc quan).

Chỉ như vậy là đủ.

Đừng cố gắng đi vào quá nhiều công thức hay mô hình phức tạp.

Ở GoValue thì sao?

Chúng tôi bắt buộc phải thực hiện tất cả các phương pháp.

Nhưng đó là vì chúng tôi muốn có đầy đủ thông tin để chia sẻ với bạn.

Kể cả các công ty chứng khoán (sell-side) cũng sẽ như thế.

Bạn không cần phải làm giống chúng tôi. Bạn sẽ không có đủ thời gian.

Đúng không?

Giải pháp cho bạn?

Bí mật dành cho bạn là…

Hãy tận dụng kết quả từ những công ty chứng khoán khác.

Sử dụng kết quả định giá từ công ty chứng khoán

Tại sao không?

Bản thân các công ty chứng khoán cũng tuyển rất nhiều những chuyên viên phân tích giỏi.

Họ cũng có mối quan hệ với doanh nghiệp để có thông tin cập nhật nhất.

Họ cạnh tranh với nhau và muốn thu hút khách hàng bằng chất lượng dịch vụ tốt nhất, trong đó có cả chất lượng phân tích định giá cổ phiếu.

Vấn đề là…

Thứ nhất, họ thường quá lạc quan.

Có đến hơn 85% các ước lượng và khuyến nghị từ chuyên viên phân tích thể hiện sự lạc quan quá so với kết quả thực tế.

Thứ hai là…

…Họ bị áp lực từ phía doanh nghiệp.

Sẽ ra sao nếu công ty chứng khoán phát hành 1 báo cáo khuyến nghị BÁN?

Doanh nghiệp đó chính là đối tác, trả tiền cho công ty chứng khoán.

Họ sẽ… KHÔNG VUI.

Giá cổ phiếu giảm sẽ làm giá trị tài sản của ban lãnh đạo công ty giảm.

Kết quả là họ sẽ không làm việc với công ty chứng khoán đó nữa mà chuyển sang 1 công ty chứng khoán khác.

Đó là lý do mà bạn sẽ thấy rất ít (thậm chí cực kỳ ít) công ty chứng khoán công bố khuyến nghị BÁN.

Bạn có thể không tin?

Đồng nghiệp của tôi ở 1 công ty chứng khoán còn phải gửi báo cáo nghiên cứu cho doanh nghiệp… kiểm tra trước!

Nếu doanh nghiệp thấy câu chữ hoặc số liệu trong báo cáo đấy không tốt cho họ, công ty chứng khoán sẽ phải sửa lại.

Bạn nên sử dụng kết quả định giá của công ty chứng khoán như thế nào?

Hãy tập hợp kết quả của nhiều công ty chứng khoán đối với cổ phiếu đó.

Bạn có thể sử dụng trang tổng hợp của Cafef hoặc Vietstock để “nhặt” những con số này.

Đây là ví dụ với VNM…

Ở cột tỷ trọng, bạn có thể để tỷ trọng như nhau.

Với tôi, tôi điều chỉnh dựa trên mức độ uy tín, sự chính xác và tính cập nhật trong ước lượng và định giá của các công ty chứng khoán.

Tất nhiên đây là yếu tố chủ quan của mỗi người…

Mức định giá bình quân được tính dựa trên tỷ trọng này.

Định giá cuối cùng?

Như đã nói ở trên, các công ty chứng khoán thường lạc quan trong ước lượng của mình. Và họ cũng bị áp lực từ phía doanh nghiệp.

Do đó, tôi khuyên bạn nên cut-off (giảm bỏ) thêm khoảng 5 – 10% trong định giá của họ.

Khi đó định giá cuối cùng mà bạn có thể sử dụng là:

86,960 x (1 – 5%) = 82,612 đồng/cổ phiếu.

———————————

Kết hợp kết quả của nhiều phương pháp định giá như thế nào?

Khi lấy ví dụ này với bạn, tôi hoàn toàn không để ý về các con số trong từng phương pháp định giá.

2 phương pháp sử dụng P/E và P/B cho ra 1 con số gần tương đồng với nhau trong khi các công ty chứng khoán đang định giá VNM thấp hơn.

Giá trị của VNM ở trong khoảng 83,000 – 100,000 đồng/cổ phiếu.

Trong thực tế bạn sẽ gặp tình huống mỗi phương pháp cho ra 1 kết quả khác nhau.

Bạn cần làm gì?

Điều quan trọng nhất là…

Bạn thấy tự tin với phương pháp nào nhất?

Phương pháp nào mà bạn chắc chắn với các giả định và số liệu của mình.

Khi đó, hãy xác định 1 tỷ trọng cho mỗi phương pháp. Nguyên tắc rất đơn giản…

Phương pháp bạn càng tự tin thì tỷ trọng càng cao.

Ví dụ giả sử bạn để tỷ trọng phương pháp P/E là 20%, phương pháp P/B và bình quân CTCK là 40%, bạn sẽ tính ra định giá cuối cùng của VNM là 91,222 đồng/cổ phiếu:

Mức định giá cuối cùng được tính dựa trên tỷ trọng do bạn đặt ra.

Đây là mức định giá để bạn xác định Biên an toàn khi đầu tư giá trị.

——————————————

It’s for you!

Điều cuối cùng tôi muốn chia sẻ với bạn đó là…

Định giá cổ phiếu là sự kết hợp giữa khoa học và nghệ thuật.

Khoa học ở chỗ bạn sẽ phải áp dụng các công thức, mô hình, số liệu vào việc định giá.

Nghệ thuật ở chỗ bạn sẽ có những cảm nhận, trực giác khi đưa vào những giả định phù hợp.

Ngay cả khi các con số trong quá khứ nói với bạn là ABC…

…Trực giác vẫn mách bảo bạn phải đưa giả định là XYZ vào định giá.

Có nghĩa là gì?

Bạn sẽ rất khó phân định đúng hay sai khi định giá cổ phiếu.

Kinh nghiệm của tôi là bạn hãy đưa vào những giả định nào mà…

…bạn cảm thấy AN TOÀN, THẬN TRỌNG và TỰ TIN nhất.

Khi đó bạn có thể mua cổ phiếu mà không bị mất ngủ vì lo lắng.

Bên cạnh đó…

Value Investing Masterclass 2.1 – Lớp học về đầu tư giá trị đầu tiên và duy nhất tại Việt Nam do GoValue tổ chức sẽ giúp bạn từng bước tìm được cơ hội đầu tư tốt nhất.

Thông tin chi tiết về khóa học bạn có thể tham khảo tại đây: Value Investing Masterclass 2.1.

Cảm ơn bạn!

Hãy giúp GoValue chia sẻ bài viết này nếu bạn thấy nó giúp ích được cho bạn. Bạn chỉ cần click vào nút chia sẻ ở dưới.

Hãy comment ý kiến của bạn ở dưới nếu bạn cần hỏi thêm. Tôi luôn muốn chia sẻ với bạn.

313 thoughts on “Hướng dẫn định giá cổ phiếu chi tiết với ví dụ thực tế”

Em có đăng ký nhận file excel lâu rồi mà không thấy mong admin gửi cho em ạ.

Mình đăng ký nhận file excel mà không thấy email

Bài viết rất hay!

Xin cám ơn tác giả!

Gửi lời cám ơn chân thành vì sự hào phóng này đến với đội ngũ team govalue