Benjamin Graham là cha đẻ của phương pháp đầu tư giá trị và cũng là người đã đặt những viên gạch đầu tiên cho phong cách đầu tư của Warren Buffett.

Trong suốt những năm đầu sự nghiệp, Warren đã gần như là phiên bản Benjamin thứ 2 khi tuyệt đối trung thành với phương pháp mua cổ phiếu của những doanh nghiệp nhỏ, đang gặp trục trặc và được giao dịch ở mức giá hời…

Sau đó đợi chúng về đúng giá trị thực rồi bán đi kiếm lời hoặc đợi chúng phá sản và hưởng phần tiền thu được sau khi thanh lý tài sản.

Nhưng tới 1960, Buffett đã đọc một quyển sách làm thay đổi phong cách đầu tư của ông ấy mãi mãi. Cuốn sách có tên là “Cổ phiếu thường, lợi nhuận phi thường”, được viết bởi Philip Fisher.

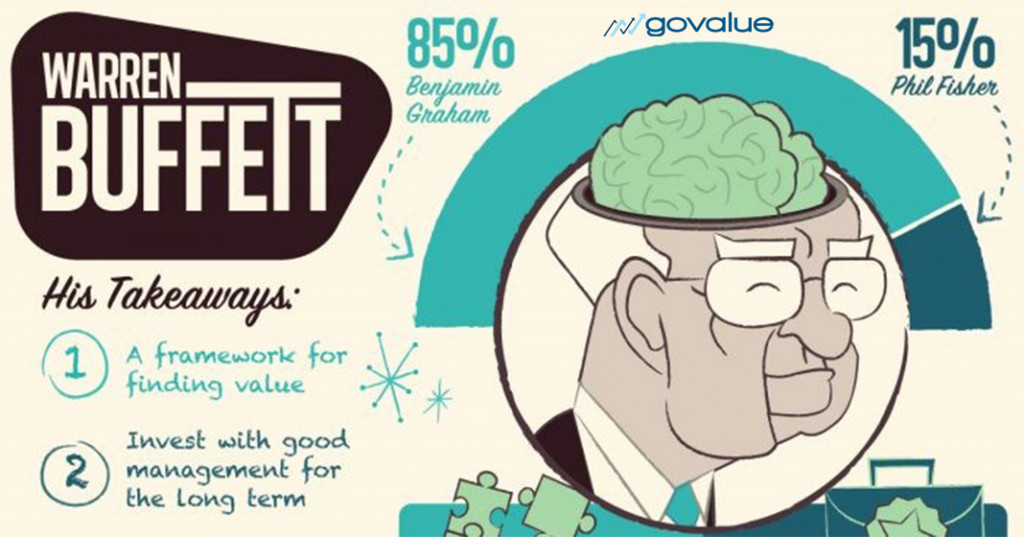

Warren ngưỡng mộ Fisher tới mức thừa nhận rằng:

“Phong cách đầu tư của tôi đơn giản thì là từ 85% Benjamin Graham và 15% của Philip Fisher”

Tôi là một đọc giả luôn háo hức chờ đợi được đọc những gì mà Phil viết

Chúng ta sẽ hãy cùng xem, người đàn ông này có gì đặc biệt mà đã khiến Buffett phải thay đổi cả quan điểm đầu tư của mình như vậy.

Sự nghiệp đầu tư của Philip Fisher

Sự nghiệp đầu tư của Philip Fisher bắt đầu từ năm 1928 sau khi ông nghỉ học tại Stanford Graduate School of Business và chuyển sang làm một phân tích viên chứng khoán Anglo – London Bank tại San Francisco.

Sau đó 2 năm, ông đứng ra thành lập công ty chuyên quản lý tài sản có tên Fisher & Co (năm 1931).

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnTrong suốt gần 7 thập kỷ điều hành (từ 1931 – 1999) với chiến lược chọn cổ phiếu khôn ngoan và nắm giữ chúng trong dài hạn, ông đã giúp rất nhiều khách hàng của mình tạo ra số lợi nhuận khổng lồ.

Phong cách đầu tư của Fisher

Phong cách đầu tư của Fisher có thể được gói gọn trong một câu đơn giản:

Mua và nắm giữ dài hạn những cổ phiếu chất lượng. Quan trọng hơn cả là cổ phiếu đó phải có động lực tăng trưởng trong dài hạn

Với tư cách là một nhà đầu tư tăng trưởng, ông cực kỳ thích những doanh nghiệp còn non trẻ và có triển vọng tăng trưởng lớn mà không quá đặt nặng vấn đề định giá.

Theo ông:

“Những công ty nhỏ có tốc độ tăng trưởng cao đem lại khả năng sinh lời cực kỳ lớn. Đôi lúc có thể tới hàng nghìn % trong một thập kỷ.”

Fisher khá kín tiếng với giới báo chí, nên thực sự rất khó tìm được ví dụ sinh động về những khoản đầu tư của ông.

Do đó GoValue xin lược lại 15 điểm chính được nhắc tới trong cuốn “Cổ phiếu thường, lợi nhuận phi thường” để giúp bạn hình dung rõ hơn cách chọn cổ phiếu của Philip Fisher.

15 tiêu chí chọn cổ phiếu của Philip Fisher cho những nhà đầu tư cá nhân

Theo Fisher, nếu một công ty có đủ 15 điểm này sẽ được coi là công ty tuyệt vời để đầu tư:

#1. Công ty phải có sản phẩm hoặc dịch vụ nằm trong thị trường nhiều tiềm năng

Nếu ngành đó đang giàu tiềm năng và có tốc độ tăng trưởng cao thì doanh nghiệp sẽ có nhiều cơ hội tăng trưởng hơn.

Ví dụ như có thể kể các ngành rất hot hiện nay là: Năng lượng sạch, thịt thực vật, trí tuệ nhân tạo,…

Lúc này, đối thủ cạnh tranh chưa có nhiều và việc nhân rộng quy mô cũng dễ dàng hơn.

#2. Ban lãnh đạo phải luôn có kế hoạch để duy trì vị thế của công ty

Không công ty hay một loại sản phẩm nào có thể duy trì vị thế của mình mãi mãi.

Đâu có ai ngờ được rằng những chế một thời như Yahoo hay Kodak đều đã sụp đổ vì không chịu làm mới mình.

Máy ảnh phim Kodak vang bóng một thời đã bị thay thế bởi máy ảnh kĩ thuật số

Theo ông công ty mà cụ thể là ban lãnh phải luôn có kế hoạch nghiên cứu sản phẩm mới đáp ứng nhu cầu của thị trường.

#3. Công ty có quan tâm tới hoạt động Nghiên cứu & phát triển một cách hiệu quả (R&D)?

Đầu tư cho tương lai là rất tốt, tuy nhiên bạn nên theo dõi tính phù hợp và hiệu quả của chúng

#4. Công ty có doanh số (khâu bán hàng) vượt trội hơn so với các đối thủ cùng ngành

Doanh số lớn hơn đồng nghĩa với việc doanh nghiệp đó đang có lợi thế về quy mô. Khi đó giá thành sản xuất trên mỗi đơn vị sản phẩm sẽ giảm xuống và đem lại lợi thế cạnh tranh lớn cho doanh nghiệp.

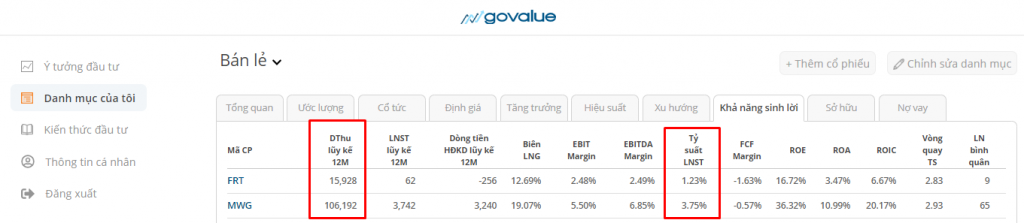

Bạn có thể thấy ngay sự khác biệt này khi nhìn vào 2 hãng bán lẻ là Thế giới di động (Mã: MWG) và FPT Retail (Mã: FRT)…

Với quy mô vượt trội hơn sẽ giúp MWG có lợi thế đàm phán về giá với nhà sản xuất và tối ưu chi phí hoạt động của mình. Qua đó biên lợi nhuận sau thuế của MWG cũng cao gần gấp 3 lần so với FRT.

#5. Công ty có biên lợi nhuận ròng cao hơn so với các đối thủ cùng ngành

Biên lợi nhuận ròng cao hơn thể hiện công ty đó đang hoạt động hiệu quả hơn so với đối thủ.

Hơn nữa mức biên lợi nhuận ròng cao sẽ là tấm đệm để giúp doanh nghiệp “giảm đau” trong thời kỳ khó khăn.

Theo đó bạn nên lựa chọn đầu tư những công ty có biên lợi nhuận ròng cao nhất trong ngành.

#6. Công ty có khả năng duy trì biên lợi nhuận ròng trong dài hạn

Chắc chắn bạn sẽ muốn công ty duy trì mức biên lợi nhuận tốt trong dài hạn hay vì chỉ đạt được trong ngắn hạn.

Đặc biệt nếu công ty có thể duy trì biên lợi nhuận ròng bằng cách cắt giảm chi phí hoạt động không cần thiết thì đây sẽ là một điểm cộng lớn về năng lực quản trị doanh nghiệp.

#7. Hãy để ý tới công ty đối xử với người lao động như thế nào

Những sản phẩm, dịch vụ được cung cấp bởi những người lao động hạnh phúc sẽ có chất lượng tốt hơn những sản phẩm khác.

Theo Fisher bạn đừng quá tập trung vào những báo cáo lao động trong báo cáo thường niên. Thay vào đó bạn có thể hỏi trực tiếp những nhân viên ở đó để hiểu rõ hơn về doanh nghiệp.

Bạn có bao giờ tự hỏi tại sao nhân viên tại các cửa hàng của Thế giới di động luôn nhiệt tình so hơn với những chỗ khác?

Đơn giản bởi vì văn hóa doanh nghiệp của MWG quá tốt. Ở đây thu nhập của họ cao hơn nếu khách đến đông và tiêu chí đánh giá lên cấp quản lý chủ yếu đến từ đánh giá của khách hàng.

#8. Cơ cấu cổ đông quá cô đặc

Fisher chỉ ra rằng những công ty có nhiều chức vụ quan trọng được giao cho thành viên trong gia đình thường sẽ thiếu động lực trong công việc và tiềm ẩn rủi ro quản trị (tính minh bạch).

Ngoài ra, chế độ lương thưởng cũng cần được quan tâm tới. Chế độ khen thưởng hằng năm nên được gắn với hiệu quả trong công việc và không nên có sự chênh lệch quá lớn giữa quản lý cấp 1 và cấp 2.

#9. Công ty có chú trọng tới lớp lãnh đạo kế cận

Với phong cách đầu tư nắm giữ cổ phiếu trong thời gian dài. Fisher cho rằng nhà đầu tư nên cẩn trọng với những doanh nghiệp chưa đào tạo được đội ngũ lãnh đạo kế cận xứng đáng.

Doanh nghiệp càng lớn thì sẽ gục ngã càng nhanh nếu người quản lý kế nhiệm không đủ năng lực.

#10. Công ty có cơ cấu chi phí hợp lý

Một doanh nghiệp sẽ không thể tiến xa nếu nó không thể tự cải thiện chi phí hoạt động. Tương đối khó để xác định xem chi phí hoạt động doanh nghiệp cụ thể bằng bao nhiêu là tốt.

Tuy nhiên khi so sánh những công ty trong cùng một ngành, Fisher khuyên bạn nên tránh những doanh nghiệp có chi phí hoạt động quá.

#11. Nên chú ý tới những yếu tố giúp doanh nghiệp của mạnh vượt trội hơn so với những đối thủ cùng ngành

Do mỗi ngành nghề lại có một đặc điểm riêng nên bạn phải thực sự am hiểu về ngành và tìm ra điểm đặc biệt giúp doanh nghiệp của bạn vượt lên cả.

Ví dụ như với ngành Thép thì doanh nghiệp nào có quy mô lớn và sử dụng công nghệ luyện thép hiện đại (tốn ít chi phí hơn) sẽ có lợi thế lớn hơn những đối thủ còn lại.

Hoặc như các doanh nghiệp khai thác dịch vụ cảng biển phải có cảng nước sâu để đáp ứng xu hướng sử dụng tàu siêu trọng trên thế giới.

#12. Công ty có triển vọng tăng trưởng trong nhắn hay dài hạn

Philip Fisher cho rằng để giảm thiểu rủi ro biến động của thị trường, những nhà đầu tư cá nhân nên đầu tư dài hạn. Do đó những công ty có tầm nhìn, kế hoạch trong dài hạn nên được ưu tiên.

Ngoài ra nhà đầu tư cũng nên tránh những doanh nghiệp tổ chức IR quá thường xuyên. Theo ông những doanh nghiệp như vậy sẽ tập trung kết quả cho từng quý mà quên đi kế hoạch tăng trưởng trong dài hạn.

#13. Tránh đầu tư vào những công ty phát hành cổ phiếu quá nhiều

Để tăng trưởng trong dài hạn công ty cần rất nhiều vốn, đây là điều dễ hiểu.

Tuy nhiên công ty đó phải cân bằng lợi ích giữa công ty và cổ đông hiện hữu. Theo đó, nguồn vốn mới nên có cả vốn vay ngân hàng.

Có rất nhiều trường hợp doanh nghiệp liên tục phát hành thêm cổ phiếu cho cổ đông chiến lược để huy động vốn dẫn tới lượng cổ phiếu bị pha loãng và làm giảm lợi ích từ tăng trưởng lợi nhuận (giảm EPS).

#14. Người điều hành là vị thuyền trưởng đích thực

Vị thuyền trưởng đích thực luôn bình tĩnh trước mọi sóng gió và chèo lái con thuyền đi đúng hướng.

Ví dụ người điều hành luôn nhắc nhở về những nguy cơ phía trước mặc dù công ty đang hoạt động tốt (vượt kế hoạch) hoặc luôn chấn an nhân viên khi có vấn đề nghiêm trọng xảy ra.

Có vẻ như Warren Buffett đã học được điều này từ Philip Fisher khi trong rất nhiều bức thư gửi cho cổ đông hằng năm, Warren viết:

“Hãy quên tỷ suất sinh lời điên rồ năm ngoái đi, chúng ta sẽ không đạt được kết quả này nữa đâu”

Nhưng hết năm này qua năm khác quỹ đầu tư do Warren Buffett điều hành vẫn đạt tỷ suất sinh lời ấn tượng.

#15. Công ty có một bộ máy minh bạch

Fisher nhấn mạnh rằng dù có đạt toàn bộ 14 tiêu chí trên nhưng nếu doanh nghiệp thiếu đi tính minh bạch thì chúng ta không nên suy nghĩ nhiều, hãy loại chúng ngay khỏi danh mục theo dõi.

Mọi doanh nghiệp không thể lúc nào cũng hoạt động tốt, nhà đầu tư nên tìm những doanh nghiệp có nhà quản lý tốt, thẳng thắn đối mặt với những khó khăn hoặc sai lầm của doanh nghiệp.

Lời khuyên của Philip Fisher dành cho những nhà đầu tư cá nhân

Nếu tìm về Warren Buffett và Philip Fisher bạn sẽ thấy 2 người này có rất nhiều điểm chung.

Rất nhiều tiêu chí như: Tính minh bạch hay lợi thế cạnh tranh của doanh nghiệp đều được cả 2 nhắc tới rất nhiều.

Theo tôi, Benjamin đã giúp Warren Buffett hình thành những nền tảng vững chắc về đầu tư giá trị, khoảng giá trị thực và biên an toàn của cổ phiếu.

Nhưng chính ý tưởng của Philip Fisher và sau này là sự cố vấn rất lớn từ Charlie Munger đã giúp Warren thành công hơn cả.

Warren đã không còn thích những mẩu xì gà cũ miễn phí trên đường với mục đích bán lại ngay khi chúng trở lại giá trị thực như Benjamin nữa…

Warren Buffett bây giờ sẵn sàng trả mức giá hợp lý để sở hữu những công ty chất lượng, “những điếu xì gà thượng hạng” và sẵn sàng cầm chúng nhiều thập kỷ như Cocacola, See’s candies hay mới đây nhất là Apple.

Sau khi đã chọn được những cổ phiếu tốt, Philip Fisher còn lưu ý nhà đầu tư cá nhân nhiều vấn đề khác về quản trị danh mục…

Đừng đa dạng hóa danh mục quá nhiều

Những người tư vấn hoặc truyền thông đang quảng cáo quá nhiều về đa dạng hóa danh mục với cùng 1 tiêu đề:

Đừng bỏ tất cả trứng của bạn trong cùng một chiếc giỏ

Tuy nhiên Fisher chỉ ra rằng việc bạn để trứng trong nhiều giỏ nhưng lại không hiểu hết về từng giỏ (từng mã cổ phiếu) thậm chí còn nguy hiểm hơn.

Bản chất của đa dạng hóa danh mục là giảm thiểu rủi ro phi hệ thống và giảm hệ số tương quan giữa các cổ phiếu…

Với nhà đầu tư cá nhân thì thực sự chỉ cần 3 – 5 cổ phiếu là bạn đã đạt được mục đích này.

Giữ những cổ phiếu tuyệt vời càng lâu càng tốt

Theo Philip Fisher, một khi đã chọn được những cổ phiếu tuyệt vời thì chỉ thi thoảng mới xuất hiện lý do nào đó để bán chúng.

Nếu công ty hoạt động tốt và tăng trưởng trong dài hạn thì dù bạn có mua ở vùng giá nào cổ phiếu vẫn sẽ tăng giá lên một đỉnh cao hơn.

Hơn nữa, một trong những rủi ro lớn nhất khi bán cổ phiếu đó chính là bạn không biết lúc nào là đủ hợp lý để mua lại. Thậm chí bạn còn đối diện với rủi ro thua lỗ nếu đầu tư vào một cổ phiếu khác.

Do đó Fisher luôn cầm cổ phiếu trong dài hạn dù biết có những khoảng thời gian chúng đang vượt quá giá trị thực (Overvalue).

Không nên căn ke quá về giá mua cổ phiếu

Khi đã xác định được cổ phiếu thỏa mãn đầy đủ các tiêu chí đặt ra và giá cổ phiếu hiện tại cũng đang được giao dịch ở mức hợp lý.

Fisher cho rằng bạn không nên đặt giá thấp hơn thị giá hiện tại, có thể bạn sẽ bỏ lỡ một cơ hội đầu tư tuyệt vời.

Ông kể lại một câu chuyện rằng, một nhà đầu tư chỉ vì tiết kiệm 50 xu nên đã đặt giá mua thấp hơn thị giá hiện tại của cổ phiếu.

Cuối cùng cổ phiếu đó không bao giờ chạm tới giá mà anh ta đặt. Trong suốt 25 năm, nó đã tăng từ 35$/cổ phiếu lên mức 500$/cổ phiếu.

Đương nhiên bạn phải xác định rằng đây là khoản đầu tư dài hạn và cổ phiếu đó phải thỏa mãn các tiêu chí đã đề ra.

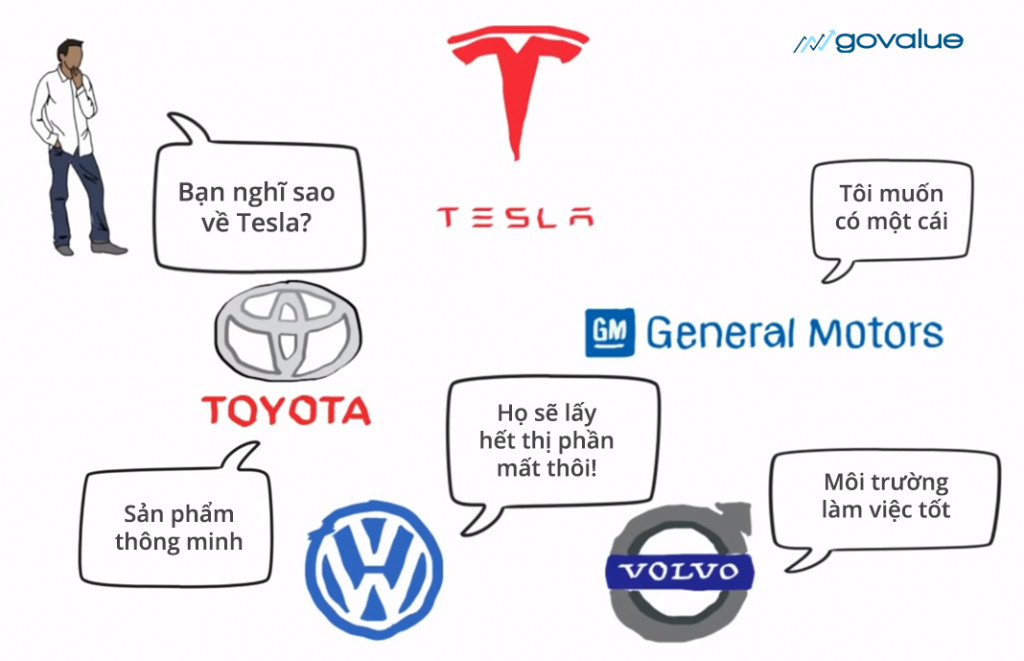

Phương pháp lời đồn đoán (Scuttlebut)

Philip Fisher cho rằng đừng quá tập trung vào những chỉ số, hay báo cáo phân tích ngành,…

Có một cách dễ hơn để bạn tìm hiểu về doanh nghiệp đó chính là dò hỏi các đối thủ cùng ngành, hỏi khách hàng hoặc nhân viên của doanh nghiệp đó.

Nếu đến ngay cả đối thủ cạnh tranh phải thừa nhận doanh nghiệp bạn muốn đầu tư quá mạnh thì chứng tỏ đây là lợi thế cạnh tranh lớn. Nó đáng giá hơn hàng giờ bạn cố gắng đọc báo cáo của doanh nghiệp.

Những cuốn sách hay của Philip Fisher

- Cổ phiếu thường lợi nhuận phi thường Sẽ là một thiếu sót lớn nếu bạn không đọc cuốn sách này. Đây chính là cuốn sách làm thay đổi phong cách đầu tư của Warren Buffett. Theo quan điểm cá nhân, với ngôn ngữ dễ đọc và nhiều ví dụ dễ hiểu về doanh nghiệp. Đây là một trong những cuốn sách NÊN ĐỌC NHẤT với những bạn mới tham gia vào thị trường chứng khoán.

- Nhà đầu tư thận trọng ngủ ngon Trong cuốn sách này, Fisher tập trung vào các đặc tính của những nhà đầu tư thận trọng. Bằng cách thận trọng, Fisher muốn nói là một khoản đầu tư giống với việc duy trì sức mua ở mức giảm thiểu rủi ro. Fisher muốn nhấn mạnh vào những khoản đầu tư trong cả bốn thông số : (1) Marketing; (2) Con người; (3) Tính độc đáo; (4) Giá trị.

Bottom lines

Hy vọng qua 15 tiêu chí lựa chọn và 4 lưu ý khi nắm giữ cổ phiếu đã giúp bạn phần nào hình dung ra ý tưởng đầu tư của Philip Fisher.

Tóm lại quan điểm đầu tư của ông được khái quát đơn giản:

Mua và nắm giữ dài hạn những cổ phiếu chất lượng. Quan trọng hơn cả là cổ phiếu đó phải có động lực tăng trưởng trong dài hạn

Tôi tin rằng tuy đã đi xa những ý tưởng đầu tư sáng ngời của Philip Fisher vẫn sẽ soi sáng cho nhiều lớp nhà đầu tư sau này.

3 thoughts on “Philip Fisher: Sự nghiệp và 15 tiêu chí chọn cổ phiếu tăng trưởng”

nội dung tót tắt đầy đủ dễ hiểu,thể hiện cái tâm của tác giả bài viết

Cảm ơn Minh Dũng, bài viết rất hữu ích

Cám ơn bạn 🙂