Tôi không thể nói hết được tầm quan trọng “sống còn” của chiến lược đầu tư chứng khoán đúng đắn đối với sự thành công của bạn.

Những nhà đầu tư thành công trên thị trường chứng khoán đều hiểu rằng…

Chiến lược đầu tư chứng khoán đúng chiếm đến hơn 50% thành công. Phần còn lại là lựa chọn và phân bổ tài sản (cụ thể, cổ phiếu).

Vậy nếu bạn đang đầu tư mà không có chiến lược rõ ràng?

It’s OK.

Bạn không phải là số ít.

Theo bạn, có bao nhiêu nhà đầu tư cá nhân tham gia vào thị trường mà không có 1 chiến lược rõ ràng?

Bạn hãy thử hỏi những bạn bè của bạn đang đầu tư chứng khoán câu hỏi này:

Chiến lược đầu tư chứng khoán của bạn là gì?

…để xem câu trả lời nhận được là gì.

Nghịch lý về chiến lước đầu tư

Khi tôi hỏi điều này với 1 chị bạn đang là Tổng Giám đốc 1 công ty lớn trong ngành dược. Chị trả lời là:

“À, chị đánh theo tin thôi. Cũng không có nhiều thời gian nghiên cứu. Thường thì chị hỏi bạn bè hoặc bạn môi giới của chị”

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnThật khó tin khi chị tài khoản của chị là hơn 10 tỷ.

Đây chính là nghịch lý về chiến lược đầu tư.

Những người rất giỏi trong việc quản lý và điều hành 1 công ty lại trở thành 1 kẻ khờ trên thị trường chứng khoán.

Trong khi thực tế là, chỉ cần tuân thủ theo 1 chiến lược đầu tư chứng khoán được định sẵn, kết quả của họ sẽ khác đi rất nhiều. Điều này cũng giống như việc quản trị của công ty vậy.

Điều quan trọng nhất mà tôi học được từ Warren Buffett là…

…ông luôn coi việc đầu tư chứng khoán giống như việc quản trị 1 doanh nghiệp. Và nó cần có 1 chiến lược rõ ràng.

Không có 1 kiến trúc vĩ đại nào được tạo ra mà không cần 1 bản thiết kế tuyệt vời.

Để bắt đầu, tôi sẽ giới thiệu với bạn 4 chiến lược mà bạn thường được nghe và được hầu hết đám đông thảo luận.

Sau đó tôi sẽ chia sẻ với bạn góc nhìn của Warren Buffett và những chiến lược đầu tư chứng khoán với những yếu tố rõ ràng, cụ thể.

Đây là chính xác là cách mà những nhà đầu tư vĩ đại như Warren Buffett, Philip Fisher hay Peter Lynch áp dụng và GoValue cũng đang áp dụng.

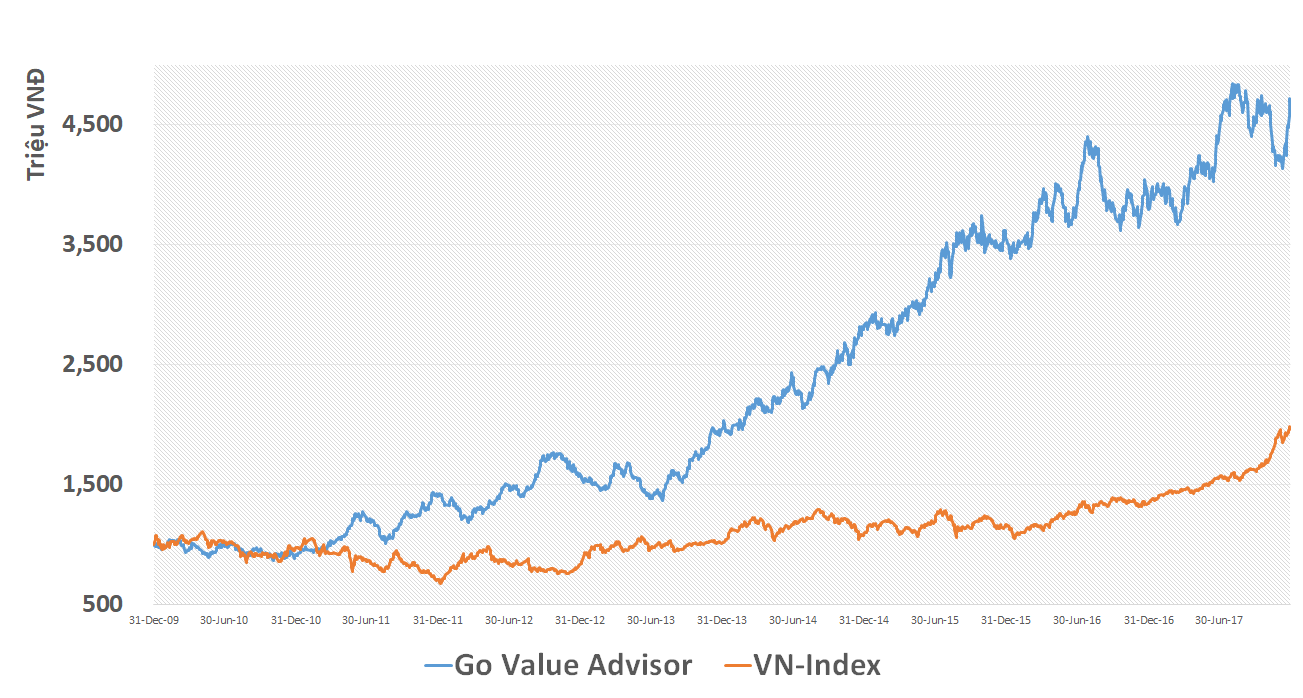

Thay cho lời nói, đây là kết quả của GoValue đã thực hiện tại thị trường Việt Nam với lợi nhuận bình quân 21.4%/năm, gấp hơn 4 lần chỉ số chung.

Chiến lược đầu tư chứng khoán theo phân tích kỹ thuật

Dừng lại 1 chút.

Tôi luôn đề cao tất cả các chiến lược đầu tư chứng khoán và không phản bác bất kỳ 1 chiến lược nào.

Nghĩa là:

Tuân thủ 1 chiến lược đầu tư quan trọng hơn việc chiến lược đó là gì.

Mỗi nhà đầu tư đều có thể trở thành chuyên gia trong “môn phái” của họ.

Quan trọng là họ luôn tuân thủ với chiến lược của mình và KHÔNG… “đứng núi này trông núi nọ”.

Điều này thường dễ bắt gặp với những nhà đầu tư theo trường phái phân tích kỹ thuật.

Phân tích kỹ thuật là gì?

Phân tích kỹ thuật là việc đưa ra quyết định đầu tư trên cơ sở xem xét các biểu đồ và chỉ báo về cổ phiếu. Các biểu đồ và chỉ báo được tính toán dựa trên 2 yếu tố cơ bản là giá và khối lượng giao dịch nhờ những phần mềm như Amibroker hay Metastock.

Quan điểm của chiến lược đầu tư theo phân tích kỹ thuật là gì?

Phân tích kỹ thuật coi cổ phiếu đơn thuần là 1 loại hàng hóa.

Các chỉ báo được tính toán với mục đích giải thích mối quan hệ về sức mạnh của bên bán (nguồn cung cổ phiếu) và sức mạnh của bên mua (nguồn cầu cổ phiếu).

Mối quan hệ cung cầu này tác động đến giá cổ phiếu.

Giá trị của công ty sẽ gián tiếp (hoặc không cần thiết) ảnh hưởng đến giá biến động giá của nó.

Khi giá cổ phiếu tăng kèm theo khối lượng giao dịch tăng dần trong 1 giai đoạn nào đó (theo ngày, tuần hoặc tháng) có thể được diễn giải là…

…nguồn cầu (bên mua) đang chiếm ưu thế so với nguồn cung (bên bán) trong giai đoạn này.

Những chỉ báo sẽ thể hiện điều này. Bạn có thể kỳ vọng xu hướng sẽ vẫn còn tiếp tục và tham gia vào bên mua.

Những loại chỉ báo kỹ thuật?

Có hàng trăm chỉ báo kỹ thuật được đưa ra để mô tả mối quan hệ cung – cầu của cổ phiếu.

Những chỉ báo được sử dụng nhiều nhất bao gồm:

- SMA: Simple Moving Average

- MACD: Moving Average Convergence Divergence

- Bollinger Bands

- RSI

- Stochastic Momentum

Ví dụ:

Tất cả những chỉ báo này đều được tính toán dựa trên giá và khối lượng.

Bạn có thể dễ dàng tìm kiếm công thức (khá đơn giản) của các chỉ báo này bằng Google hoặc Wikipedia.

Sai lầm của những nhà đầu tư sử dụng chiến lược phân tích kỹ thuật

Có khá nhiều nhà đầu tư nói với tôi rằng họ kết hợp giữa phân tích kỹ thuật và nghiên cứu thêm về doanh nghiệp.

Cụ thể hơn là kết hợp giữa phân tích kỹ thuật và phân tích cơ bản.

Nghe có vẻ hợp lý, phải không?

Nếu bạn đang thành công với phân tích kỹ thuật, hãy trung thành với nó. Vì chắc chắn bạn là chuyên gia về phân tích kỹ thuật.

Nếu không?

Đừng ảo tưởng về việc kết hợp giữa phân tích kỹ thuật và phân tích cơ bản.

Vì cuối cùng thì…

…mọi quyết định mua bán của bạn vẫn chỉ dựa trên các chỉ báo mà thôi.

Nghĩa là.

Nếu giá trị thực của cổ phiếu là khoảng 48.000 – 50.000 đồng/cổ phiếu. Giá thị trường đang là 60.000 đồng/cổ phiếu. Và tất cả những chỉ báo vẫn cho tín hiệu mua…

Bạn vẫn sẽ mua nó, vì nó vẫn đang trong xu hướng tăng giá.

Sự thật là những người mà tôi nhắc đến ở trên đều không hiểu được giá trị thực của công ty đó.

Hay nói đúng hơn là họ hiểu rất sơ sài về doanh nghiệp.

Họ rất LƯỜI!

Tại sao?

Việc xem 1 vài chỉ báo kỹ thuật nhanh và đơn giản hơn rất nhiều so với việc đào sâu tìm hiểu về 1 doanh nghiệp.

Trong 1 buổi chiều, tôi có thể xem đồ thị kỹ thuật của vài trăm cổ phiếu.

Hoặc đơn giản hơn, tôi có thể viết 1 đoạn code có sẵn và lọc ra 1 danh sách cổ phiếu đang có chỉ báo mua. Cho ra kết quả trong chưa đầy 3 giây.

Thậm chí, tệ hơn, có nhiều người viết ra vài đoạn code này và rao bán nó như 1 “con robot” cho ra tín hiệu mua/bán.

Không khác gì lừa đảo…

Chiến lược đầu tư này có phù hợp với bạn không?

Tôi nghĩ rằng chỉ có bạn mới tự trả lời được.

Chiến lược này sẽ phù hợp với bạn nếu…

…bạn LƯỜI giống họ.

Tuy nhiên tôi có thể chắc chắn 100% với bạn rằng.

Với thị trường sắp tới, sử dụng phân tích kỹ thuật để đầu tư sẽ chỉ giúp bạn… “đốt tiền”.

Tại sao?

Vì toàn bộ thị trường mang 1 tâm lý hỗn loạn. Người mua và người bán không rõ ràng vị thế của mình.

Điều này làm cho các chỉ báo trở nên hỗn loạn, đúng/sai không rõ ràng.

Hay nói đúng hơn là bạn cần dựa vào may mắn.

Đó là còn chưa kể đến…

…dưới góc độ 1 người quản lý quỹ, tôi có thể khẳng định với bạn rằng:

Đội lái hoàn toàn có thể “vẽ” được biểu đồ kỹ thuật để đánh lừa bạn.

Khái niệm về Cung – Cầu được đưa ra trong quan điểm về phân tích kỹ thuật là rất hay… nhưng không đầy đủ.

Cụ thể hơn:

Cung – cầu (về cổ phiếu) trên thị trường giao dịch hàng ngày KHÔNG phản ánh đủ TỔNG cung và TỔNG cầu (về cổ phiếu). Nó chỉ phản ánh như 1 công cụ bỏ phiếu của 1 nhóm nhỏ (nhà đầu tư nhỏ lẻ) để xác định mức giá trong ngắn hạn.

Khi có sự tham gia của đội lái (hay nhà cái), thì câu chuyện luôn nằm ngoài tầm kiểm soát của nhà đầu tư nhỏ lẻ.

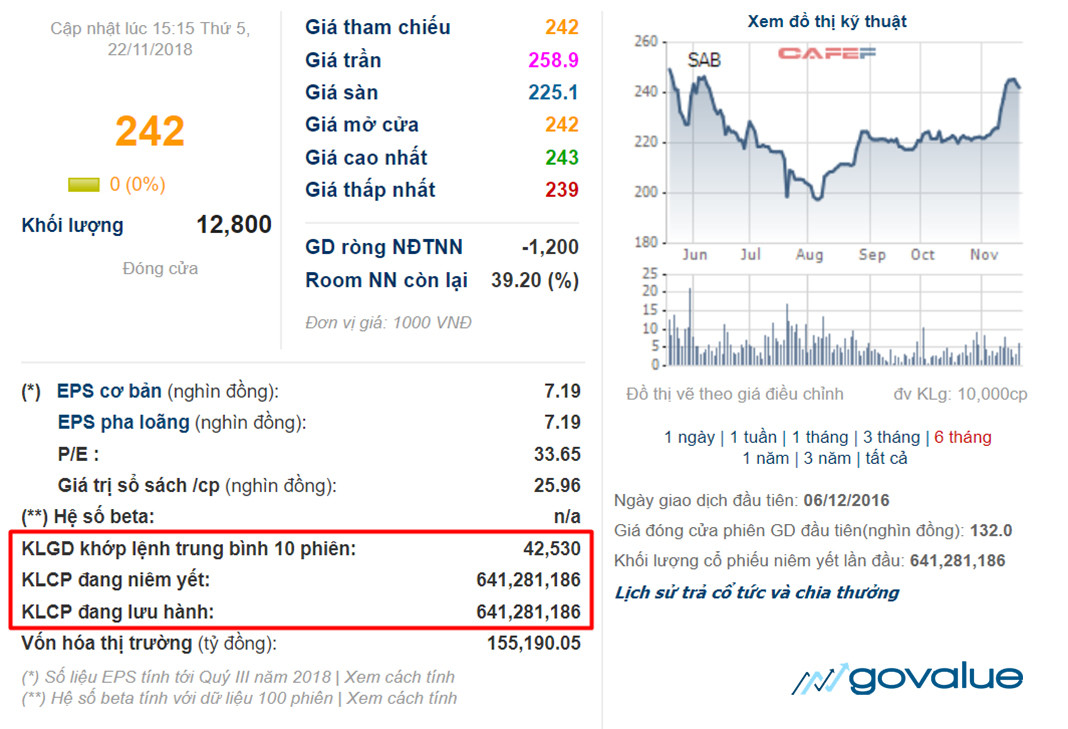

Để bạn dễ hình dung, lấy ví dụ với cổ phiếu Sabeco (Mã: SAB):

Tổng số lượng cổ phiếu của tất cả cổ đông (chủ sở hữu) là 641 triệu cổ phiếu.

Trong khi đó bình quân khối lượng giao dịch trong ngắn hạn chỉ có 42.530 cổ phiếu, tương đương 0.006% số lượng cổ phiếu lưu hành.

Điều này có nghĩa là gì?

Chỉ có chưa đầy 0.01% số cổ đông “bỏ phiếu” với nhau để xác định giá giao dịch của SAB trong ngắn hạn. Và chắc chắn không thể nào phản ánh đúng giá trị của 1 doanh nghiệp đầu ngành có vốn hóa hơn 155.000 tỷ.

Khi đội lái (nhà cái) tham gia vào, các chỉ báo kỹ thuật sẽ không còn phản ánh đúng cung – cầu như kỳ vọng. Hay nói cách khác: chỉ báo kỹ thuật chính là công cụ điều tiết đám đông của đội lái (nhà cái).

Và bạn mong rằng mình có thể chiến thắng đội lái trong trò chơi của họ và dựa trên công cụ do chính họ tạo ra?

Sự thật?

Trong phần lớn thời gian, giá cổ phiếu KHÔNG phản ánh giá trị của nó.

Hay nói đúng hơn:

Đội lái không thể làm thay đổi giá trị thực của cổ phiếu.

Vì thế, những nhà đầu tư khác hướng đến giá trị và tìm kiếm cơ hội theo chiến lược khác.

Mọi người thường gọi đó là trường phái “Phân tích cơ bản”.

Tiếng Anh là Fundamental Analysis, nghĩa là hướng đến những yếu tố cơ bản, nội tại bên trong doanh nghiệp.

Ở Phân tích cơ bản, có 2 chiến lược thường được nhắc đến:

- Đầu tư giá trị

- Đầu tư tăng trưởng

Chiến lược đầu tư giá trị

Chiến lược này tập trung vào giá trị của cổ phiếu (doanh nghiệp) thay vì biến động hay xu hướng giá cổ phiếu.

Cụ thể hơn.

Câu hỏi mà trường phái phân tích kỹ thuật quan tâm là:

“Cổ phiếu có đang ở trong xu hướng tăng giá hay không?”

Còn câu hỏi mà đầu tư giá trị quan tâm là:

Giá trị công ty là bao nhiêu? Cổ phiếu của công ty có đang được bán với giá thấp hơn so với giá trị của nó không?

Không quá khó để nhận thấy sự khác biệt. Phải không?

Đầu tư giá trị là đầu tư dài hạn?

Điều này không thực sự đúng.

Thông thường, khi bạn đã xác định được cổ phiếu đang giao dịch dưới giá trị thực của nó thì…

…cổ phiếu vẫn cần 1 khoảng thời gian để vận động về đúng giá trị của nó.

Khoảng thời gian này có thể là vài tuần, vài tháng hoặc có thể là vài năm.

Trong nhiều trường hợp, cổ phiếu được công ty chứng khoán và media PR quá nhiều. Và chỉ trong vòng vài tuần, cổ phiếu đã tăng vài chục % vượt quá giá trị của nó.

Khi đó, nếu bạn bán cổ phiếu đi thì đó vẫn là đầu tư giá trị.

Nghĩa là gì?

Đầu tư giá trị là cách bạn tiếp cận với 1 công ty và cổ phiếu của công ty đó, chứ không đơn thuần là thời gian bạn nắm giữ nó bao lâu

Tuy nhiên, một khi bạn đã đầu tư và không lướt sóng thì đương nhiên bạn phải xác định số vốn của bạn phải ổn định (thường là không sử dụng) trong 2 – 3 năm.

Chiến lược đầu tư giá trị có phù hợp với bạn?

Nếu bạn không có nhiều thời gian để quan sát biến động hằng ngày của cổ phiếu.

Nếu bạn muốn đầu tư mà không “bị mất ngủ” vì lo lắng về thị trường mỗi ngày.

Nếu bạn là một người thận trọng và không muốn mất tiền.

…thì chiến lược đầu tư chứng khoán theo giá trị sẽ phù hợp với bạn.

Trong bài viết Hướng dẫn đầy đủ nhất về đầu tư giá trị của tôi, bạn sẽ thấy rằng…

Đầu tư giá trị đòi hỏi bạn phải tìm thấy những cổ phiếu đang giao dịch với mức giá thấp hơn rất nhiều, từ 30 – 50% so với giá trị thực của nó.

Mức giảm giá này được Warren Buffett và Ben Graham gọi là Biên an toàn.

Biên an toàn sẽ giúp bạn có được 1 mức bảo vệ cho phần vốn của mình. Giảm thiểu tối đa tổn thất (nếu có) trong ngắn hạn.

GoValue sử dụng chiến lược đầu tư nào?

Bản thân tôi hiện tại cũng đang áp dụng chiến lược này.

Đây là chiến lược mà tôi sử dụng để tìm ra những cổ phiếu như Vinamilk (VNM) năm 2010 (mức tăng giá hơn +599.6%), PNJ năm 2013 (+354.2%), HT1 năm 2014 (+382.1%), hay mới đây là PPC năm 2018 (+56%).

Và khi mà Warren Buffett vẫn đang sử dụng nó, tại sao chúng ta lại không?

Chiến lược đầu tư tăng trưởng

Một số đội nhóm thường gọi với 1 cái tên: Chiến lược đầu tư chứng khoán theo đà tăng trưởng.

Về bản chất, đó là sự kết hợp giữa đầu tư tăng trưởng và đánh giá (đà) xu hướng theo phân tích kỹ thuât.

Vậy đầu tư tăng trưởng là gì?

Giống như cái tên của nó, đầu tư tăng trưởng hướng đến những công ty có tốc độ tăng trưởng nhanh, thường là trên 15%/năm.

Và sự tăng trưởng thường phải đến cả từ doanh thu và EPS.

Điểm hấp dẫn của chiến lược này là sự tăng trưởng bao giờ cũng thu hút được đám đông.

Vì thế giá cổ phiếu sẽ tăng rất nhanh, tương ứng với tốc độ tăng trưởng của nó.

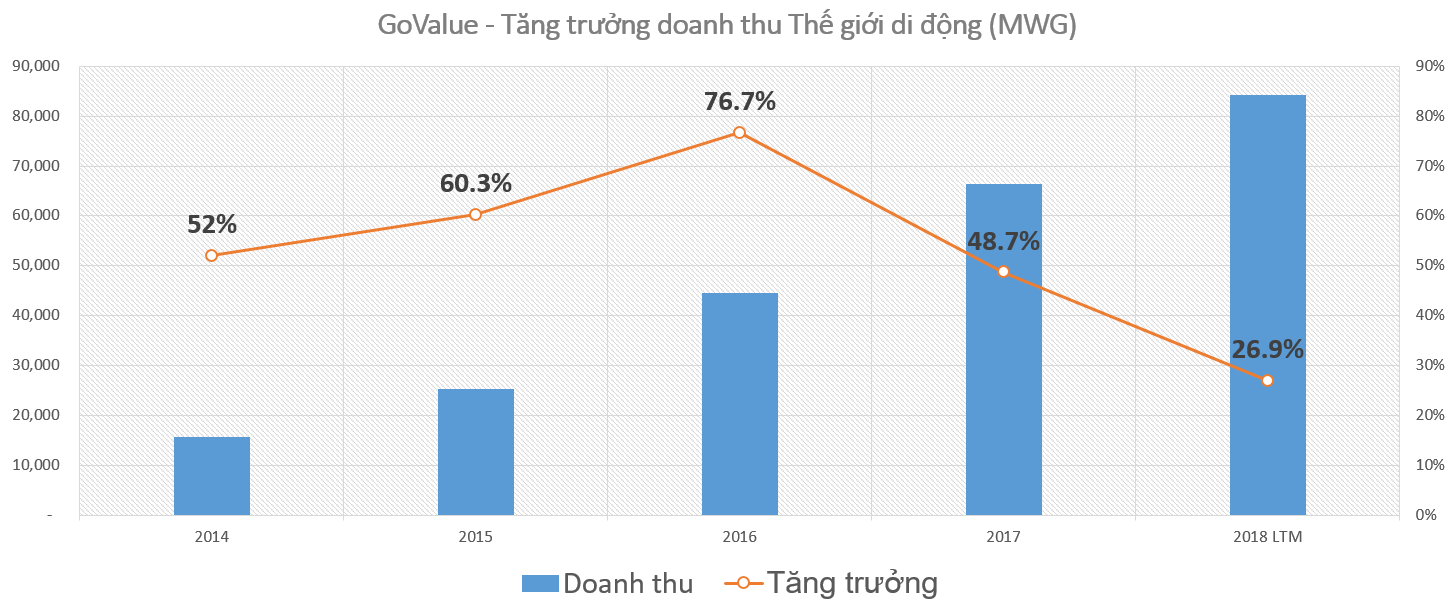

Lấy ví dụ như Thế giới di động (MWG).

Bắt đầu niêm yết từ 2014 và tăng trưởng với tốc độ hơn 30%/năm.

Tương ứng với nó là mức tăng giá hơn +400% trong 4 năm tiếp theo.

Điểm yếu cốt lõi của đầu tư tăng trưởng

Nếu bạn đầu tư theo chiến lược này, hãy đảm bảo rằng bạn đang lựa chọn đúng công ty có khả năng tăng trưởng bền vững.

Thế nào là tăng trưởng bền vững?

Thực tế là.

Bất kỳ 1 công ty nào tăng trưởng nhanh cũng sẽ đến giai đoạn bão hòa.

Đó là hệ quả chung của quy luật năng suất cận biên giảm dần.

Khi bạn có doanh thu 100 tỷ, bạn có thể dễ dàng tăng gấp đôi lên 200 tỷ, với tốc độ +100%/năm.

Nhưng khi doanh thu của bạn đã là 10.000 tỷ, để tăng trưởng với tốc độ này sẽ rất khó.

Điều này nghĩa là…

Sau 1 giai đoạn tăng trưởng với tốc độ cao, thường là 4 – 5 năm đối với doanh nghiệp Việt Nam. Công ty đó sẽ có tăng trưởng chậm lại và có thể sẽ không còn được xếp vào… đầu tư tăng trưởng nữa.

Ví dụ với MWG:

Do đó, bạn sẽ rất dễ bắt gặp những công ty trưởng với tốc độ hơn 15%/năm nhưng…

Đó là tăng trưởng vì ngành nghề đó đang có 1 yếu tố hỗ trợ nào đó trong ngắn hạn. Còn bản thân công ty đó không có 1 lợi thế cạnh tranh gì đặc biệt.

Hãy đảm bảo rằng cổ phiếu tăng trưởng của bạn phải có lợi thế cạnh tranh rất lớn để có thể giữ được tốc độ tăng trưởng cao, kể cả trong những điều kiện bất lợi.

Đọc thêm: Hướng dẫn xác định lợi thế cạnh tranh của doanh nghiệp

Nếu không thì đó chỉ là tăng trưởng… “thời vụ”.

Tăng trưởng và giá trị

Tại sao lại có sự phân tách giữa đầu tư tăng trưởng và đầu tư giá trị?

Bởi vì mọi người thường nói với bạn rằng:

Đầu tư giá trị là cách đầu tư hướng đến những cổ phiếu có tỷ lệ P/E thấp (!?), trong khi cổ phiếu tăng trưởng thì không bao giờ có P/E thấp.

Ví như những cổ phiếu công nghệ có tốc độ tăng trưởng rất cao và P/E cũng rất cao, thường trên 18.x.

Đây là 1 sai lầm cơ bản

Tôi sẽ giải thích để bạn hiểu…

P/E không phản ánh trực tiếp giá trị nội tại của cổ phiếu.

Nó là 1 chỉ số so sánh tương đối giữa giá và thu nhập.

Trong khi đó, đầu tư giá trị là hướng đến giá trị nội tại của doanh nghiệp. Đánh giá toàn bộ doanh nghiệp và đảm bảo nó đang giao dịch thấp hơn giá trị thực.

Bản thân các cổ phiếu có P/E cao là vì có những tài sản vô hình khác không được phản ánh được vào thu nhập vì thế tỷ lệ P/E không thể đại diện cho giá trị nội tại của cổ phiếu.

Tài sản vô hình ở đây có thể là 1 phát minh công nghệ, lợi thế cạnh tranh, quy mô thị phần, năng lực đàm phán với khách hàng… hay những yếu tố đặc biệt khác giúp công ty có tốc độ tăng trưởng cao.

Hiểu cụ thể hơn.

Những tài sản này không phản ánh trên bảng cân đối hay kết quả thu nhập của công ty.

Và như vậy, cách tiếp cận về “tăng trưởng” hay “giá trị” mà đám đông thường nói thực sự không rõ ràng và dễ nhầm lẫn.

Hãy nghĩ về điều này.

Nhiều người nói rằng họ đầu tư tăng trưởng và không quan tâm đến giá trị công ty.

Vậy giá trị thực của công ty đang là 50.000 đồng/cổ phiếu. Bạn mua với giá 80.000 đồng/cổ phiếu vì:

- Đây là cổ phiếu tăng trưởng cao và bạn theo chiến lược đầu tư tăng trưởng

- Bạn hy vọng là giá cổ phiếu có thể tăng lên 100.000 đồng/cổ phiếu

…đây là đầu tư hay đầu cơ?

Sự phân tách giữa đầu tư tăng trưởng và giá trị thực sự rất khó…

Tại sao Warren Buffett không định nghĩa như vậy?

Phát biểu sau đây của Buffett là câu trả lời hoàn hảo:

Tôi cho rằng sự phân tách giữa đầu tư tăng trưởng và đầu tư giá trị là không cần thiết. Bởi vì sự tăng trưởng hay các yếu tố tạo thành tăng trưởng đều sẽ được cấu thành giá trị của công ty.

Tăng trưởng là 1 thành phần trong giá trị của công ty.

Thậm chí, việc gọi là đầu tư giá trị cũng không đúng. Chỉ cần gọi đơn giản là ĐẦU TƯ.

Bởi vì nếu bạn đang đầu tư, dù là giá trị hay tăng trưởng, mà mua với giá cao hơn giá trị thực và hy vọng sẽ nhận được nhiều hơn trong tương lai nhờ giá tăng…

…thì đó chính là đầu cơ.

Tôi hy vọng câu trả lời này rõ ràng với bạn.

Theo Buffett, chỉ cần gọi là ĐẦU TƯ là quá đủ.

Cách gọi đầu tư giá trị hay đầu tư tăng trưởng là thực sự không cần thiết.

Tại sao?

Công ty tăng trưởng cũng chỉ có thể có 5 năm tăng trưởng với tốc độ cao.

Hay thậm chí, trong những thị trường giá xuống. Tâm lý nhà đầu tư lo sợ…

Cổ phiếu tăng trưởng nhanh vẫn được bán với giá rất thấp, thấp hơn rất nhiều so với giá trị thực của công ty.

Nhưng đầu tư theo phân tích cơ bản (Fundamental Analysis) không giúp tôi xác định được thời điểm mua/bán chuẩn?

Tôi đã nghe chia sẻ này từ rất rất nhiều người, những người đang sử dụng hoặc đang muốn tìm hiểu về phân tích kỹ thuật.

Vậy quan điểm này có đúng không?

Rất tiếc. Nó không đúng.

Và nếu bạn cũng có quan điểm như vậy thì tôi cũng rất tiếc phải nói rằng…

…thực ra bạn chỉ mới biết 1 ít, rất sơ sài về phân tích cơ bản.

Mọi người thường xem 1 vài chỉ số, đọc 1 vài thông tin về doanh nghiệp rồi đưa ra nhận định và gọi nó là “phân tích cơ bản”. Như thế thì đúng là không thể xác định được thời điểm mua bán chuẩn.

Để xác định được thời điểm mua bán chuẩn, bạn phải thực sự hiểu doanh nghiệp, hiểu đến mức giống như chính bạn đang là người điều hành doanh nghiệp đó.

Hãy tưởng tượng…

Tôi đang sở hữu 1 công ty làm ăn rất tốt, được công bố thông tin và kiểm toán đầy đủ (tương tự như 1 công ty đang niêm yết).

Tôi hẹn gặp bạn và mời bạn góp vốn mua 10% cổ phần công ty của tôi. Tôi và bạn là 2 người xa lạ.

Liệu bạn có dễ dàng chấp nhận lời đề nghị của tôi, chỉ vì tôi nói với bạn rằng có rất nhiều người đang trả giá cao cho công ty?

Bạn sẽ cần phải tìm hiểu rất kỹ công ty của tôi:

- Mô hình kinh doanh

- Lợi thế cạnh tranh

- Tình hình tài chính

- Những yếu tố lớn tác động (những rủi ro)

- Và… quan trọng là tôi (chủ doanh nghiệp) như thế nào

Vậy tại sao bạn không làm điều tương tự khi mua cổ phiếu mà chỉ tập trung vào việc giá có đang tăng hay không (vì việc tìm hiểu này mất nhiều thời gian hơn)?

Một khi bạn nắm vững được những điều cơ bản, nền tảng (fundatmental) này, bạn sẽ biết được khi 1 yếu tố lớn thay đổi tích cực (hoặc tiêu cực) sẽ tác động đến công ty như thế nào. Từ đó sẽ có điểm mua/bán chuẩn nhất và an toàn nhất.

Điều quan trọng là gì?

Bạn sẽ luôn đi trước đám đông. Bởi vì bạn hiểu rõ doanh nghiệp nhất, bạn biết về những yếu tố ảnh hưởng đến doanh nghiệp.

Mà những yếu tố này luôn đi trước, ảnh hưởng đến kết quả kinh doanh, và sau đó đám đông mới phản ánh nó vào cung – cầu trên thị trường, ảnh hưởng đến giá và các chỉ báo kỹ thuật.

Vậy bạn nên làm gì?

Thay vì nghĩ rằng mình đầu tư tăng trưởng hay đầu tư giá trị.

Đầu tư ngắn hạn hay lướt sóng.

Hãy thay đổi cách tiếp cận… ĐẦU TƯ theo cách mà Warren Buffett và những nhà đầu tư vĩ đại khác vẫn làm.

Dựa trên chỉ 3 yếu tố…

3 yếu tố quyết định một khoản đầu tư thành công

Dù bạn có đang đầu tư theo trường phái nào thì tất cả cũng sẽ chỉ gói gọn trong 3 yếu tố chính.

Đây là 3 yếu tố mà Warren Buffett thường xuyên nhắc đến.

3 yếu tố này cũng được phân tích chi tiết trong cuốn sách kinh điển về đầu tư giá trị: Active Value Investing: Making Money in Range Bound Markets của Vitaliy N. Katsenelson

#Quality – Chất lượng

Có một bí mật mà… ai cũng biết là…

Trong dài hạn, cổ phiếu cũng những công ty chất lượng tốt sẽ đánh bại cổ phiếu “rác” của những công ty chất lượng kém.

Thế nhưng rất nhiều kẻ khờ vẫn lao đầu vào những cổ phiếu penny hay những cổ phiếu “móc cống”.

Đâu là giá trị thực của những công ty này?

Nếu bạn mua những cổ phiếu chất lượng kém vì tin rằng đội lái sẽ đẩy giá của nó lên…

…thì cũng đồng nghĩa với việc bạn ủy thác tiền của mình cho đội lái.

Tại sao bạn không làm khác đi?

Lựa chọn những công ty tuyệt vời.

Những công ty tuyệt vời luôn tạo ra dòng tiền ổn định, tăng trưởng ổn định với tỷ suất sinh lợi cao.

Ban lãnh đạo của những công ty này cũng luôn minh bạch và hướng đến giá trị của công ty.

Đối với Warren Buffett, #Quality luôn là yếu tố quan trọng nhất khi quyết định đầu tư vào 1 cổ phiếu.

Ông thường nói:

Cho dù tôi mua 1 đôi tất hay 1 cổ phiếu, tôi thích mua những thứ có chất lượng tuyệt vời nhưng đang được giảm giá.

Làm thế nào để xác định 1 công ty có chất lượng tuyệt vời?

Điều này có thể làm bạn bất ngờ.

Yếu tố #Quality là yếu tố đơn giản và dễ xác định được nhất.

Bởi vì.

Bạn có thể sử dụng phần lớn (đến 80%) các chỉ tiêu định lượng với số liệu có sẵn để đánh giá chất lượng của 1 công ty.

Bạn cũng không cần phải là 1 chuyên gia tài chính.

Giống như trong những bộ lọc cổ phiếu mà GoValue sử dụng, chỉ cần 1 vài chỉ số tài chính để bạn xác định chất lượng của công ty.

Tất nhiên đó chỉ là những con số.

Bạn cần đánh giá các yếu tố định tính khác.

Quan trọng nhất là lợi thế cạnh tranh và Ban lãnh đạo của công ty.

Hãy đảm bảo công ty có lợi thế cạnh tranh đặc biệt và có 1 Ban lãnh đạo tuyệt vời.

Trong những bài viết sau, tôi sẽ đưa ra cho bạn 1 danh sách checklist những chỉ tiêu bạn cần đánh giá đối với lợi thế cạnh tranh và Ban lãnh đạo.

Bây giờ hãy tiếp tục với yếu tố thứ 2.

#Value – Giá trị

Mọi khoản ĐẦU TƯ sẽ chỉ là ĐẦU CƠ nếu bạn không biết được giá trị của tài sản mà mình đang nắm giữ.

Không ít người đầu cơ, lướt sóng nhưng vẫn tin là mình đang đầu tư.

Xác định giá trị của 1 cổ phiếu như thế nào?

Vấn đề này sẽ hơi “khoai” (tricky).

Bởi vì bạn sẽ cần biết 1 chút về định giá cổ phiếu.

Tôi đã có 1 bài viết rất chi tiết về những phương pháp định giá cổ phiếu đơn giản mà bạn có thể sử dụng.

Tuy nhiên trong bài viết này, tôi chỉ cần bạn nhớ và áp dụng 2 điều…

Thứ nhất, giá trị là yếu tố bạn bắt buộc phải biết khi quyết định đầu tư 1 tài sản nào, không chỉ là với cổ phiếu.

Thứ hai, trong trường hợp bạn không biết hoặc không muốn dành nhiều thời gian cho việc định giá…

Đây là 2 cách dành cho bạn.

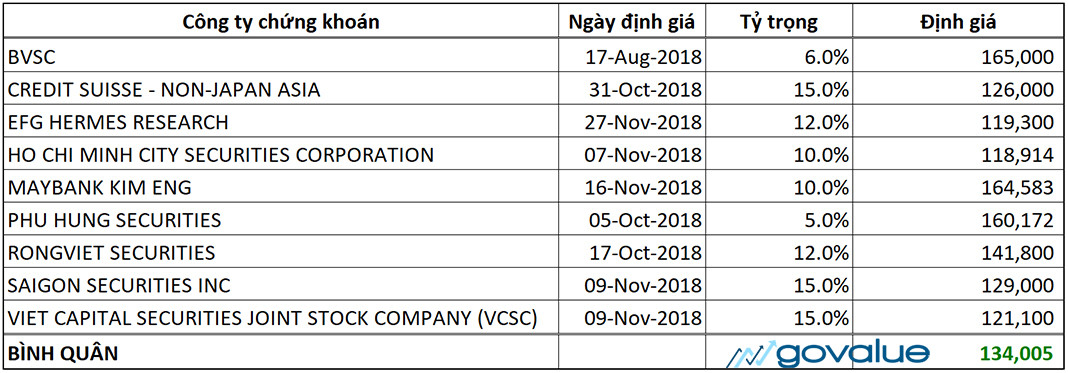

Cách #1: Tổng hợp định giá của các công ty chứng khoán

Các công ty chứng khoán luôn có đội ngũ phân tích giàu kinh nghiệm.

Bạn hoàn toàn có thể sử dụng kết quả của họ.

Cách làm?

Hãy lấy mức định giá cổ phiếu của họ trong các báo cáo phân tích.

Sử dụng mức bình quân của tất cả công ty chứng khoán.

Ví dụ:

Tỷ trọng ở trong bảng tính phụ thuộc vào mức độ uy tín và tin cậy của từng công ty chứng khoán do bạn đánh giá.

Và nếu bạn thận trọng hơn, có thể điều chỉnh giảm thêm 1 mức khoảng 10 – 15% từ mức bình quân đó.

Cách #2: Xác định 1 khoảng giá trị đảm bảo an toàn cho bạn

Nếu bạn là thành viên của GoValue, bạn sẽ thấy mọi Khuyến nghị và Nghiên cứu của GoValue luôn có sự thận trọng để đảm bảo giúp bạn có 1 Biên an toàn đủ lớn khi đầu tư.

Thông thường khi định giá mỗi cổ phiếu, tôi luôn xây dựng 3 kịch bản #Base, #Conservative và #Worst (tệ nhất).

Ví dụ với nghiên cứu về BSR:

Việc của bạn không phải là cố xác định 1 mức giá trị chính xác cho cổ phiếu mà là…

…xác định 1 khoảng giá trị, mà ở đó bạn cảm thấy số vốn của bạn sẽ được an toàn.

Khi đó, việc mua bán sẽ dựa trên khoảng giá trị này.

GoValue thường khuyến nghị bạn sử dụng tỷ lệ win-loss để quyết định mua bán.

Ở ví dụ trên, nếu giá cổ phiếu là 15.900 đồng/cổ phiếu, khi đó tỷ lệ win-loss so sánh giữa các kịch bản sẽ là:

(22.700 – 15.900)/(15.900 – 13.600) = 2.95

Thông thường 1 tỷ lệ win-loss lớn hơn 2.x là bạn có thể cân nhắc mua.

Trong trường hợp này, bạn sẽ có thể mua khi giá nhỏ hơn 16.000 đồng/cổ phiếu.

Easy!?

Như đã nói ở trên, khi bạn thực sự hiểu rõ về doanh nghiệp, bạn sẽ chọn ra được 3 – 4 yếu tố có ảnh hưởng lớn nhất đến hoạt động kinh doanh của doanh nghiệp.

Hãy cố gắng xây dựng những kịch bản khác nhau của các yếu tố này và đánh giá xem giá trị của doanh nghiệp sẽ thay đổi như thế nào với từng kịch bản.

Thử tưởng tượng vào 1 giai đoạn hoảng loạn, đám đông bán tháo cổ phiếu và giá chạm vào mức kịch bản “Không thể tệ hơn” của bạn.

Tôi hy vọng rằng khi đó bạn sẽ đủ tự tin để không chạy theo đám đông.

#Momentum – Động lực

Đây là yếu tố sẽ bao quát xu hướng về giá trong phân tích kỹ thuật.

Khi nhắc đến Momentum, có 2 thành phần chính:

- Technical momentum: xu hướng (động lực) giá theo kỹ thuật (phân tích kỹ thuật)

- Fundamental momentum: xu hướng thay đổi về các yếu tố tài chính cơ bản

Khi đánh giá về fundamental momentum, bạn cần đảm bảo rằng công ty đang hoạt động kinh doanh ngày càng tốt hơn.

Ví dụ:

- Tỷ suất lợi nhuận cao hơn

- Tốc độ tăng trưởng cao hơn

- Tỷ lệ nợ vay giảm dần

- Khả năng thanh khoản cao hơn

Những chỉ tiêu này cũng được phản ánh trong các bộ lọc cổ phiếu như CANSLIM hay Piotroski F-Score.

Ngoài ra, momentum còn được phản ánh qua việc các công ty chứng khoán nâng khuyến nghị hoặc ước lượng đối với cổ phiếu.

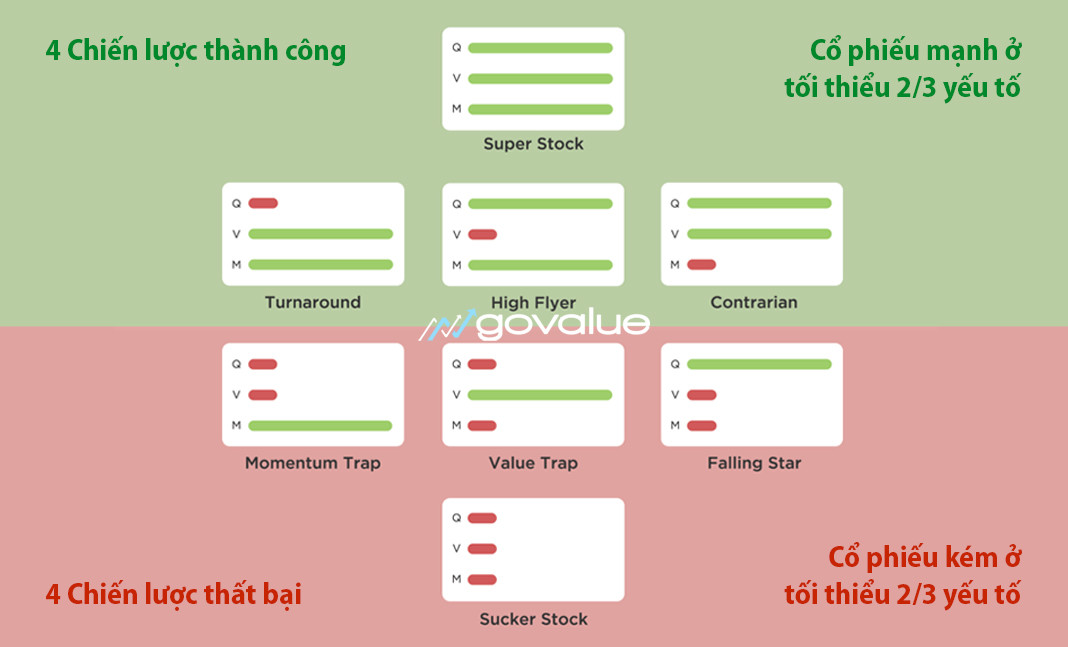

Công thức thành công và những chiến lược thất bại

Tôi đã từng nói điều này nhiều lần trong những bài viết khác:

Bạn cần phải có tối thiểu 2/3 yếu tố Quality, Value và Momentum để có thể đánh bại thị trường.

Dưới đây là tổng hợp tất cả các chiến lược đầu tư chứng khoán theo kinh nghiệm từ Warren Buffett và những nhà đầu tư vĩ đại khác…

Tên gọi các chiến lược trên được tham khảo từ Stockopedia

Tôi tin chắc rằng bạn đã từng lựa chọn sai rất nhiều.

Tôi cũng vậy.

Nhưng điều quan trọng là bạn phải hiểu được mình sai ở đâu, cụ thể ở yếu tố nào không đạt.

Tôi sẽ hướng dẫn cho bạn 1 danh sách chi tiết các chỉ tiêu để xác định từng yếu tố đạt hay không đạt.

Tuy nhiên hãy bắt đầu hiểu bản chất của từng chiến lược.

Hãy bắt đầu với 4 chiến lược đầu tư chắc chắn thất bại và mất tiền…

4 chiến lược đầu tư chứng khoán thất bại

Đây là chiến lược mà khi bạn chọn 1 cổ phiếu nào đó, bạn quá tập trung vào 1 yếu tố (hay tin tức) mà bỏ quên mất tổng thể.

Cụ thể.

Những cổ phiếu này chỉ đạt duy nhất 1/3 yếu tố hoặc… không đạt yếu tố nào.

#Momentum Trap

Bẫy xu hướng.

Đây là cái bẫy phổ biến nhất mà hầu hết nhà đầu tư cá nhân đều mắc phải.

Xu hướng biến động của cổ phiếu, bao gồm giá và chỉ số cơ bản, có sự tác động rất lớn đến tâm lý của bạn.

Khi tất cả các chỉ báo kỹ thuật đều cho thấy sức mạnh xu hướng tăng giá rất lớn…

…hoặc khi công ty đó có 1 vài điểm tích cực trong kết quả kinh doanh.

Ví dụ như doanh thu, lợi nhuận quý gần nhất tăng trưởng cao so với cùng kỳ năm ngoái.

Những tin tức này luôn được media và đám đông thổi phồng lên.

Kết quả?

Ngay lập tức tâm lý của bạn sẽ bị “thôi miên” theo xu hướng này.

Bạn sẽ tin rằng cổ phiếu đang có 1 xu hướng tăng mạnh mẽ mà quên mất 2 yếu tố quan trọng khác…

- Kết quả kinh doanh liệu có đang tích cực lên trong dài hạn? So sánh với những công ty khác trong ngành?

- Giá trị của công ty đang ở đâu? Có rẻ hay không?

Chỉ có xu hướng thôi là chưa đủ.

Bạn có thể sử dụng phân tích kỹ thuật để xác định xu hướng, nhưng…

…không thể bỏ qua việc đánh giá chất lượng và giá trị của 1 doanh nghiệp.

#Value Trap

Bẫy giá trị.

Đây là sai lầm thường thấy của những người theo trường phái phân tích cơ bản.

Đặc biệt là những người đặt niềm tin “mù quáng” vào tỷ lệ P/E.

Bạn có thể thấy rất nhiều doanh nghiệp có tỷ lệ P/E rất thấp. Tỷ lệ P/B cũng rất thấp.

Thập chí có nhiều công ty có P/E < 5, P/B < 0.5.

Khi tìm thấy những công ty này, bạn sẽ dễ dàng nhảy lên sung sướng: “Ơ-rê-ka!!!”.

Thực tế là nếu thị trường không ở giai đoạn ngay sau khủng hoảng thì…

…những công ty như thế này thường có chất lượng trung bình kém.

Và thường không có lợi thế cạnh tranh gì đặc biệt.

Thêm vào đó.

Khi hoạt động kinh doanh không có chuyển biến tích cực hay có dòng tiền “nhảy vào” cổ phiếu…

…sẽ rất khó để bạn có thể kiếm tiền từ những cổ phiếu kiểu này.

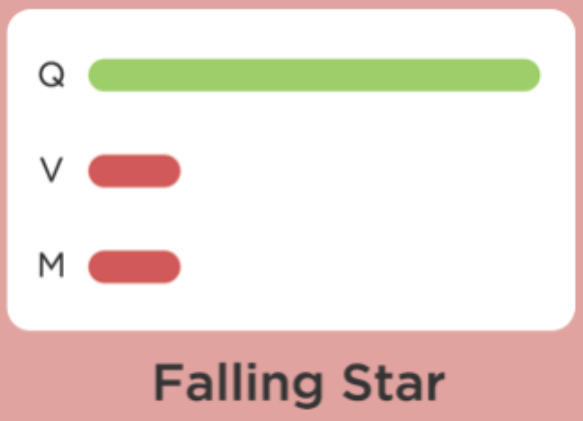

#Falling Star

Những ngôi sao “hết thời”.

Đây là những cổ phiếu của những công ty tốt (hoặc có thể là tuyệt vời).

Tuy nhiên định giá quá cao, thậm chí là vô lý.

Những công ty này cũng không có những xu hướng đủ lớn để thu hút dòng tiền từ bên ngoài.

Bạn nên làm gì?

Đừng bỏ qua những ngôi sao này.

Dù gì đây vẫn là những doanh nghiệp tuyệt vời.

Hãy đưa nó vào 1 danh sách theo dõi và chờ những lúc đám đông điên rồ bán nó với giá sale-off so với giá trị của nó…

…và bạn sẽ lại có 1 khoản đầu tư tuyệt vời.

Tuy nhiên, ở hiện tại đừng vội vàng mua nó chỉ vì nó là 1 công ty tuyệt vời.

#Sucker Stock

Cổ phiếu “móc cống”.

Sẽ cực kỳ ngu ngốc nếu bạn cố gắng tìm vàng ở giữa sông Tô Lịch hay sông Sài Gòn.

Bạn sẽ chết trước khi may mắn tìm thấy 1 chiếc nhẫn vàng ai đó đánh rơi.

Đây là loại cổ phiếu gì?

Những cổ phiếu bạn không bao giờ nên mua…

- Chất lượng doanh nghiệp kém hơn so với trung bình chung

- Chỉ số định giá “đắt” hơn so với trung bình chung

- Hoạt động kinh doanh không có sự tích cực và không có dòng tiền

Thậm chí những cổ phiếu này lại thường được “đội lái” bơm thổi và đẩy giá lên chóng mặt.

Đội lái bắt tay với lãnh đạo doanh nghiệp để… lừa nhà đầu tư.

Những ví dụ như MTM hay JVC là câu chuyện đắng cho những ai tham lam.

Đôi khi bạn chỉ kịp nghĩ rằng…

…mình vào 1 ít ăn theo đội lái rồi thoát ra sớm.

Nhưng thực tế không dễ dàng như vậy.

Khi lòng tham của bạn bị đội lái kiểm soát. Bạn sẽ liên tục được bơm hy vọng.

Để cuối cùng, muốn bán cũng không muốn bán được và chấp nhận 1 mức cut-loss rất lớn.

Đây là cổ phiếu với mô hình “lừa đảo” quen thuộc mà bạn tuyệt đối cần phải tránh.

Vậy đâu là những chiến lược đầu tư thành công?

4 chiến lược đầu tư thành công

Những chiến lược đầu tư thành công đòi hỏi bạn cần tập trung nhiều hơn ở nhiều yếu tố: Chất lượng, Định giá và Xu hướng.

Bạn có thể nhìn thấy…

4 chiến lược thành công cần hội tụ ít nhất 2/3 yếu tố nói trên.

Warren Buffett sử dụng chiến lược nào?

Ông luôn trung thành với chiến lược Contrarian trong suốt hơn 60 năm nay.

Đối với Buffett, Chất lượng luôn là yếu tố hàng đầu.

Sau đó, phải là Giá trị.

Mua một công ty tuyệt vời với giá phải chăng sẽ tốt hơn rất nhiều so với việc mua 1 công ty có chất lượng kém với giá rẻ mạt.

Bạn đang rất nóng lòng muốn biết chiến lược nào sẽ phù hợp nhất trong những năm tới.

Tôi sẽ bật mí ngay sau đây…

Chiến lược đầu tư thành công cho giai đoạn 2019 – 2022

Cùng liệt kê lại 4 chiến lược thành công:

- Super Stock: Siêu cổ phiếu, hội tủ đủ 3/3 yếu tố

- Turnaround: Những công ty dưới trung bình nhưng đang hồi phục tích cực trong kết quả kinh doanh và có định giá hấp dẫn

- High Flyer: Những công ty tốt (tuyệt vời) tiếp tục có kết quả kinh doanh tăng trưởng và có xu hướng tăng giá, nhưng định giá cao hơn trung bình

- Contrarian: Những công ty tuyệt vời và có định giá hấp dẫn, mặc dù không có xu hướng tăng giá ở hiện tại

Và 2 chiến lược thành công hiệu quả nhất sẽ là Super Stock và Contrarian…

Tuy nhiên.

Sẽ cực kỳ khó để bạn tìm thấy được những cổ phiếu Super Stock. Mặc dù theo đánh giá của tôi sẽ có khoảng 3 – 4 cổ phiếu như vậy.

Chiến lược Contrarian của Warren Buffett có lẽ sẽ phù hợp với bạn trong giai đoạn này.

Đây là sự kết hợp giữa Đầu tư giá trị và đầu tư tăng trưởng.

Tôi thường gọi nó là…

Đầu tư giá trị tăng trưởng

Những cổ phiếu được lựa chọn phải hội tụ đủ các chỉ tiêu sau đây:

- Chất lượng tuyệt vời

- Giá trị hấp dẫn

Điều bất ngờ.

Trong những năm tới, bạn sẽ chứng kiến những doanh nghiệp đầu ngành, có lợi thế cạnh tranh rất lớn, có tốc độ tăng trưởng > 15%/năm…

…được bán với mức giá thấp hơn rất nhiều so với giá trị thực của nó. P/E có thể chỉ 8.x – 9.x. Tỷ lệ PEG có thể chỉ 0.5x – 0.6x.

Những điều mà bạn sẽ rất khó tìm thấy trong năm 2017 và 2018.

Làm thế nào để bạn tìm thấy những cổ phiếu này?

Thực sự sẽ không dễ.

Ngoài việc lọc cổ phiếu, bạn còn phải đánh giá triển vọng của 1 vài nhóm ngành đặc biệt có thể “đi ngược” thị trường.

Tuy nhiên may mắn là…

Khi thị trường ngày càng trở nên khó khăn thì đó lại là những lúc bạn có thể “lợi dụng” sự khờ dại của đám đông.

Chiến thắng luôn dành cho số ít.

Khi đám đông than thở rằng thị trường khó “kiếm ăn” hơn năm ngoái nhiều thì đó chính xác là thời điểm bạn cần hành động.

Lời khuyên cho bạn ngay bây giờ?

Hai điều.

Đầu tiên, hãy suy ngẫm lại những sai lầm trong quá khứ của bạn.

Bạn mất tiền như thế nào?

Momentum Trap? Value Trap? Falling Star? Hay… cổ phiếu móc cống?

Điều thứ hai.

Hãy lựa chọn cho mình 1 chiến lược đầu tư đúng đắn.

Hãy comment chiến lược đầu tư hoặc ý kiến của bạn ở dưới đây nhé.

132 thoughts on “4 chiến lược đầu tư chứng khoán giúp bạn đánh bại thị trường”

Cho em vào nhóm với ạ

Bài viết hay sâu sắc đọc cả ngày suy nghĩ từng từ 1

Cám ơn bạn Hiếu nha

Cảm ơn về bài viết. Hơn đọc cả trục quyển sách

Cảm ơn bạn Hải Vân đã ủng hộ nha 🙂

Một bài viết miễn phí có Tâm nhất từng đọc

Cảm ơn bạn 😀

Bài viết rất giá trị.

Bài viết phân tích rất rõ ràng,làm thay đổi cách suy nghĩ và nhìn nhận cách đầu tư trong tôi ,cảm ơn Admin ,cảm ơn các bạn trong govalue!……

bai viet co chat luong , nếu đưa ra một số cổ phiếu có chất lương và giá trị hấp đẫn cho những người mới đầun tư tham khảo thì tốt biết mấy

Hơn nửa đời người trôi qua rồi. Đến bây giờ mới đọc được những bài viết bổ ích như vậy. Thanks GV

Cảm ơn bạn ^^

Bạn có thể đọc thêm các bài viết khác của GoValue nhé: https://govalue.vn/dau-tu-chung-khoan/

Bài viết hay quá , đọc xong mình mở có thêm nhiều kiến thức

Mình muốn hỏi như mã cp Pow đáp ứng nhiều tiêu chí mà sao giá năm ngoái so vói năm nay còn cao hơn nhỉ ?

Cụ thể thì theo bạn POW đáp ứng được những tiêu chí nào?

Rất hay, cảm ơn anh!