Ke – Cost of equity capital hay chi phí sử dụng vốn chủ sở hữu là một phần không thể thiếu trong chi phí sử dụng vốn bình quân WACC.

Ngoài ra, Ke còn được xem như thước đo để đánh giá tỷ suất sinh lời trên vốn chủ sở hữu ROE.

Theo đó:

- Nếu ROE > Ke chứng tỏ công ty đang hoạt động tương đối ổn định và ngày càng tạo ra nhiều giá trị cho cổ đông.

- Nếu ROE < Ke thì bạn nên cân nhắc khoản đầu tư của mình, khi tỷ suất sinh lời của doanh nghiệp còn thấp hơn chi phí sử dụng vốn.

Dù được sử dụng rất nhiều trong giới đầu tư, tuy nhiên cách tính Ke không hề đơn giản và phụ thuộc nhiều vào ý kiến chủ quan của người tính.

Tương tự, GoValue nhận được rất nhiều thắc mắc của các bạn trong việc toán toán các chỉ số Ke như thế nào?

Trong bài viết lần này hãy cùng GoValue tìm hiểu thật chi tiết về Ke, cũng như cách tiếp cận chỉ số này thông qua mô hình CAPM.

Nhưng trước hết, bạn đừng quên đọc bài nghiên cứu của GoValue về chi phí sử dụng vốn bình quân WACC.

Mô hình CAPM là gì?

Capital Asset Pricing Model (CAPM) là một mô hình thể hiện quan hệ giữa suất sinh lợi kỳ vọng của một tài sản, so với rủi ro của chính tài sản đó.

Kết quả của mô hình CAPM sẽ là tỷ lệ sinh lời yêu cầu của một tài sản (chi phí sử dụng vốn chủ – Ke).

Bằng cách so sánh tỷ lệ sinh lời yêu cầu, với khả năng sinh lời của vốn chủ sở hữu thực tế (ROE) chúng ta sẽ có cái nhìn sơ lược nhất về khả năng sinh lời của doanh nghiệp.

Nguyên tắc cơ bản ở đây là:

High risk – high return

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vn

Nếu bạn yêu cầu suất sinh lời của cổ phiếu càng lớn thì chi phí sử dụng vốn sẽ càng cao.

Nói cách khác, doanh nghiệp được lựa chọn sẽ càng khắt khe hơn.

Cách tính Ke theo mô hình CAPM

Chi phí sử dụng vốn Ke được tính theo công thức: Trong đó:

Trong đó:

- Rf: Lãi suất phi rủi ro (Risk free rate)

Lãi suất phi rủi ro là loại lãi suất mà tại đó, tỷ lệ rủi ro của tài sản gần bằng 0.

Thường thì lãi suất phi rủi ro sẽ được lấy bằng lãi suất trái phiếu chính phủ kỳ hạn 10 năm.

- Beta

Beta là đại được đo lường mức độ biến động của cổ phiếu so với thị trường chung.

- Risk premium = Rm – Rf

Risk premium là khoản thưởng khi bạn đầu tư vào cổ phiếu (rủi ro cao), so với cầm giữ các tài sản khác (có rủi ro thấp).

- Rm: Tỷ suất sinh lời yêu cầu (Required market return)

Ví dụ: Giả sử tỷ lệ phi rủi ro Rf = 5%, hệ số β = 0.84, thu nhập thị trường kỳ vọng là 15%, khi đó:

KE = 5% + 0.84 x (15% – 5%) = 13,4%

Tại sao thu nhập thị trường kỳ vọng lại là 15%?

Tính Beta = 0.84 như thế nào? Tại sao mỗi trang web lại cung cấp một chỉ số Beta khác nhau?

Đây là băn khoăn của rất nhiều bạn đã gửi tới GoValue, chúng ta sẽ đi vào chi tiết cách tính từng chỉ tiêu ngay sau đây.

Risk free rate (Rf) – Lãi suất phi rủi ro

Lãi suất phi rủi ro là lãi suất mà ở đó gần như rủi ro bằng 0.

Bên đi vay gần như chắc chắn sẽ trả được bạn tiền gốc cộng thêm một khoản lãi nhất định.

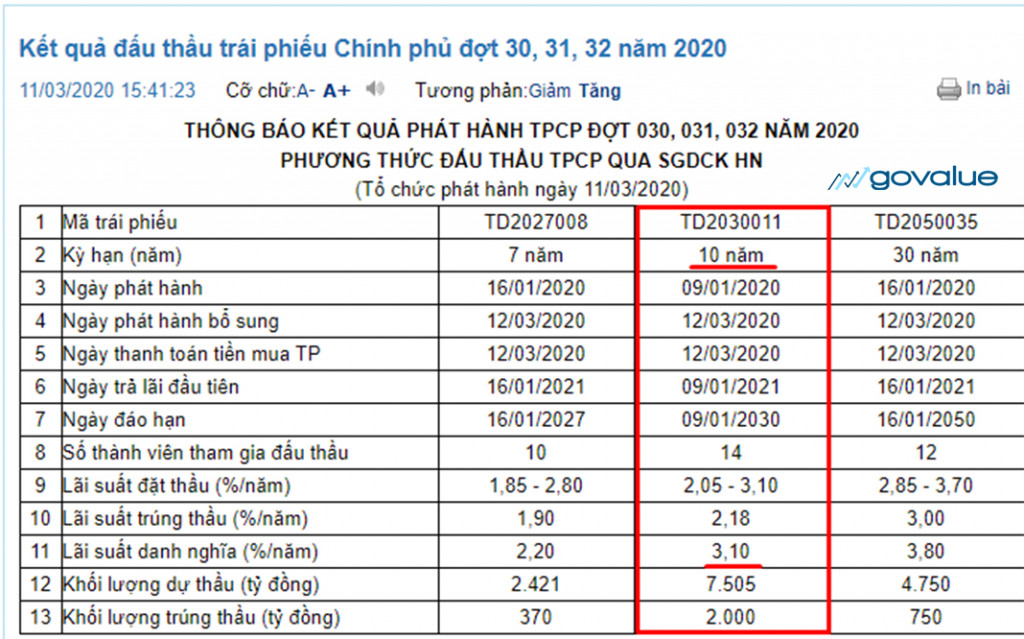

Bạn có thể lấy lãi suất trái phiếu chính phủ kỳ hạn 10 năm để làm lãi suất phi rủi ro.

Cập nhật thông tin chi tiết về lãi suất trái phiếu chính phủ tại đây.

Bạn chú ý là chúng ta nên lấy danh nghĩa, bởi lãi suất trúng thầu sẽ biến động phụ thuộc nhiều vào kết quả đấu thầu của các ngân hàng thương mại.

Lãi suất danh nghĩa sẽ là khoản lãi suất thực mà Ngân hàng trung ương dùng để tính trái tức cho người nắm giữ.

Như vậy Lãi suất phi rủi ro trong thời điểm hiện tại (Tháng 3 – 2020) bằng 3,1%.

Hệ số Beta

Hệ số Beta là đại lượng đo lường mức độ rủi ro của cổ phiếu.

Có rất nhiều quan điểm về rủi ro nói chung của cổ phiếu, theo CAPM model thì rủi ro ở đây được hiểu là mức độ biến động của cổ phiếu so với thị trường chung.

Theo đó nếu Beta càng lớn, cổ phiếu sẽ biến động so với thị trường càng mạnh và đương nhiên cổ phiếu sẽ càng rủi ro.

Tuy nhiên, Warren Buffett lại cho rằng dùng Beta để do lường rủi ro của doanh nghiệp là rất “nực cười”…

Theo ông, rủi ro của cổ phiếu phải đi từ nội tại của doanh nghiệp.

Nếu giá cổ phiếu càng giảm sâu so với giá trị thực của cổ phiếu, khoản đầu tư này sẽ càng an toàn.

Bất kể chúng biến động ra sao.

Tuy nhiên Beta vẫn là chỉ số được rất nhiều bên chấp nhận. Trong bài viết lần này, chúng ta sẽ không bàn tới ai đúng, ai sai…

Trở lại với CAPM, một số mốc Beta đặc biệt bạn nên chú ý:

+ βi =1: Cổ phiếu biến thiên bằng thị trường, rủi ro bằng mức trung bình của thị trường.

Ví dụ khi chỉ số VNI tăng 1% thì cổ phiếu sẽ tăng 1%.

+ βi > 1: Rủi ro cao hơn mức trung bình của thị trường

Ví dụ Beta bằng = 1.2 khi chỉ số VNI tăng 1% thì cổ phiếu sẽ tăng 1.2%.

+ βi <1: Rủi ro thấp hơn mức trung bình của thị trường

Ví dụ Beta bằng = 0.5 khi chỉ số VNI tăng 1% thì cổ phiếu sẽ tăng 0.5%.

Cách tính chỉ số Beta

Như đã đề cập, Beta đo lường rủi ro bằng cách tính mức độ biến động của giá cổ phiếu với thị trường chung.

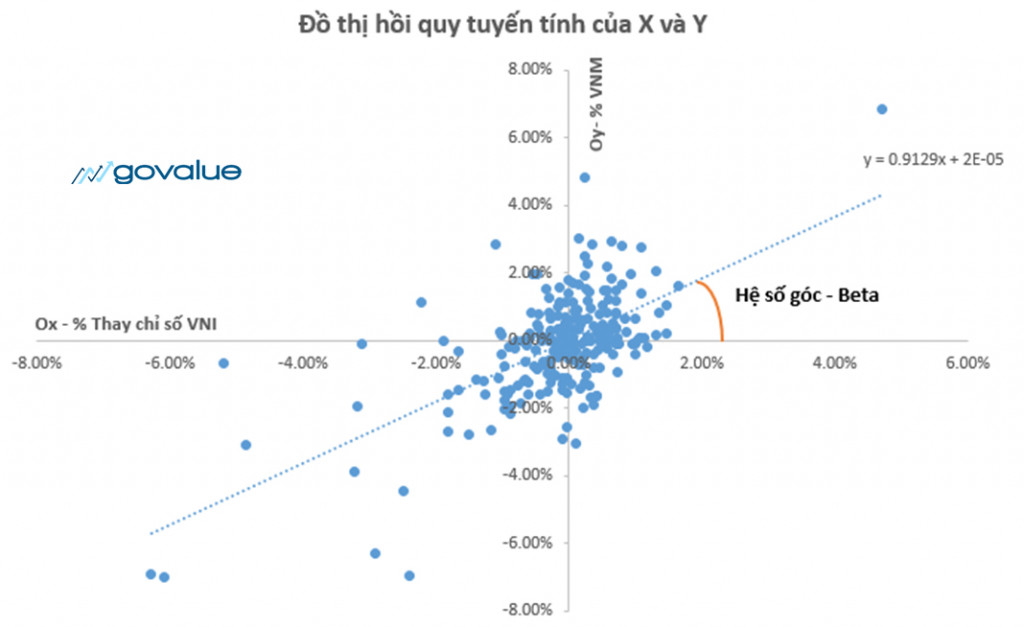

Nếu biểu diễn trên hình vẽ, Beta chính là hệ số góc đồ thị hàm số hồi quy tuyến tính của % thay đổi giá cổ phiếu (0y) theo % thay đổi chỉ số chung (Ox).

Nếu hệ số góc càng lớn thì Y sẽ biến động theo X càng lớn.

Lấy ví dụ về cổ phiếu Vinamilk, nếu biểu diễn phương trình đồ thị Y theo X trong 300 phiên giao dịch, ta sẽ có phương trình:

Y = 0.9129x + 2E – 0.5

Hệ số góc Beta = 0.9129, lúc này khi X (thị trường chung) thay đổi 1% thì Y (cổ phiếu VNM) sẽ thay đổi 0.9129%.

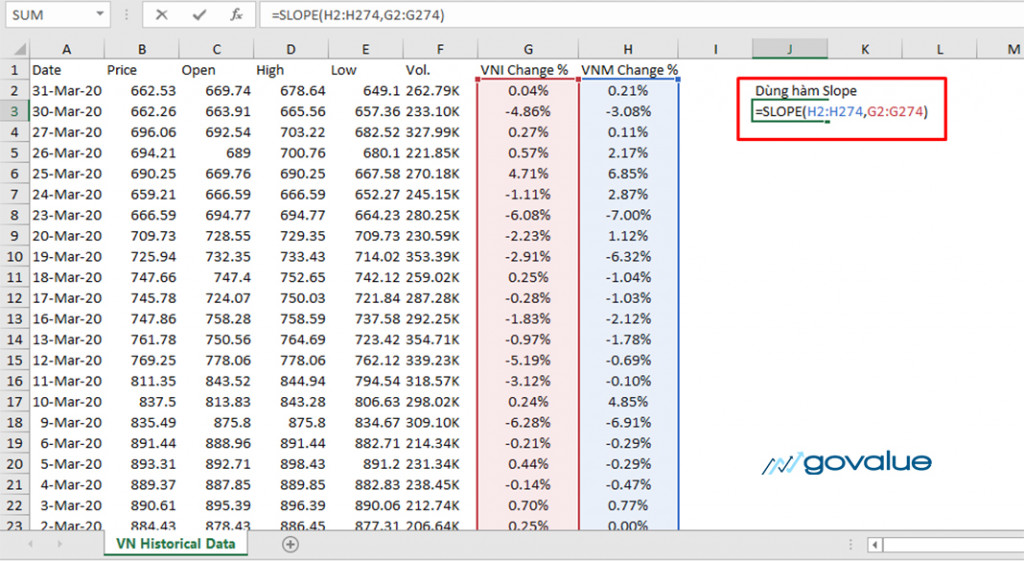

Có 2 cách để tính hệ số góc Beta này: Tự vẽ đồ thị bằng excel hoặc sử dụng hàm Slope có sẵn trong excel để tính hệ số góc.

Để tránh làm công việc trở nên phức tạp, GoValue sẽ chỉ trình bày cách tính nhanh hệ số góc Beta bằng hàm Slope trong khuôn khổ của bài viết này.

Tính Beta bằng cách sử dụng hàm Slope trong excel

Bước #1:

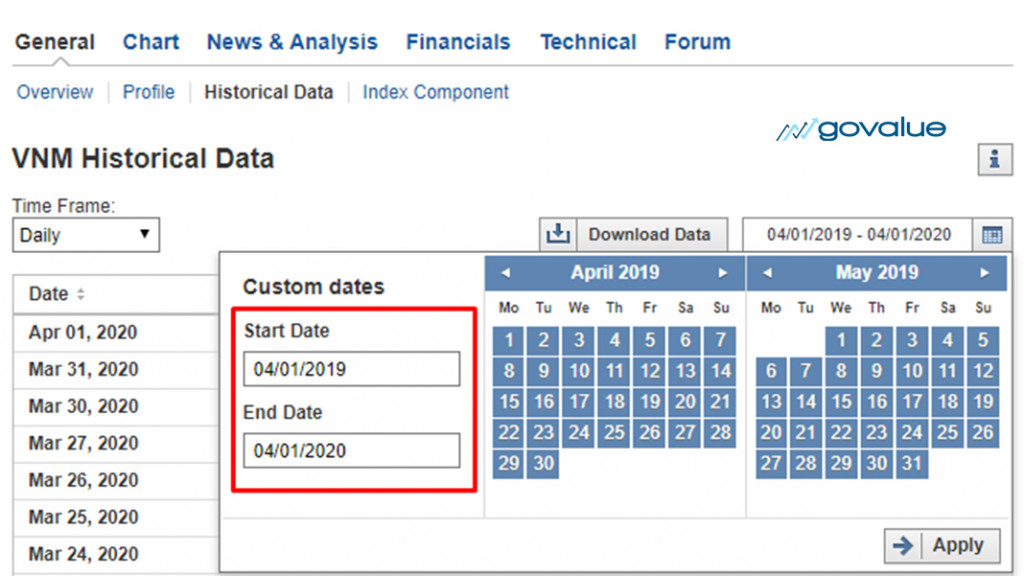

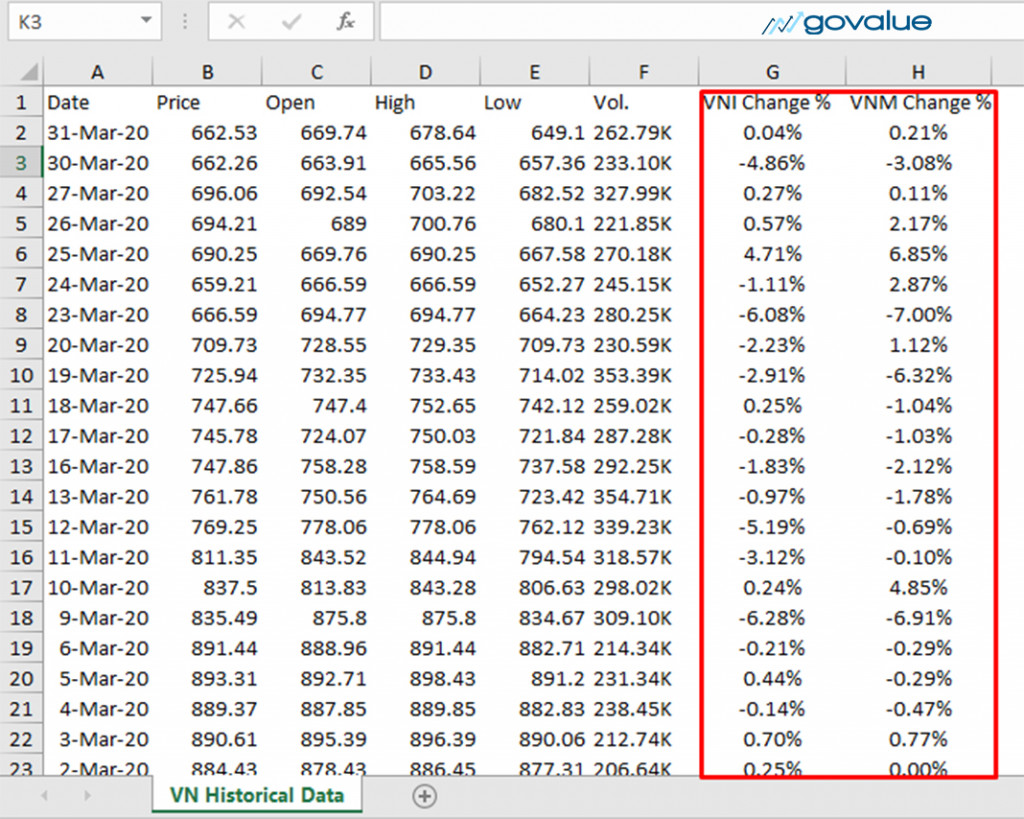

Tải dữ liệu về giá cổ phiếu và chỉ số VN-Index trên trang Investing.

Bạn gõ mã cổ phiếu mình muốn tính và chọn Historical Data.

Bước #2: Nhập thời gian tương ứng (thường là 1 năm), chọn Apply và Download Data

Bước #3: Làm tương tự với chỉ số VNI và copy cột “Change %” của 2 file excel vào cùng 1 sheet

Bước #4: Dùng hàm Slope để tính hệ số góc của hàm số

Kết quả trả về sẽ bằng 0.91 hay hệ số Beta = 0.91

Theo đó nếu chỉ số VNI tăng (giảm) 1% thì cổ phiếu VNM nhiều khả năng sẽ tăng (giảm) tương ứng 0.91%.

Trên một số trang cung cấp thông tin chứng khoán như Cafef, Vietstock,… cũng cung cấp sẵn chỉ số Beta của cổ phiếu.

Tuy nhiên do cách chọn mốc thời gian hoặc công thức tính khác nhau dẫn tới kết quả ra sẽ khác nhau.

Bạn có thể tự tính tay chỉ số Beta này để tăng độ chính xác của mô hình của mình.

Required market return (Rm)

Rm :Tỷ suất sinh lời kỳ vọng của thị trường

Thực sự, đây là phần dễ gây tranh cãi nhất trong mô hình CAPM.

Với mỗi nhà đầu tư khác nhau sẽ yêu cầu một mức sinh lời của thị trường khác nhau (Ví dụ: 15 – 20%)

Rất khó để xác định được đại lượng này.

Tuy nhiên, nếu bạn muốn một con số tương đối hợp lý để tính toán, tránh trường hợp đặt tùy tiện Rm…

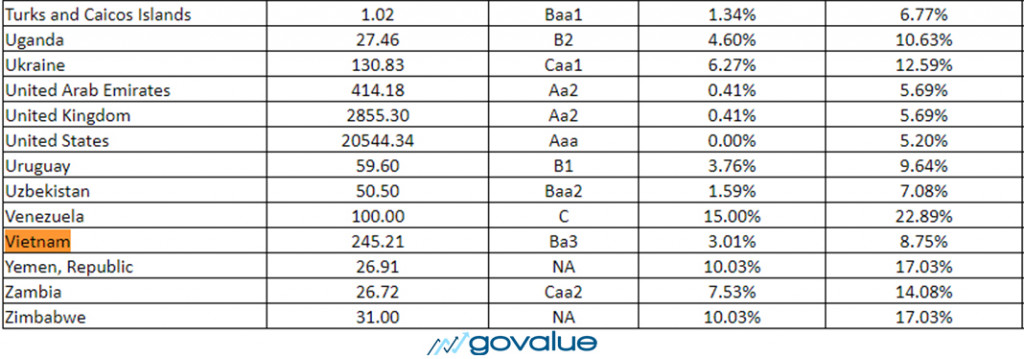

GoValue sẽ giới thiệu dữ liệu đã được giáo sư Damodaran tính sẵn.

Theo đó, bạn có thể lấy luôn phần Equity risk premium + rủi ro phi tài chính (Rf) để tính Required market return (Rm)

Hoặc tính bằng Total equity risk premium (kèm thêm phần Default spread) + rủi ro phi tài chính (Rf)

Bạn có thể cập nhật dữ liệu chi tiết Tại đây.

Với quan điểm thận trọng GoValue ưa thích cách thứ 2 hơn:

Rm = Total equity risk premium + Rf = 8.75% + 3.01% + 3.1% =14.86%

Vậy là chúng ta đã có đầy đủ các dữ kiện, cuối cùng là áp vào công thức tính Ke:

Ke = Rf +Beta*(Rm – Rf) = 3.1% + 0.91x(14.86% – 3.1%) = 13.8%

Như vậy là chúng ta đã biết cách tính Ke theo mô hình CAPM…

Là mô hình được sử dụng rất rộng rãi và đề cập tới nhiều yếu tố thị trường như Beta, lãi suất phi rủi ro,…

Qua đó phản ảnh rõ mối quan hệ giữa biến động của lãi suất và cơ hội đầu tư trong thực tế.

CAPM được xem như một phần quan trọng trong việc tính toán chi phí sử dụng vốn của doanh nghiệp.

Tuy nhiên không gì là hoàn hảo, CAPM cũng tồn tại một số điểm hạn chế nhất định sau.

Một số điểm hạn chế của mô hình CAPM

- Nhiều giả định phụ thuộc chủ quan vào người tính như Risk premium, mốc thời gian để tính Beta,…

- Dễ thay đổi ở những thời điểm định giá khác nhau.

- Tương đối khó tính đối với những bạn mới tham gia thị trường chứng khoán.

- Nhiều nghiên cứu trong thực tế đã chỉ ra CAPM còn nhiều bất cập, đôi khi là chưa chính xác.

Do đó, dù có được tính theo cách nào, sử dụng giả các dữ liệu có sẵn hay tự đặt cho mình lợi nhuận kỳ vọng riêng…

Điều quan trọng nhất vẫn là mức độ chịu đựng rủi ro, am hiểu doanh nghiệp của bạn.

Không nên áp dụng quá cứng nhắc các chỉ tiêu trong mô hình CAPM với toàn bộ doanh nghiệp.

78 thoughts on “Mô hình CAPM là gì? Cách tính và cách ứng dụng (Chi tiết file EXCEL)”

với hệ số beta < 0 thì có ý nghĩa như thế nào bạn nhỉ?

Hệ số Beta < 0 thì cổ phiếu sẽ đi ngược thị trường bạn ạ. Ví dụ beta = -1.2 khi thị trường giảm 1% thì cổ phiếu sẽ tăng 1.2%.

cám ơn bạn đã chia sẻ, kiến thức áp dụng liền rất hữu ích

Cảm ơn bạn!

Ad ơi, cho em xin hỏi là nếu trong tập dữ liệu một năm thì rf nên lấy rf lúc đầu năm hay cuối năm vậy ạ? Ý em là ví dụ trong năm 2019, thì nên lấy rf là 3,5% (đợt phát hành ngày 18/12) hay rf là 5,1% (đợt phát hành ngày 02/01). Mong ad hồi âm. Em xin cảm ơn!

Dữ liệu gần thời điểm em định giá nhất em nhé.

Tks ad nhé!

Cảm ơn ad nhé! Nhưng ý mình là công thức tính Rm như ad đang hướng dẫn được sử dụng theo văn bản quy phạm pháp luật nào không?

À không bạn ơi :))

Có nhiều người sử dụng luôn Rm bằng tỷ lệ sinh lời trung bình của thị trường (VNI) trong vòng 10 năm gần nhất, cũng có người tự ấn định 1 mức yêu cầu riêng 15%, 20%,… GoValue muốn đưa ra thêm một góc nhìn nữa, mà professional hơn một xíu.

Ad cho mình hỏi cơ sở tính Rm theo văn bản nào được không?

Bạn Nham có thể tham khảo thêm adamodar’s paper ở đây nha: http://people.stern.nyu.edu/adamodar/pdfiles/papers/costofcapital.pdf

Theo đó, bạn chỉ sử dụng Country risk premium khi không thể diversify danh mục hoặc nếu có thì các tỉ lệ khác như Risk free rate… cũng sẽ phải đổi thành US treasury.

Tại sao khi tính Rm không lấy Country Risk Premium mà lấy Equity Risk Premium vậy ad?

Country risk premium chỉ là phần bù rủi ro thị trường của quốc gia đó.

Có rất nhiều hình thức đầu tư tùy từng quốc gia như: bất động sản (real estate), chứng khoán (equity), trái phiếu (bonds),..

Trong khuôn khổ bài viết chỉ đề cập tới chứng khoán (equity) nên chúng ta sẽ dùng Equity risk premium nha bạn.

tại sao lại lấy lãi suất kì hạn 10 năm của trái phiếu chính phủ mà không lấy lâu hơn hoặc ngắn hơn ạ? tks

Kỳ hạn này phản ánh kỳ hạn nắm giữ cổ phiếu bạn nha. Theo thông lệ thì thường sử dụng ls 5 năm hoặc 10 năm.

và should be là trong thời hạn bao nhiêu thì chuẩn nhất ạ? 1 năm liệu có đủ phản ánh hết ko ạ? THANKS GV rất nhiều!

Theo một số tài liệu team đọc được thì 1 năm là chuẩn nhất nhé bạn.

tính hệ số beta của 1 doanh nghiệp đối với vnindex hay vn30 , cái nào sẽ chính xác hơn nhỉ? Thanks GV a lot!

Should be Vnindex nhé bạn, đúng bản chất weighted của Beta.

Cám ơn bạn Tuan đã ủng hộ GoValue nha 🙂