Nếu bạn thường xuyên xem chương trình “Shark tank – Thương vụ bạc tỷ” thì sẽ không lạ lẫm với thuật ngữ “IPO”….

Sau khi quyết định đầu tư vào một Startup thì “IPO” là thuật ngữ được dùng như một cách thoái vốn hiệu quả cho các nhà đầu tư.

Không những thế, trên thế giới có rất nhiều thương vụ IPO đình đám đã giúp những người chủ doanh nghiệp trở thành tỷ phú $ như Mark Zuckerberg với Facebook (16 tỷ $), Jack Ma với Alibaba (25 tỷ $), Evan Spiegel với Snapchat (33 tỷ $),..

Vậy IPO là gì? Tại sao IPO lại có thể giúp giá trị công ty tăng trưởng ấn tượng như vậy?

Liệu với tư cách là một nhà đầu tư thì bạn có thể kiếm lời từ những công ty khi mới IPO hay không?

Chúng ta sẽ cùng tìm hiểu thông qua bài viết dưới đây nhé…

IPO là gì?

IPO (Initial Public Offer) là hoạt động chào bán cổ phiếu lần đầu của một công ty nội bộ ra công chúng, và sau đó sẽ buộc phải niêm yết trên sàn giao dịch chứng khoán.

Có rất nhiều bạn lầm tưởng rằng IPO là hoạt động bán cổ phiếu của công ty trực tiếp trên sàn chứng khoán, nhưng thực tế không phải vậy…

Để cho dễ hình dung GoValue tạm thời chia doanh nghiệp làm 3 giai đoạn:

- Công ty cổ phần nội bộ

- Công ty cổ phần đại chúng chưa niêm yết

- Công ty cổ phần đại chúng niêm yết

Chào bán lần đầu (IPO) chỉ là hoạt động để công ty cổ phần nội bộ chuyển sang công ty cổ phần đại chúng chưa niêm yết.

Chỉ sau khi công ty hoàn thành những thủ tục nhất định từ Sở giao dịch chứng khoán, công ty sẽ chính thức niêm yết cổ phần lên sàn và chuyển từ CTCP đại chúng chưa niêm yết trở thành CTCP đại chúng niêm yết.

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnHãy cứ hình dung đơn giản rằng từ trước tới nay nhà bạn bán phở ở trong ngõ.

Nhà bạn bán hàng rất tốt nên sau một khoảng thời gian cân nhắc kỹ lưỡng, bạn quyết định mở một cửa hàng thật to ở chợ, quảng cáo thật rầm rộ và sau đó là nhận order trước từ một nhóm người.

Bước cuối cùng mới là chính thức khai trương cửa hàng lớn đó ở chợ.

Và IPO ở đây chính là hoạt động nhận Order trước chứ không phải là hoạt động bạn bán phở tại ngày khai trương.

Quá trình thực hiện một cuộc IPO

Bất kì công ty cổ phần nội bộ nào (Private equity) cũng có thể trở thành công ty đại chúng thông qua hoạt động IPO.

Những công ty IPO đình đám trên thế giới là những Startup trong giới công nghệ hoặc những ngành tăng trưởng cao.

Tuy nhiên ở thị trường Việt Nam thì công ty đó hoàn toàn có thể là những công ty trưởng thành và đang tìm cách huy động thêm vốn.

Cũng có trường hợp công ty nhà nước được sự chỉ đạo của chính phủ phải niêm yết trên sàn để tăng tính minh bạch cho công ty

Và sau đây là những bước để thực hiện một cuộc IPO thành công và sau đó là niêm yết trên sàn chứng khoán:

#1. Thuê một tổ chức tư vấn thực hiện hoạt động IPO

Doanh nghiệp cần IPO sẽ thuê tổ chức tư vấn gọi là Investment Banking (IB) làm người bảo lãnh cho quá trình IPO.

Các IB sẽ nhận tiền hoặc cũng có thể nhận lấy cổ phần của công ty làm thù lao trước khi niêm yết lên sàn chứng khoán.

IB thường là các tổ chức rất uy tín trên thị trường và có nhiệm vụ:

- Thẩm định tình hình tài chính

- Phân tích triển vọng, đưa ra mức định giá phù hợp

- Giúp công ty cần IPO hoàn thiện những thủ tục pháp lý cần thiết

#2. Hoàn tất thủ tục IPO và niêm yết trên sàn chứng khoán

Công ty thực hiện hoạt động IPO sẽ phải lập bản cáo bạch, cung cấp thông tin chi tiết về lịch sử hình thành, tình hình tài chính, kết quả hoạt động, tiềm năng tăng trưởng của mình,…

Ví dụ: Bản cáo bạch của CTCP Tập đoàn Yeah1 có đơn vị tư vấn là CTCP chứng khoán TP.HCM (Mã: HSC)

Sau đó, đơn vị tư vấn sẽ giúp doanh nghiệp hoành thành bản đăng ký do Ủy ban chứng khoán quốc gia cấp và đáp ứng các tiêu chuẩn cần thiết để được thực hiện IPO, niêm yết trên sàn chứng khoán.

Tùy vào quy định cụ thể của các sàn chứng khoán khác nhau mà điều kiện niêm yết trên sàn cũng rất khác nhau.

Ví dụ về các quy định tối thiểu để niêm yết trên sàn HOSE và HNX:

| Các quy định | Niêm yết trển sàn HSX | Niêm yết trên sàn HNX |

| Vốn điều lệ tối thiểu | ≥ 120 tỷ VNĐ | ≥ 30 tỷ VNĐ |

| Thời gian hoạt động | Ít nhất 2 năm hoạt động | Ít nhất 1 năm hoạt động |

| Hiệu quả kinh doanh | ROE ≥ 5%, không lỗ lũy kế | ROE ≥ 5%, không lỗ lũy kế |

| Cơ cấu cổ đông | Tối hiểu 20% cổ phần biểu quyết phải do 300 cổ đông nhỏ nắm giữ | Tối thiểu 15% cổ phần biểu quyết phải do 100 cổ đông nhỏ nắm giữ |

Với các sàn giao dịch có quy mô hàng lớn thì sẽ có càng nhiều các quy định khắt khe hơn như:

- Quy định về chuẩn mực kế toán

- Quy định về công bố thông tin

- Quy định về cơ cấu tổ chức, bộ máy doanh nghiệp nghiệp,…

Thực hiện IPO và niêm yết trên sàn giao dịch

Kể từ khi tất cả những yêu cầu của SEC được đáp ứng, đơn vị cần IPO thường tổ chức nhiều buổi giới thiệu về công ty và trả lời những thắc mắc của nhà đầu tư (IPO roadshow).

Tại đây những nhà đầu tư (thường là những nhà đầu tư lớn) sẽ được nghe IB và đơn vị muốn IPO giới thiệu về việc mua cổ phần của công ty.

Sau đó họ sẽ cân nhắc đặt cọc tiền hoặc mua luôn số cổ phiếu của công ty được phát hành ra công chúng (đây chính là hoạt động IPO).

IB sau khi nhận được phiếu đăng ký mua của các nhà đầu tư lớn sẽ cân đối với mức định giá trong bản cáo bạch để quyết định mức giá và ngày giao dịch đầu tiên trên thị trường.

Tại ngày giao dịch đầu tiên, số lượng cổ phiếu trong đợt IPO sẽ chính thức được phép giao dịch và bán ra trên thị trường.

Giá cổ phiếu trong ngày này thường sẽ biến động rất mạnh. Theo quy định của từng sàn thì biên độ biến động giá cổ phiếu ở ngày đầu tiên là:

|

|

HOSE | HNX |

UPCOM |

|

Biên độ biến động ngày đầu tiên |

± 20% | ± 30% |

± 40% |

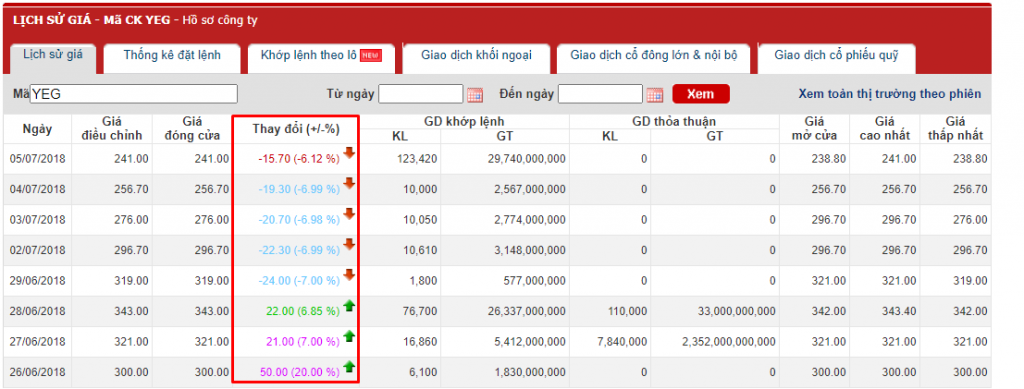

Ví dụ 1 tuần giao dịch đầu tiên của cổ phiếu YEG:

GoValue cho rằng mức biến động này chủ yếu là do tâm lý nhà đầu tư thường quá kỳ vọng hoặc quá bi quan về cổ phiếu.

Các cổ đông lớn muốn giao dịch cổ phiếu phải công bố thông tin và xin phép trước 1 khoảng thời gian nhất định nên thanh khoản cổ phiếu trong những phiên đầu tiên rất thấp…

Không phản ánh đúng giá trị của cổ phiếu.

Có nên đầu tư vào công ty lúc mới IPO hay không?

Đầu tư vào các doanh nghiệp mới IPO là hành động hết sức mạo hiểm, hãy cũng GoValue nhìn lại một vài doanh nghiệp đã IPO trong vào 3 năm gần nhất:

Cổ phiếu của POW của Tổng công ty điện lực dầu khí Việt Nam:

POW đã giảm gần 50% từ khi niêm yết đợt tháng 3 năm 2018.

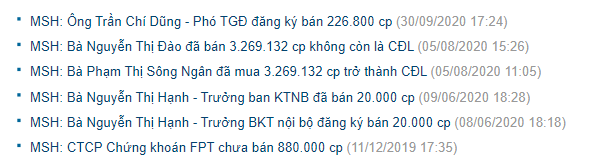

Cổ phiếu MSH của CTCP May Sông Hồng:

MSH đã giảm khoảng 20% kể từ khi niêm yết vào năm 2018.

Mức định giá hợp lý của Viettin Security đối với cổ phiếu MSH vào khoảng 45.000đ/cp

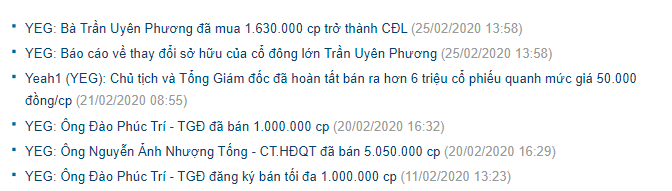

Cổ phiếu YEG của tập đoàn Yeah1:

Cổ phiếu YEG của tập đoàn Yeah1 là thương vụ IPO tốn cực kỳ nhiều giấy mực với mức giá giao dịch lần đầu hơn 200.000đ/cp.

Mức giá hợp lý được HSC đưa ra là 250.000đ/cp.

Vậy tại sao đa số những doanh nghiệp khi mới IPO lại có kết quả giao dịch cổ phiếu tệ như vậy… mặc dù thời điểm khi IPO ban lãnh đạo công ty, các công ty chứng khoán đều đưa ra tương rất tốt cho doanh nghiệp?

Yếu tố đầu tiên phải kể tới đó là…

Doanh nghiệp và Investment Banking cố gắng bán giá càng cao càng tốt

Khi bán được giá cao hơn đồng nghĩa là doanh nghiệp huy động được nhiều vốn hơn, IB cũng sẽ được chia hoa hồng cao hơn hoặc chính họ cũng sẽ thoái cổ phiếu được chia với giá cao.

Nếu động cơ của họ là như vậy thì cũng đừng ngạc nhiên nếu trong quá trình định giá lần đầu, các Investment banking này sẽ đặt các chỉ số tăng trưởng cao hơn một chút.

Các công ty cũng sẽ cố gắng sử dụng các nghiệp vụ kế toán để làm kết quả hoạt động, tính hình tài chính của doanh nghiệp tốt hơn một chút, tăng trường đột biến ở năm gần nhất,… nhằm thu hút sự quan tâm của nhà đầu tư.

Qua đó làm thị giá cổ phiếu niêm yết lần đầu trên sàn cao hơn giá trị thực của cổ phiếu. Và tất nhiên trong dài hạn, giá cổ phiếu sẽ phải điều chỉnh lại về vùng hợp lý hơn.

Ngoài ra yếu tố làm ảnh hưởng tới giá cổ phiếu tiếp theo phải kể tới việc cung cổ phiểu cũng sẽ tăng lên đột biến do nhu cầu thoái vốn của cổ đông lớn…

Nhu cầu thoái vốn của các quỹ đầu tư, cổ đông lớn

Hãy thử hình dung bạn là một cổ đông lớn của doanh nghiệp, đã đồng hành cùng doanh nghiệp trong nhiều năm.

Trước khi là doanh nghiệp đại chúng, nếu muốn thoái vốn bạn phải tìm được nhà đầu tư khác cũng đang có nhu cầu đầu tư vào doanh nghiệp, sau đó chuyển nhượng phần vốn góp đó.

Điều này khá phức tạp và tốn nhiều thời gian, nếu giá thỏa thuận không đạt như kỳ vọng thì thỏa thuận đó cũng sẽ rất khó được diễn ra.

Tuy nhiên, khi doanh nghiệp được niêm yết trên sàn chứng khoán, bạn có thể dễ dàng bán một phần cổ phiếu đó ra.

Với việc đã góp vốn từ lâu và nếu hoạt động IPO thu hút được sự quan tâm của nhiều người trên thị trường thì bạn sẽ được thu được khoản lợi nhuận lớn khi giá cổ phiếu được đẩy lên rất cao…

Đây cũng chính là cách để thoái vốn mà các Startup luôn dùng để lôi kéo những nhà đầu tư mạo hiểm khi đầu tư vào công ty còn đang non trẻ.

Hãy cùng xem thử những cổ đông lớn của doanh nghiệp sẽ làm gì sau khi cổ phiếu được IPO:

POW:

MSH: YEG:

YEG:

Một số lượng lớn cổ phiếu được bán ra nếu không tìm được đối tác mua tương ứng thì giá cổ phiếu sẽ có xu hướng giảm.

Lời khuyên của GoValue

Không thể phủ nhận tầm quan trọng của hoạt động IPO bởi vì rõ ràng rằng nếu không có hoạt động IPO thì sẽ không thể có thêm những cổ phiếu mới, những doanh nghiệp có tiềm năng tăng trưởng tuyệt vời trong tương lại cho chúng ta đầu tư.

Tuy nhiên bạn cũng nên cẩn trọng hơn, đừng quá tự tin khi nghe những bài giới thiệu có cánh của doanh nghiệp, đơn vị tư vấn.

Hãy nắm rõ mục đích của họ trong giai đoạn này là gì để có hành động hợp lý hơn. Không việc gì chúng ta phải tham gia cuộc chơi khi mà bên IPO có lợi thế hơn (lựa chọn thời điểm IPO thích hợp) phải không nào?

Hãy cứ bình tĩnh và chờ đợi cổ phiếu mới lên sàn trong 1 – 2 năm đã rồi hẵng cân nhắc tới việc đầu tư cũng không muộn.

Điều quan trọng hơn cả là bạn đừng quên rằng giá cổ phiếu trong dài hạn sẽ phản ánh đúng giá trị thực của chúng, bạn phải cực kỳ am hiểu và tự mình định giá doanh nghiệp đó trước khi đầu tư vào bất cứ cổ phiếu nào.

Bài viết tham khảo thêm:

5 thoughts on “IPO là gì? Có nên đầu tư vào cổ phiếu mới IPO không?”

Bài viết hay, cảm ơn ạ.

Hihi cảm ơn dũng nhé

Mình cũng nghĩ tới cảnh đó. Khả năng fail rất cao vì sau đó ngoài cổ phiếu phát hành thì cổ đông còn thoái vốn nữa mà.

Chỉ có điều là chẳng có nhẽ các nhà đầu tư lớn dễ bị lùa thế sao 🙂

Không có chuyện dễ lùa đâu bác :))) người ta tính hết rồi. Nhiều chiêu trò lắm, bác cứ để ý một tí là được.

Hiện tại mình chỉ có thể nói được đến thế…

1. Mình vẫn chưa hiểu lắm là tại sao lại cần phải phát hành 1 lượng cp trước cho các nhà đầu tư lớn, rồi sau đó mới được chính thức niêm yết giao dịch? Tại sao ko niêm yết giao dịch trực tiếp luôn?

2. Giá trong ngày đầu tiên niêm yết sẽ được cân đối như thế nào? Ví dụ định giá trong bản cáo bạch là 20k. Trường hợp các nhà đầu tư lớn đồng ý mua 23k thì sao? Mà mua 17k thì giá trong ngày đầu tiên niêm yết sẽ thế nào?

1. Quy định là thế rồi đó bạn. Theo bạn niêm yết trực tiếp sẽ là treo khoảng 100 triệu cổ phiếu ở giá tham chiếu xong ai muốn mua thì mua á?

Sẽ rất dễ fail.

2. Giá ngày đầu niêm yết sẽ được bên IB xác định dựa trên bản cáo bạch, và cổ phiếu đó “oversubscribe” – nhiều người đăng ký mua hay “undersubscribe” – ít người đăng ký.