7 chỉ báo dòng tiền – Chỉ cần 15 phút và bạn hoàn toàn có thể trả lời được câu hỏi: “Có nên mua cổ phiếu này hay không?”.

Hiểu được các chỉ số tài chính của doanh nghiệp là bước quan trọng đầu tiên mà ai cũng cần phải làm nếu muốn đầu tư chứng khoán.

Tuy nhiên, trên thực tế mọi người thường xem nhẹ việc này, phần lớn là vì không có đủ thời gian để nghiên cứu sâu doanh nghiệp và không biết phải bắt đầu từ đâu.

Tôi đã từng chia sẻ về Bộ các chỉ số bảng cân đối trong bài viết: 10 chỉ số bảng cân đối mà mọi nhà đầu tư đều cần phải biết khi đầu tư chứng khoán.

Các chỉ số liên quan đến bảng cân đối và báo cáo kết quả kinh doanh là bộ chỉ số đầu tiên bạn cần phải nắm vững khi đầu tư cổ phiếu.

Những chỉ số này khá thông dụng và đơn giản như chỉ số thanh toán nhanh, chỉ số nợ vay/vốn chủ sở hữu, chỉ số vòng quay tài sản…

Tôi vẫn luôn hiểu rằng bạn không thể dành nhiều thời gian cho việc nghiên cứu cổ phiếu, vì thế trong bài viết này tôi sẽ chia sẻ cho bạn 7 chỉ báo dòng tiền mà bạn có thể dễ dàng tính toán.

Chỉ cần hiểu rõ về 7 chỉ số này bạn có thể dễ dàng trả lời câu hỏi: “Có nên mua cổ phiếu này hay không?”

Thật là tuyệt vời, phải không?

Bộ chỉ báo bảng cân đối và báo cáo kết quả kinh doanh còn thiếu điều gì?

Khi chúng ta tính toán các tỷ lệ về khả năng thanh toán và rủi ro thanh khoản (solvency analysis) của doanh nghiệp, các chỉ số dòng tiền sẽ đem lại 1 kết quả chính xác hơn.

Chỉ số về biên lợi nhuận rất quan trọng, nhưng không cho chúng ta biết được khả năng tồn tại, sống còn (phá sản) của doanh nghiệp.

Chỉ số P/E hay các chỉ số định giá khác đều không thể phản ánh về rủi ro thanh khoản của doanh nghiệp.

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vn

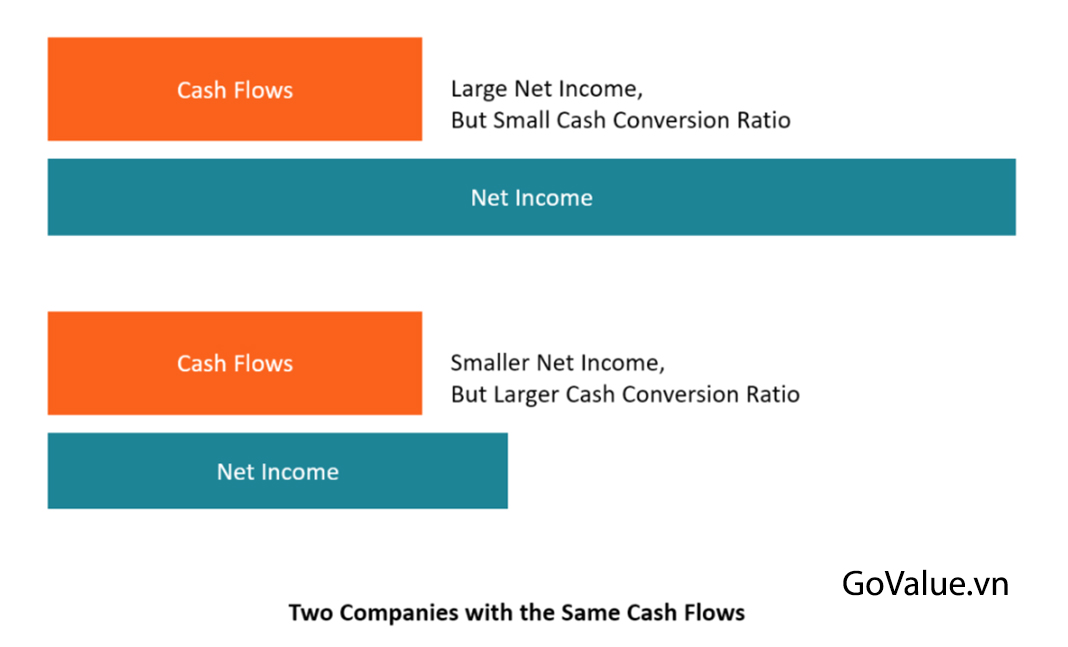

Trước khi bắt đầu vào các chỉ số về dòng tiền, tôi muốn bạn hiểu và phân biệt rõ sự khác nhau giữa phương pháp kế toán trích trước (accrual accounting methods) và dòng tiền mặt.

“Cash is King!”

Báo cáo kết quả kinh doanh của doanh nghiệp có rất nhiều những khoản mục không phải tiền mặt như khấu hao, lãi/lỗ tỷ giá tạm tính.

Những khoản mục này không ảnh hưởng đến dòng tiền mặt thực tế của doanh nghiệp trong kỳ báo cáo.

Về mặt giấy tờ (trên báo cáo tài chính), bạn có thể thấy doanh nghiệp đang làm ăn có lãi (hoặc thua lỗ) khi đã hạch toán các khoản trích trước, tạm tính.

Tuy nhiên, khi bạn nhìn ở góc độ dòng tiền mặt thực tế của doanh nghiệp, bạn sẽ thấy một bức tranh hoàn toàn khác.

Mặc dù hầu hết mọi người vẫn chỉ thường chú ý đến lợi nhuận của doanh nghiệp, động lực cốt lõi, “nguyên liệu” chính của một doanh nghiệp chính là tiền mặt.

Tiền mặt sẽ tạo ra lợi nhuận.

Nhiều bạn sẽ đặt câu hỏi: “Không có lợi nhuận thì doanh nghiệp lấy đâu ra tiền?”.

Thực sự vấn đề rất đơn giản, không phải câu chuyện “con gà & quả trứng”.

Nếu một doanh nghiệp không có tiền mặt và không thể đảm bảo thanh khoản, không có tiền mặt để thực hiện các nghĩa vụ phát sinh, sẽ không có 1 đồng lợi nhuận nào ở đây nữa.

Dòng tiền mặt sẽ tạo ra lợi nhuận và không chắc chắn có chiều ngược lại, nghĩa là, có lợi nhuận chưa chắc đã có dòng tiền mặt.

Mục tiêu của những chỉ số về dòng tiền là để bạn có thêm những thông tin mang tính chất quyết định, dưới góc nhìn của 1 nhà đầu tư.

Khi sử dụng những tỷ lệ này, điều quan trọng là bạn cần phải so sánh các tỷ lệ tương tự với các đối thủ trong ngành.

Việc này sẽ giúp bạn có cái nhìn toàn diện hơn về doanh nghiệp và đánh giá được liệu doanh nghiệp bạn đang lựa chọn có hoạt động hiệu quả hơn so với các doanh nghiệp khác trong ngành hay không?

Hay nói cách khác, cổ phiếu của doanh nghiệp mà bạn lựa chọn có đáng mua hay không?

7 chỉ báo dòng tiền

Có 1 thực tế đáng buồn là hầu hết các chỉ số về dòng tiền lại đều bị đánh giá thấp và đặt ở cuối những bộ chỉ số đánh giá của nhà đầu tư, thậm chí rất nhiều người cũng không bao giờ quan tâm đến các chỉ số dòng tiền của doanh nghiệp.

#1. Tỷ lệ CFO/Revenue

Tỷ lệ thường được sử dụng nhất là:

CFO/Revenue = Dòng tiền thuần từ hoạt động kinh doanh / Doanh thu

Tuy nhiên, tôi thường thay thế CFO bằng FCF (Free Cash Flow) để có những tỷ lệ sát hơn khi so sánh giữa các doanh nghiệp với nhau.

FCF/Revenue = Free Cash Flow / Doanh thu

Tỷ lệ này cho bạn thấy được bao nhiêu đồng dòng tiền sẽ được tạo ra từ 1 đồng doanh thu.

Không giống như một số tỷ lệ bảng cân đối khác, tỷ lệ dòng tiền/doanh thu không có 1 ngưỡng giá trị chính xác để bạn có thể kết luận là tốt hay xấu.

Tuy nhiên, bạn chỉ cần nhớ rằng tỷ lệ càng cao thì càng thể hiện khả năng sinh lợi tốt của doanh nghiệp.

Bạn có thể so sánh tỷ lệ này với các doanh nghiệp trong ngành để đánh giá năng lực tạo ra dòng tiền của doanh nghiệp mà bạn đang đánh giá.

Ngoài ra, bạn nên xem xét xu hướng của tỷ lệ này để chắc chắn rằng cổ phiếu bạn đang dự định mua đang có tỷ lệ FCF/Revenue tăng liên tục trong khoảng 3 năm gần nhất.

Đồng thời, bạn cũng nên xem xét kỹ những cổ phiếu đang có tỷ lệ FCF/Revenue giảm liên tục trong 3 năm gần nhất hoặc có tỷ lệ này biến động không ổn định (thể hiện hoạt động kinh doanh không ổn định, khó dự đoán).

#2. Asset Efficiency Ratio

Asset Efficiency Ratio = FCF/Total Assets

Tỷ lệ này khá tương tự như ROA, tuy nhiên tôi thay lợi nhuận sau thuế bằng FCF (Free Cash Flow) để đánh giá hiệu quả chuyển đổi từ tài sản tạo ra dòng tiền cho doanh nghiệp.

Tương tự như tỷ lệ FCF/Revenue, bạn có thể sử dụng hiệu quả tỷ lệ FCF/Total Assets bằng cách đánh giá xu hướng biến động trong 3 – 5 năm gần nhất và so sánh với các doanh nghiệp trong ngành.

Chú ý: Bạn có thể thay Total Assets (Tổng tài sản) bằng Gross PPE (Nguyên giá tài sản cố định) để đánh giá xem 1 đồng tài sản cố định tạo ra được bao nhiêu đồng dòng tiền.

#3. Current Liability Coverage ratio

Tôi đánh giá đây là 1 tỷ lệ khá đơn giản nhưng rất hiệu quả nếu bạn muốn đánh giá về khả năng trả nợ (thanh toán) của doanh nghiệp.

Current Liability Coverage ratio = FCF/Current Liabilities

Tỷ lệ này sẽ cho bạn góc nhìn khá chính xác về khả năng quản lý công nợ của doanh nghiệp.

Ví dụ, tỷ lệ FCF/Current Liabilities là 6.5 cho thấy dòng tiền trong kỳ hiện tại của doanh nghiệp có thể trả cho 6.5 lần các khoản phải trả ngắn hạn.

Tỷ lệ này càng cao thì năng lực trả nợ của doanh nghiệp càng tốt.

Nếu tỷ lệ này giảm xuống dưới 1 (nhỏ hơn 1), thì dòng tiền của doanh nghiệp không đủ để thực hiện các nghĩa vụ nợ ngắn hạn, khi đó, doanh nghiệp sẽ bị phụ thuộc vào các khoản vay nợ mới để bù đắp vào dòng tiền.

Khi đánh giá về sự ổn định tài chính trong ngắn hạn của doanh nghiệp, sử dụng tỷ lệ này sẽ hiệu quả và chính xác hơn các tỷ lệ thanh toán nhanh (Quick ratio) hoặc tỷ lệ thanh toán hiện hành (Current ratio).

Chú ý: Bạn cũng có thể thay Current Liabilities bằng Short-term Debt (nợ vay ngắn hạn) khi tính toán tỷ lệ này.

#4. Long-term Debt Coverage ratio

Tương tự như tỷ lệ FCF/Current liabilities, để đánh giá giá sự ổn định tài chính trong dài hạn, bạn nên sử dụng tỷ lệ FCF/Long-term Debt (nợ vay dài hạn):

Long-term Debt Coverage ratio = FCF / Long-term Debt

Trong dài hạn, 1 doanh nghiệp tốt luôn muốn giảm nợ vay dài hạn của mình để giảm thiểu sự phụ thuộc vào nợ vay trong hoạt động kinh doanh.

Vì thế, tỷ lệ FCF/Long-term Debt sẽ giúp bạn đánh giá được khả năng doanh nghiệp có thể trả nợ (dần) các khoản vay nợ dài hạn từ dòng tiền của chính doanh nghiệp hay không?

Tỷ lệ càng cao thể hiện doanh nghiệp có nguồn tiền dồi dào và có khả năng để sớm trả được các khoản vay nợ dài hạn.

Nếu tỷ lệ đang giảm dần, liên tục trong nhiều năm, thì khả năng doanh nghiệp sẽ gặp nhiều vấn đề về bất ổn tài chính trong dài hạn.

Khi đó, doanh nghiệp nhiều khả năng sẽ phải huy động thêm vốn từ việc phát hành thêm cổ phiếu hoặc vay nợ thêm (để đảo nợ).

Dù là bằng cách nào thì giá trị cổ phiếu của cổ đông sẽ bị những tác động tiêu cực, vì thế bạn cần phải suy xét cẩn trọng trong trường hợp này.

#5. Interest Coverage ratio

Interest Coverage ratio = (FCF + Interest Paid + Taxes Paid) / Interest Paid

Hay: (FCF + Lãi vay đã trả + Thuế đã trả) / Lãi vay đã trả

Tỷ lệ này đánh giá khả năng doanh nghiệp có thể hoàn trả lãi vay của các khoản vay nợ từ dòng tiền FCF trong kỳ của mình hay không?

Doanh nghiệp sử dụng đòn bẩy càng cao thì tỷ lệ này càng thấp.

Doanh nghiệp có 1 bảng cân đối “lành mạnh” sẽ có tỷ lệ này rất cao.

Đối với những doanh nghiệp sử dụng quá nhiều nợ vay (đòn bẩy cao), tỷ lệ này nhỏ hơn 1, khi đó doanh nghiệp sẽ có nhiều khả năng vỡ nợ.

Đơn giản là vì hoạt động kinh doanh không tạo ra 1 dòng tiền đủ để trả lãi suất đi vay, khi đó doanh nghiệp thực sự là 1 “con nghiện nợ”.

Hãy tưởng tượng hàng tháng sau khi trừ hết các loại chi phí, số tiền còn lại trong doanh nghiệp của bạn là 7 tỷ, trong khi bạn phải trả phần lãi vay cho tháng này là 10 tỷ (chưa kể đến việc bạn còn đang có 1 cục nợ 200 tỷ).

Bạn sẽ làm gì?

Lời khuyên của tôi là bạn nên thực sự tránh xa các cổ phiếu có Interest Coverage Ratio nhỏ hơn 1, dù cho doanh nghiệp có đang tăng trưởng như thế nào.

#6. Cash Generating Power Ratio

Tôi cực kỳ thích cái tên của tỷ lệ này, dịch nôm na là: “Tỷ lệ sức mạnh tạo ra tiền”.

Nghe rất hay ho phải không?

Cash Generating Power Ratio = CFO / (CFO + Cash from Investing Inflows + Cash from Financing Inflows)

Tỷ lệ này đánh giá khả năng tạo ra tiền mặt của doanh nghiệp hoàn toàn dựa trên hoạt động kinh doanh, so sánh trên tổng dòng tiền vào của doanh nghiệp.

Bạn cần chú ý:

Cash from Investing Inflows: Dòng tiền VÀO từ hoạt động đầu tư

Cash from Financing Inflows: Dòng tiền VÀO từ hoạt động tài chính

Cả 2 chỉ tiêu này bạn đều có thể lấy được Báo cáo lưu chuyển tiền tệ ở phần Dòng tiền từ hoạt động đầu tư và Dòng tiền từ hoạt động tài chính.

Nếu 1 doanh nghiệp có tỷ lệ này được duy trì > 0 và ổn định trên 15% trong nhiều năm liền, khi đó có thể coi doanh nghiệp đó là một “cỗ máy tạo ra tiền”.

Giữa 1 cổ phiếu là “cỗ máy tạo ra tiền” và 1 cổ phiếu liên tục “in giấy bán lấy tiền”, bạn sẽ chọn cổ phiếu nào?

#7. External Financing Ratio

External Financing Ratio = Cash flows from financing / CFO

Tỷ lệ này so sánh giữa dòng tiền thuần từ hoạt động tài chính với dòng tiền thuần từ hoạt động kinh doanh để đánh giá sự phụ thuộc của doanh nghiệp vào hoạt động tài chính.

Tỷ lệ này càng cao chứng tỏ doanh nghiệp phụ thuộc nhiều vào dòng tiền, dòng vốn đến từ bên ngoài (nợ vay hoặc phát hành thêm cổ phiếu).

Thông thường, những doanh nghiệp có tài chính ổn định và hoạt động kinh doanh tốt thường có tỷ lệ External Finacing Ratio âm (nhỏ hơn 0).

Bởi vì, dòng tiền của doanh nghiệp tạo ra từ hoạt động kinh doanh là rất lớn và vì thế họ thường ưu tiên trả các khoản nợ vay, dẫn đến dòng tiền từ hoạt động tài chính nhỏ hơn 0.

Tuy nhiên, nếu trong trường hợp tỷ lệ này âm nhưng là vì CFO âm thì khi đó, ngược lại với tình huống ở trên, đây sẽ là 1 cảnh báo cho bạn nếu tình trạng này luôn duy trì trong nhiều năm liền.

3 thoughts on “7 chỉ báo dòng tiền mà mọi nhà đầu tư cần phải biết nếu không muốn suốt ngày thua lỗ”

ad cho mình hỏi chút ở đoạn 7.External Financing Ratio:

“Bởi vì, dòng tiền của doanh nghiệp tạo ra từ hoạt động kinh doanh là rất lớn và vì thế họ thường ưu tiên trả các khoản nợ vay, dẫn đến dòng tiền từ hoạt động đầu tư nhỏ hơn 0”

=> Khi DN dùng tiền từ HĐKD (CFO) để trả nợ vay thì sẽ tác động đến dòng tiền từ hoạt động tài chính, cụ thể ở đây khi DN trả nợ gốc từ vay nợ/trái phiếu thì dòng tiền ra từ hoạt động tài chính sẽ ghi nhận.

ad xem xét lại nha

Tks GoValue vì bài viết hay!

Cảm ơn bạn đã check lỗi giúp Team 😀

Mình đã sửa lại nha

Mọi người nhớ chia sẻ bài viết giúp GoValue nha.