Lãi suất trái phiếu chính phủ là một trong những yếu tố lớn nhất ảnh hưởng đến toàn bộ nền kinh tế của một quốc gia.

Nếu bạn đang làm chủ doanh nghiệp hoặc đang đầu tư tài chính (như cổ phiếu hay bất động sản) thì việc hiểu về lãi suất trái phiếu là điều cực kỳ quan trọng.

Bài viết nằm trong Series: Hướng dẫn đầu tư chứng khoán cho người mới từ cơ bản đến nâng cao

Sau khi đọc hết bài viết này có thể giúp bạn:

- Hiểu rõ bản chất của Trái phiếu chính phủ

- Xem và đánh giá lãi suất trái phiếu chính phủ

Đầu tiên bạn cần hiểu những điều cơ bản về trái phiếu.

Trái phiếu là gì?

Trái phiếu là một loại giấy tờ chứng nhận nghĩa vụ nợ của người phát hành phải trả cho người sở hữu trái phiếu một khoản tiền cụ thể, trong một khoảng thời gian quy định và với một mức lãi suất xác định.

Khoản tiền nói trên được gọi là mệnh giá trái phiếu.

Ví dụ:

Vietcombank phát hành phát hành trái phiếu Vietcombank có mệnh giá 10 triệu VNĐ, kỳ hạn 2 năm với lãi suất 10%/năm.

Nghĩa là, nếu bạn sở hữu 10 trái phiếu nói trên thì…

Vietcombank có nghĩa vụ phải trả cho bạn 100 triệu VNĐ sau 2 năm.

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnKèm theo mỗi năm phải trả cho bạn 10 triệu VNĐ tiền lãi.

Rất giống như bạn đang gửi tiết kiệm. Phải không?

Trái phiếu khác gì gửi tiết kiệm?

Có 2 điểm khác biệt quan trọng bạn cần hiểu rõ.

Thứ #1: Doanh nghiệp cũng có thể phát hành trái phiếu

Đối với gửi tiết kiệm, bạn chỉ có thể đến ngân hàng gửi để nhận lãi suất.

Còn đối với trái phiếu, bạn hoàn toàn có thể mua nó từ doanh nghiệp.

Chẳng hạn như trái phiếu của Vingroup hay trái phiếu của Masan…

Hầu hết các doanh nghiệp lớn đều coi việc phát hành trái phiếu như 1 kênh huy động vốn hiệu quả để tài trợ cho các dự án đầu tư của họ.

Tại sao?

Kỳ hạn của trái phiếu thường dài từ 2 – 5 năm.

Vì thế doanh nghiệp sẽ không bị quá nhiều áp lực trả nợ trong ngắn hạn.

Thứ #2: Khác biệt trong cách thức rút tiền

Nếu gửi tiết kiệm, khi rút trước hạn bạn sẽ không được nhận lãi suất như cam kết. Tuy nhiên, bạn có thể rút tiền bất kỳ lúc nào.

Nhưng khi bạn sở hữu trái phiếu và muốn rút tiền về, câu chuyện sẽ rất khác so với gửi tiết kiệm.

Khác biệt lớn nhất là…

…chưa chắc bạn đã nhận lại đầy đủ phần tiền gốc ban đầu.

Vì khi trái phiếu chưa đáo hạn mà bạn muốn rút tiền, bạn phải bán trái phiếu đó cho:

- Chính doanh nghiệp phát hành (nếu doanh nghiệp có cam kết mua lại trước hạn)

- Nhà đầu tư khác

Vấn đề là:

Giá bán tại thời điểm đó là giá thị trường của trái phiếu, không phải là vốn gốc ban đầu của bạn.

Ví dụ:

Vingroup phát hành phát hành trái phiếu có mệnh giá 10 triệu VNĐ, kỳ hạn 2 năm với lãi suất 9%/năm.

Bạn sở hữu 10 trái phiếu, đồng nghĩa với vốn gốc ban đầu của bạn là 100 triệu.

1 năm sau, khi bạn muốn rút tiền, giá thị trường của trái phiếu là 9 triệu đồng/trái phiếu.

Nghĩa là?

Bạn sẽ được nhận lại:

- 90 triệu, tiền bán trái phiếu

- 9 triệu, tiền lãi

Tổng số tiền bạn nhận lại sau 1 năm là: 99 triệu, lỗ 1 triệu.

Ví dụ trên đây chưa tính đến các loại phí giao dịch khác mà bạn phải trả.

Tất nhiên, sẽ có những trường hợp khi bạn bán trái phiếu, giá trái phiếu tăng lên.

Điều bạn cần nhớ?

Giá trái phiếu luôn biến động giống như 1 tài sản/hàng hóa.

Nếu bạn muốn rút tiền trước hạn thì bạn sẽ phải bán trái phiếu ở giá thị trường chứ không được nhận lại phần vốn gốc ban đầu.

Trái phiếu khác gì 1 khoản vay nợ?

Có một đặc điểm nổi bật của trái phiếu là tính thanh khoản.

Nghĩa là gì?

Giống như ví dụ ở trên, trái phiếu là 1 loại giấy tờ có giá và có thể dễ dàng chuyển nhượng.

Do đó, trái phiếu cũng dễ dàng được niêm yết lên sàn chứng khoán để giao dịch.

Trong khi đó, đối với 1 khoản vay nợ, để có thể chuyển nhượng sẽ cần rất nhiều thủ tục và 1 số công cụ tài chính phái sinh phức tạp khác.

Tuy nhiên xét về yếu tố dòng tiền thì về bản chất, trái phiếu cũng giống như:

Bên phát hành vay nợ tiền bên sở hữu trái phiếu.

Ở góc độ 1 quốc gia cũng vậy…

Trái phiếu chính phủ là gì?

Trái phiếu chính phủ là loại trái phiếu được phát hành bởi chính phủ của 1 quốc gia. Đây là giấy tờ chứng nhận nghĩa vụ nợ của Chính phủ quốc gia đó đối với người sở hữu trái phiếu, trong 1 thời hạn quy định và 1 lãi suất xác định trước.

Chú ý:

Trái phiếu chính quyền địa phương và trái phiếu chính phủ bảo lãnh cũng được đánh giá rủi ro tương tự như trái phiếu chính phủ.

Lãi suất trái phiếu

Khi nhắc đến lãi suất trái phiếu, bạn sẽ cần biết 3 khái niệm quan trọng:

Lãi trái tức (hay, coupon rate)

Đây là mức lãi coupon được chi trả dựa trên mệnh giá của trái phiếu, với cách tính tương tự như lãi suất gửi tiết kiệm.

Ví dụ:

Một trái phiếu có mệnh giá 100 triệu VNĐ và có coupon rate là 8%, lãi trả 1 năm/lần, thì khi đó mỗi năm, bạn sẽ kỳ vọng nhận về 1 khoản tiền là 8 triệu (tương đương, 8% x 100 triệu).

Par rate

Par rate được hiểu là lợi suất đáo hạn (yield to maturity – YTM) của một trái phiếu có trả coupon ở nhiều thời điểm khác nhau.

Và par rate chính là lãi suất chiết khấu (discount rate) mà khi bạn thực hiện chiết khấu toàn bộ dòng tiền của trái phiếu với par rate, bạn sẽ nhận được giá trị hiện tại (hợp lý) của trái phiếu.

Spot rate

Khác với par rate, Spot rate cho biết lãi suất chiết khấu chỉ 1 dòng tiền tại 1 thời điểm xác định trong tương lai của trái phiếu.

Hay nói cách khác, Spot rate là yield to maturity (YTM) của 1 trái phiếu zero-coupon (cụ thể, trái phiếu không trả coupon, chỉ có 1 dòng tiền duy nhất là phần gốc ở cuối kỳ đáo hạn).

Lãi suất trái phiếu chính phủ

Khi nhắc đến lãi suất trái phiếu chính phủ, chúng ta thường ám chỉ par rate và spot rate của trái phiếu chính phủ (chứ không phải coupon rate).

Sau khi loại bỏ rủi ro quốc gia thì lãi suất trái phiếu chính phủ được xem như là lãi suất phi rủi ro (tức là, rủi ro = 0).

Vì đơn giản là…

…Chính phủ có thể in tiền để trả nợ cho bạn.

Ảnh hưởng đến thị trường tài chính như thế nào?

Chính vì bản chất phi rủi ro này nên lãi suất trái phiếu chính phủ thường được sử dụng để xác định lãi suất chiết khấu khi định giá các tài sản có rủi ro khác. Chẳng hạn như trong mô hình CAPM đối với cổ phiếu.

Khi đó, sự biến động trong lãi suất trái phiếu chính phủ sẽ có tác động rất lớn đến định giá của tất cả các tài sản tài chính có rủi ro khác.

Ví dụ:

Lãi suất trái phiếu chính phủ tăng lên sẽ kéo theo lãi suất chiết khấu đối với cổ phiếu cũng tăng lên. Hiểu đơn giản là…

…nhà đầu tư kỳ vọng một mức lợi tức cao hơn khi nắm giữ cổ phiếu.

Vì lãi suất chiết khấu tăng lên, định giá dòng tiền từ cổ phiếu sẽ giảm xuống, hay đến cuối cùng, giá trị của các doanh nghiệp sẽ giảm xuống.

Xem thêm: Định giá cổ phiếu bằng phương pháp chiết khấu dòng tiền.

Lấy số liệu giao dịch và lãi suất trái phiếu chính phủ ở đâu?

Thông tin này được Sở giao dịch chứng khoán Hà Nội cập nhật hàng ngày.

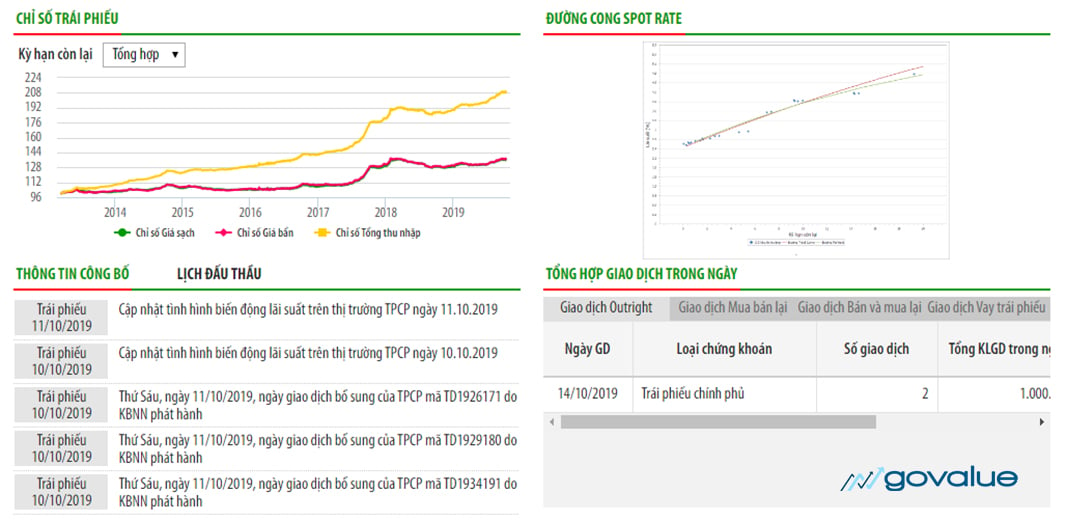

Bạn có thể dễ dàng lấy được những thông tin như:

- Dữ liệu giao dịch thị trường trái phiếu (trái phiếu chính phủ, trái phiếu chính quyền địa phương, và trái phiếu chính phủ bảo lãnh)

- Chỉ số trái phiếu

- Khối lượng giao dịch, giá clean, lợi suất…

- Par curve (par rate)

- Spot curve (spot rate)

P/s: Những dữ liệu này được HNX lưu trữ và tại thời điểm đăng bài viết này, bạn có thể xem dữ liệu trong 6 năm gần nhất.

Tham khảo thêm: