Đầu tư chứng khoán cực kỳ hấp dẫn, thậm chí có thể gây nghiện.

Để đầu tư thành công, đôi khi bạn cần tổng hợp rất nhiều kiến thức liên quan từ tài chính, kinh tế cho tới chính trị, lịch sử, văn hóa ở mỗi thị trường.

Tuy nhiên theo tôi, dù thay đổi như nào thì vẫn có một nhân tố hầu như không bao giờ thay đổi suốt hàng trăm năm qua.

Nó lặp đi lặp lại nhiều lần nhưng dường như có rất ít người rút ra được bài học từ chúng…

Đó chính là lòng tham và sự sợ hãi của nhà đầu tư!

Riêng ở thị trường chứng khoán Việt Nam, nơi nhà đầu tư cá nhân chiếm tới khoảng gần 80% lượng tiền giao dịch thì yếu tố này càng dễ bị điều hướng.

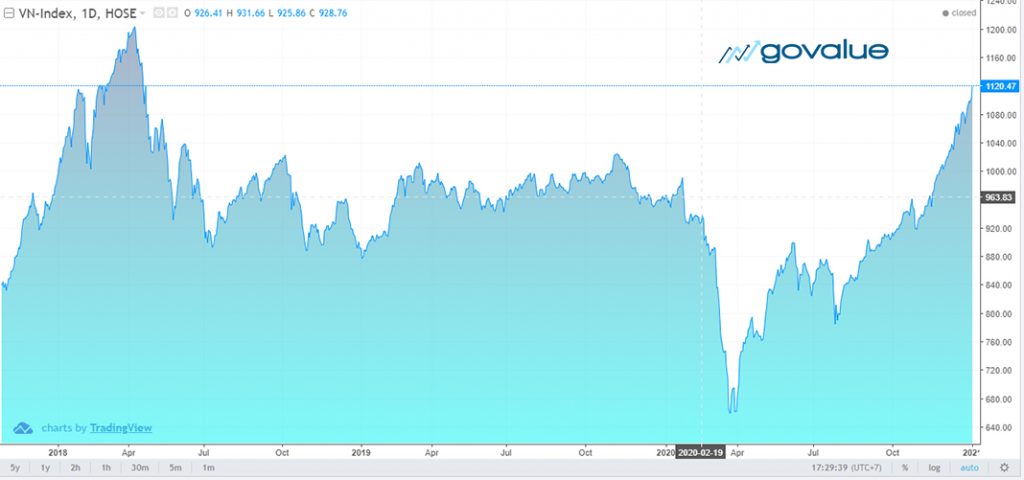

Chắc hẳn bạn vẫn không quên được đà bán tháo điên rồ của thị trường khi Việt Nam chính thức cách ly toàn xã hội vì dịch bệnh đợt giữa năm 2020.

Nhưng chỉ trong vòng một thời gian ngắn sau đó, thị trường đã phục hồi một cách thần kỳ bất chấp các doanh nghiệp đều có kết quả kinh doanh không mấy khả quan.

Tôi cho rằng tất cả đều đang dựa trên 2 chữ “kỳ vọng” của các nhà đầu tư và khi nguồn tiền rẻ đang tìm nơi trú ẩn thì thị trường chứng khoán dường như đang là nơi dễ dàng để kiếm tiền nhất…

Khi cơn sóng lớn qua đi bạn mới biết ai còn mặc quần

Mọi người vẫn thích theo dõi các bảng xếp hạng tỷ phú thế giới. Báo chí cũng rất thích đưa tin kiểu như:

- Elon Musk kiếm 1 tỷ $ chỉ trong vòng 3 ngày.

- Tổng tài sản của Jeff Bezos đã vào khoảng hơn 100 tỷ $

Bạn có biết rằng đa số tài sản của họ đều được tính từ số lượng cổ phần nắm giữ nhân với giá cổ phiếu trên sàn. Thử hỏi nếu họ bán toàn bộ số cổ phần đó liệu có thu về được số tiền tương đương không?

Simplize - Phần mềm phân tích và định giá cổ phiếu chỉ trong 3 phút

Simplize sử dụng công nghệ Trí tuệ Nhân tạo (AI) để cung cấp cho người dùng các công cụ và thông tin cần thiết để định giá và phân tích chứng khoán một cách nhanh chóng và hiệu quả. Là một AI là một hệ thống thông minh có khả năng học hỏi và phân tích dữ liệu từ hàng trăm nguồn thông tin khác nhau, từ tin tức tài chính đến chỉ số thị trường, giúp bạn loại bỏ cảm xúc giao dịch và dự báo cổ phiếu tiềm năng.

Truy cập website: www.simplize.vnChắc chắn là không! Bởi vì lúc đó giá cổ phiếu sẽ giảm rất mạnh.

Có rất nhiều người băn khoăn rằng:

“Chỉ có 5% số nhà đầu tư có lãi, vậy trong thời điểm này ai cũng lãi thì ai đang là người lỗ?”

Tôi cho rằng không ai lỗ ở đây cả, tuy nhiên tất cả mọi người đều không đang thực lãi.

Họ đang lấy số lượng cổ phần nhân cho thị giá cổ phiếu như cách các tờ báo dùng để tính tài sản cho các vị tỷ phú vậy!

Tin tôi đi chỉ cần vài phiên khi thị trường điều chỉnh từ đỉnh thôi, kết quả đầu tư của bạn trong nhiều tháng sẽ dễ dàng bị thổi bay.

Gần như không còn biên an toàn ở các cổ phiếu vốn hóa lớn

Quay trở lại với HPG thời điểm năm 2018 – 2019, trên mạng ngập tràn những thông tin xấu của doanh nghiệp kiểu như:

- Thị trường bất động sản khó khăn

- Nợ vay hơn 60.000 tỷ, HPG trả lãi hơn 5 tỷ đồng/ngày

Bạn đừng quên rằng cơ hội thực sự chỉ có khi mọi thứ còn chưa rõ ràng. Thành quả xứng đáng sẽ dành cho người hiểu rõ về doanh nghiệp.

GoValue hiểu rằng chỉ cần dự án Dung Quất thành công thì mọi vấn đề sẽ được giải quyết êm đẹp.

Trường hợp xấu nhất là Hòa Phát phải chiếm thị phần của các doanh nghiệp nội thì dung lượng thị trường tại thời điểm đó vẫn đủ để HPG làm được điều này.

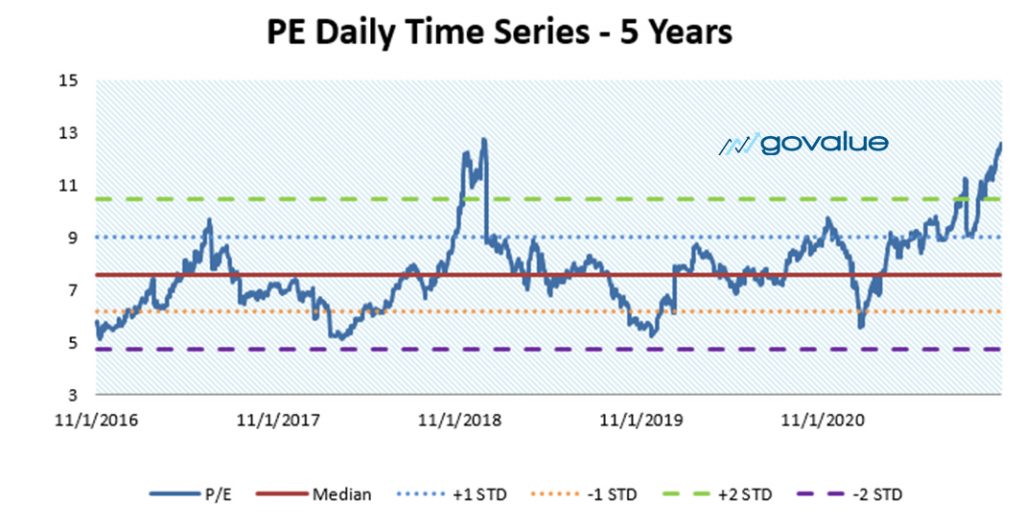

Giá cổ phiếu HPG lúc này cũng đang ở vùng hấp dẫn khi chỉ số P/E chỉ khoảng 7 lần. Đó mới là thời điểm tuyệt vời để phân tích và ra quyết định đầu tư!

Năm 2019 chỉ số P/E của HPG vào khoảng 7 lần – mức trung bình trong nhiều năm đã tăng lên so với mức gần 13 tại cuối năm 2020 – thời kỳ đỉnh cao của thị trường bất động sản.

Còn riêng ở thời điểm hiện tại, thị trường chứng khoán đang bị đẩy lên mức quá cao và dường như chỉ đợi tin tức để giao dịch thay vì lượng hóa thông tin đó vào trong kết quả kinh doanh của doanh nghiệp.

Ví dụ như bất chấp việc gần như không lợi thế cạnh tranh, thị phần suy giảm thậm chí còn đang kinh doanh lỗ (bị rơi vào diện kiểm soát) các cổ phiếu như: POM, DTL vẫn có thể tăng được hơn 50% chỉ vì kỳ vọng toàn ngành thép đang được hưởng lợi nhờ chính sách đầu tư công.

Hay để trở lại mức P/E trung bình, HPG sẽ cần tăng trưởng lợi nhuận gấp đôi trong năm 2021 (điều gần như không thể).

Với sự lạc quan thái quá của các nhà đầu tư cá nhân như vậy, tôi cho rằng thời điểm thị trường chứng khoán cần điều chỉnh lại đúng giá trị của doanh nghiệp không còn quá xa.

Cú ngã trên đỉnh bao giờ cũng là cú ngã đau nhất

Giả sử với số vốn ban đầu là 1 tỷ đồng:

- Năm thứ nhất bạn lãi được 10%

- Năm thứ hai bạn lãi được 20%

- Năm thứ ba bạn bị lỗ 30%

Thật đáng buồn là bạn không đang hòa vốn đâu… mà bạn đang lỗ tới 8%.

Số tiền bạn có sau 3 năm: 1 tỷ x (1 + 10%) x (1 + 20%) x (1 – 30%) = 924 triệu VND.

Thời điểm bạn lỗ nhiều nhất cũng là thời điểm bạn đang lãi nhiều nhất, số vốn đầu tư lớn nhất.

Do đó hãy cẩn trọng việc bạn chốt lời và tìm kiếm cơ hội đầu tư mới khi thị trường đang tăng cao, hầu hết nền giá của các doanh nghiệp lúc này cũng đã ở mức tương đối.

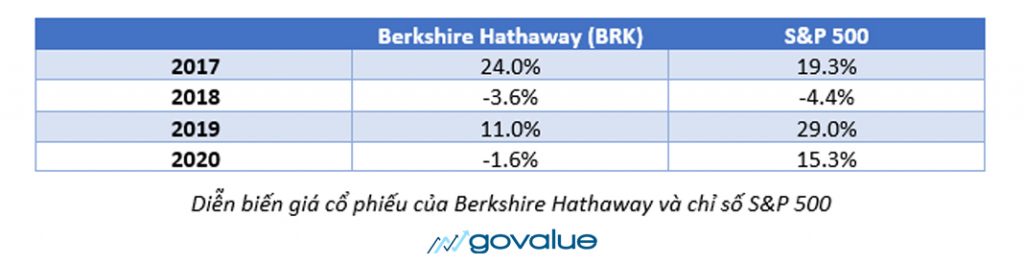

Thay vào đó bạn có thể học theo Warren Buffett, ông luôn duy trì tỷ lệ Chứng khoán và Trái phiếu ở mức tối đa là 75 – 25 hoặc 25 – 75.

Thời điểm thị trường mà Warren Buffett cho rằng có nhiều rủi ro hơn cơ hội, ông sẽ giảm tỷ lệ sở hữu cổ phiếu xuống, tăng tỷ lệ sở hữu trái phiếu (tiền mặt) sao cho 1 loại tài sản chiếm không quá 75% danh mục.

Bằng cách này Warren Buffett đã bảo vệ được thành quả của mình trước những lần thị trường chứng khoán Mỹ sụp đổ.

Dự báo thị trường trong ngắn hạn là điều không thể

Trong sự nghiệp hơn 70 năm đầu tư của mình ông đã trải qua không biết bao nhiêu kỳ khủng hoảng nhưng mỗi khi cơn bão qua đi, tài sản của Buffett lại càng nhiều hơn. Đến nỗi mọi người yêu quý gọi ông là “Nhà tiên tri xứ Omaha”.

Nếu bạn đang tự hỏi tại sao Warren Buffett lại có thể dự báo chính xác trước các cuộc khủng hoảng diễn ra như vậy?

Tôi có thể bật mí cho bạn rằng, thực ra ông cũng không dự đoán quá chính xác đâu. Hay nói chính xác hơn, ông không biết khi nào thị trường chứng khoán sẽ điều chỉnh.

Trong quá khứ đã rất nhiều lần Warren Buffett bị cho là quá già, đầu tư giá trị đã hết thời,… bởi đơn giản khi thị trường bị đẩy lên mức nguy hiểm Warren đều hạ tăng tỷ trọng tiền mặt, trái phiếu lên cao và chờ đợi từ rất sớm.

Việc chờ đợi này có thể kéo dài nhiều năm khiến tỷ suất đầu tư bị giảm xuống, và những nhà đầu tư đang say sưa trên chiến thắng liên tục công kích ông bởi sự lạnh nhạt với những cổ phiếu đang hot trên thị trường.

Lần này cũng không ngoại lệ…

Trong suốt 2 năm qua khi các cổ phiếu công nghệ liên như Amazon, Tesla liên tục phá đỉnh và đưa những nhà sáng lập của họ lên ngôi đầu của bảng xếp hạng tỷ phú.

Warren Buffett suốt từ năm 2019 tới nay vẫn nắm giữ tới 128 tỷ $ tiền mặt tương ứng 55% danh mục và đương nhiên ông cũng đã bỏ qua đà tăng giá của thị trường.

2 năm chờ đợi bỏ ngoài tai những chỉ trích về phương pháp đầu tư, hiệu suất đầu tư. Thực sự Warren Buffett cực kỳ kiên nhẫn!

Nhà đầu tư đang quá lạm dụng tiền rẻ?

Trong cuộc phỏng vấn với CNBC, Buffett đã từng chia sẻ về việc ông không có nhiều niềm tin vào dự báo của các chuyên gia kinh tế:

“Thực lòng, tôi không quan tâm đến những điều mà các chuyên gia kinh tế nói.

Bạn cứ thử nghĩ mà xem.

Chúng ta đều thấy các chuyên gia kinh tế với IQ hơn 160. Họ dành cả đời để nghiên cứu kinh tế.

Nhưng bạn sẽ không thấy 1 chuyên gia kinh tế nào được xếp vào hàng siêu giàu, mà giàu lên từ đầu tư cả.”

Khi bạn lướt qua một vòng mạng xã hội sẽ đều nhận thấy lý do được mọi người giải thích cho đà thăng hoa của thị trường đều là “tiền rẻ” hoặc “bơm tiền” và họ đang say mê trong việc trading các cổ phiếu tăng giá mạnh.

Điều này chẳng khác nào bạn đang cố trở thành một nhà phân tích vĩ mô, liên tục dự đoán mơ hồ rằng thị trường sẽ còn tiếp tục tăng tiếp và mình sẽ rút ra sớm nhất khi mọi thứ sớm thay đổi.

Đừng quên rằng điều quan trọng nhất trong đầu tư đó chính là quan tâm tới doanh nghiệp chứ không phải thị trường.

Trong khi thực tế còn rất nhiều doanh nghiệp chưa thực sự phục hồi sau dịch bệnh, họ chưa có nhu cầu vay vốn hoặc chưa có đủ cơ sở để vay vốn thì giá các tài sản (cổ phiếu, bất động sản) đã bị thổi phồng vì nguồn tiền nhàn rỗi.

Tôi không muốn đi phân tích vĩ mô quá sâu bởi nó chẳng giúp ích được cho việc đầu tư cả. Tôi cũng không có đủ khả năng phân tích vĩ mô như những chuyên gia kinh tế.

Điều duy nhất tôi biết lúc này là các doanh nghiệp mình am hiểu đang bị định giá quá cao trong khi chúng chưa thể hồi phục như trước dịch bệnh.

Có lẽ tốt hơn hết là chúng ta nên có sự chuẩn bị cho tương lai.

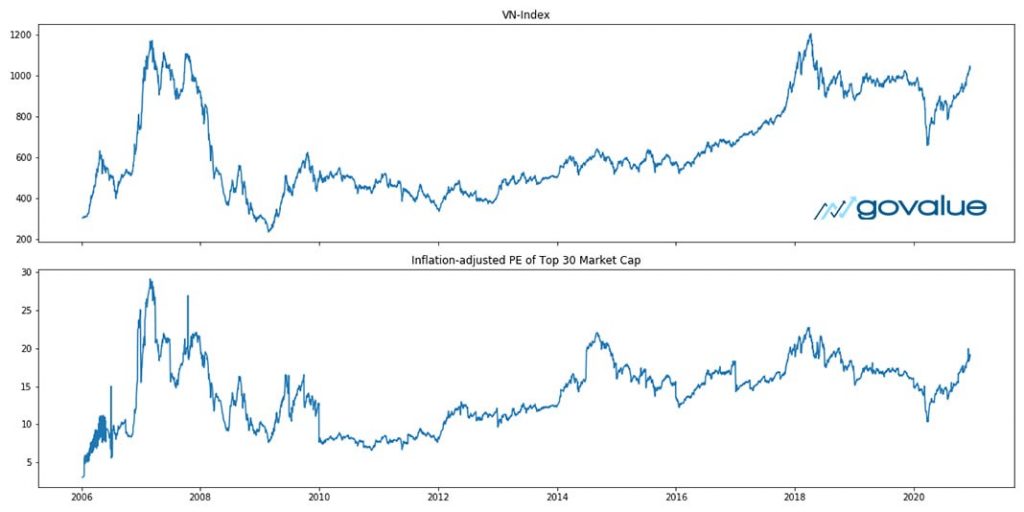

Chỉ số P/E của top VN30 (đã điều chỉnh lạm phát) đang gần chạm mốc 20 lần. Mỗi lần chỉ số này vượt trên 20 thì thị trường đều có đợt điều chỉnh lớn.

Có thể là 3 tháng, 6 tháng, 1 năm,… thậm chí là 2 năm như Warren Buffett cũng không sao cả. Dù sao thì tôi cũng đã bảo vệ được thành quả của mình và tự tin ngủ ngon mỗi tối.

Bạn có thể tham khảo thêm:

Hướng dẫn xác định lợi thế cạnh tranh của doanh nghiệp

Tầm nhìn dài hạn về thị trường trong bối cảnh vĩ mô hiện tại và những cổ phiếu nên nắm giữ

Xem thêm video tại channel của GoValue:

26 thoughts on “Còn ai chưa kiếm được tiền?”

Rất tuyệt, cám ơn Dũng , tôi sẽ điều chỉnh lại tầm nhìn

Cái khó nhất vẫn luôn là tâm lý, khi mà những cổ phiếu đầu cơ tăng lên lần và khi bạn bè, những người xung quanh mình F0 kiếm tiền quá dễ dàng thì lại càng không dễ chịu chút nào. Khi bạn bè mình đều bảo mình quá thận trọng và bảo thủ, nên thay đổi cách tiếp cận. Và 1 trường phái rất mạnh đang hình thành khi thị trường giá lên là đầu tư theo dòng tiền và chỉ báo.

Mình đã phải lôi sách viết về WB đọc đi đọc lại để tâm có thể tịnh lại 1 chút trước thị trường này.

Cảm ơn GV đã đưa ra cảnh báo kịp thời để anh em giờ đây ở vị thế ôm tiền ngồi rung đùi. Tuy nhiên, mình muốn GV cho ý kiến về chỉ số PE đợt vừa rồi của VNI. So với quá khứ thì nó cao thật nhưng so với các thị trường khác như Thái Lan, Malaysia, indo thì vẫn thấp hơn kha khá (mình ko nhớ là đọc ở đâu). Đồng thời, triển vọng tăng trưởng của Việt Nam cũng được đánh giá là tốt hơn các thị trường kia

Như trong bài viết mình đã đề cập, đừng cố làm nhà kinh tế vĩ mô bạn ạ. Các doanh nghiệp mà GoValue đang cover đều đang được định giá quá cao, định giá bằng P/E phụ thuộc nhiều vào tâm lý thị trường lắm.

Mua mới và kỳ vọng quá rủi ro. Hold và chốt lời vùng giá này tốt hơn nhiều.

Cuối cùng thì điều đó cũng đã tới, lần đầu tiên chứng kiến thị trường ĐỎ LỬA kể từ khi tham gia TTCK. Cũng may đã tuân thủ đúng nguyên tắc: Khi thấy NÓNG phải tránh xa trước khi bị BỎNG. Bài viết HAY, nhận định CHUẨN, bài học giá trị cho các NĐT nhất là những NĐT mới. Cảm ơn MINH DŨNG, cảm ơn GOVALUE1

Chúc mừng bạn được chứng khiến một đợt “thảm sát” của thị trường chứng khoán mà ít bị thương nhé :))

Mình nhớ ở lần đầu tiên mình suýt cháy tài khoản.